|

국내 부동산 업황 악화에 따라 저축은행, 증권사, 캐피탈사 등 비은행 금융기관들을 중심으로 리스크가 부각되고 있다. 전체적인 영업 환경에서 △높은 금리 수준 지속 △한국의 높은 가계부채 및 기업부채 수준 △부진한 부동산 시장 등 부담 요인이 커지고 있는 상황이다.

다만 시중 은행으로의 신용위험 전이 위험은 높지 않다고 밝혔다. 한국의 은행들은 적절한 리스크 관리, 선제적인 충당금 적립 등으로 인해 부동산 관련 리스크를 억제할 수 있다는 이유에서다. 은행들의 부동산 PF 익스포저가 크지 않고 주거용 부동산에 집중된 프로젝트의 질이 양호하기 때문이다.

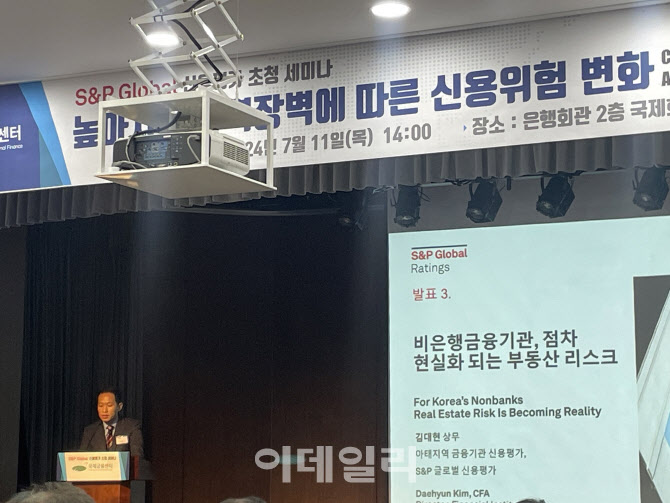

김대현 S&P 아태지역 금융기관 신용평가 담당 상무는 “은행의 경우 전체 건설 부동산업이 차지하는 비중이 전체 원화 대출 대비 약 15% 정도”라며 “새마을금고와 저축은행의 경우에는 약 30%에 육박하는 수준으로, 지난 1~2년간 부실채권 비율이 빠르게 상승했다”고 지적했다.

이어 “증권사의 경우 PF에 대한 지급 보증을 제공하는 형태로 관련 비즈니스를 본격적으로 늘려왔다”며 “이러한 부동산 PF 리스크는 상업용 부동산 프로젝트를 중심으로 크게 나타날 것”이라고 덧붙였다.

특히 사업 초기 익스포저인 브릿지론이 가장 취약하다고 분석했다. 저축은행, 증권사, 캐피탈사의 경우 이러한 브릿지론 익스포저가 전체 PF 대비 약 30~50%를 차지하는 것으로 추정했다.

향후 한국 기업들의 신용도 흐름은 전반적으로 안정적인 가운데 부문별 차별화를 예상했다. 반도체와 자동차 부문은 향후 12개월간 양호한 신용 흐름을 보일 것이나, 화학, 전기차, 배터리, 철강 부문 등은 신용도 하방 압력에 직면할 가능성이 높다는 의견이다.

화학과 철강 부문은 중국과 관련한 위험에 노출돼 있다. 중국의 과잉 공급으로 인해 수출 물량이 감소하는 추세다.

박준홍 S&P 아태지역 기업 신용평가 부문 한국기업 신용평가팀 상무는 “중국 업체들이 자급률을 올리면서 수출을 동반하고 있기 때문에 수출 시장에서도 한국 기업들이 상당히 심한 경쟁에 직면해 있다”며 “화학과 비슷하게 철강 산업도 중국발 과잉 공급 리스크에 노출돼 있어 구조적으로 어려운 상황”이라고 답했다.

반면 반도체, 자동차, 유틸리티 부문은 양호한 수익 흐름을 보이고 있다.

박 상무는 “삼성전자, SK하이닉스 등은 지난해 상반기까지만 해도 적자를 기록하면서 다소 힘든 모습을 보였으나, 지난해 말부터 빠르게 반등하며 한국 기업의 실적에 긍정적 영향을 주고 있다”며 “한국전력공사 등 유틸리티 부문도 최근 흑자 전환에 성공하며 개선되는 모습이며, 자동사 부문도 견조하다”고 평가했다. 이어 “현대·기아차는 견조한 수익성을 보이며, 높은 수준의 마진을 유지 중”이라고 덧붙였다.

![“270만원 화웨이 신상폰 살 수 있어요?” 中매장 가보니[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112601335t.jpg)