|

[이데일리 김대웅 기자] 항체신약 개발업체 파멥신(208340)이 상장 6개월만에 1000억원 규모의 자금 조달에 나서 눈길을 끌고 있다. 회사 측은 글로벌 임상을 확대 중인 만큼 추가 자금 확보가 필요하다는 설명이다. 대규모 전환사채(CB)를 발행한다는 소식에 주식가치 희석 우려가 커지며 한때 주가가 급전직하했지만 발행 조건이 양호하다는 평가가 나오면서 상승세로 돌아서는 모습을 보였다.

29일 파멥신은 1000억원 규모의 사모 CB를 발행한다고 공시했다. 이번에 발행하는 전환사채는 5년 만기에 표면금리와 만기수익률 모두 0%이고, 키움증권 등을 상대로 발행한다.

전환청구기간은 내년 5월31일부터 2024년 4월30일까지이고 만기일은 2024년 5월 31일이다. 특히 주당 전환가가 6만7389원으로 현재 주가보다 높게 책정됐다.

또 최대주주, 특수관계자와 임직원이 400억원(발행가액의 40%)까지 콜옵션을 행사할 수 있는 조건이 붙었다. 최초전환가액 기준 보통주 59만3568주를 취득, 지분 7.95%를 확보할 수 있다. 리픽싱 70% 조정후 지분율은 10.98%까지 높아진다.

유진산 대표의 지분율이 6.81%로 낮은 점을 감안해 CB 전환으로 인한 지배력 약화를 줄이기 위한 조치로 풀이된다. 파멥신은 상장 전인 지난 2010년 유상증자를 통해 창업주이자 대표이사인 유진산 대표에서 카두케우스 아시아(Caduceus Asia B.V.)로 최대주주 바뀐 상태가 현재까지 유지되고 있다.

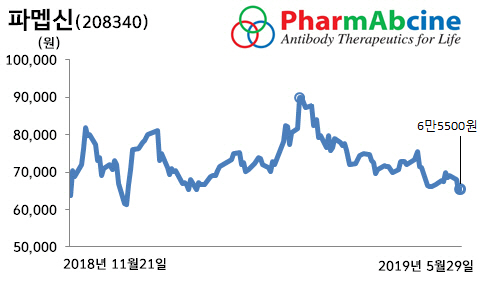

회사 측의 공식 발표 전 대규모 자금 조달 우려가 커지며 이날 주가도 한때 10% 넘게 급락했지만 발행 조건이 양호하다는 평가가 나오면서 1.1% 상승한 6만5500원으로 마감, 사흘만에 상승세로 돌아섰다.

파멥신 관계자는 “지난해 상장 과정에서 모집한 자금은 최근에 신규사업 부지를 마련하는 등 주로 시설자금으로 쓰일 예정”이라며 “이번에 추가로 조달하는 자금은 유럽 등 글로벌 임상 확대와 새롭게 진행하는 임상 등에 활용될 예정”이라고 설명했다.

파멥신은 전일 CB 발행 추진설이 시장에 흘러나오면서 한국거래소가 이와 관련한 조회공시를 요구했고 회사 측은 “투자 유치를 추진하고 있으나 아직 확정된 사항은 없다”고 답했다. 이튿날인 29일 이사회를 열고 CB 발행 조건을 확정지어 공표했다.

이 회사는 지난해 11월 기술 특례 상장을 통해 공모가 6만원에 코스닥 시장에 입성했다. 당시 공모를 통해 480억원의 자금을 확보했다.