|

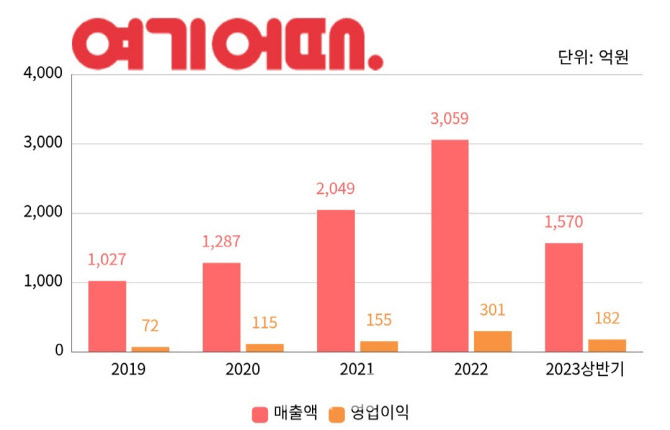

13일 투자은행(IB)업계에 따르면 영국계 PEF CVC캐피탈이 바이아웃 포트폴리오 자산인 여기어때의 투자금 회수를 결정했다. CVC캐피탈이 지난 2019년 여기어때 경영권 인수를 마친 이후 5년 만이다. 투자 4년차인 지난해 초 한 차례 매각을 추진한 것으로 알려졌지만 기업공개(IPO)로 선회하면서 매각 이야기는 자연스럽게 들어갔다.

경제 불확실성으로 플랫폼 기업에 대한 투자가 보수적으로 이뤄지던 상황에서 조 단위를 넘긴 몸값을 감당할 수 있는 인수자가 나타나지 않을 거란 판단이 작용한 것으로 해석된다.

CVC캐피탈이 여기어때 창업자 심명섭 전 대표로부터 경영권을 인수했을 당시 기업가치는 3000억원으로 평가됐다. 그러나 지난 2022년 미래에셋캐피탈과 산은캐피탈에 신규 투자를 받는 과정에서 인정받은 기업가치는 1조2000억원으로 인수 때와 비교해 4배가량 커졌다. IPO 성공 시 2조원대 몸값을 인정받을 수 있단 예측이 나왔던 만큼 CVC캐피탈도 엑시트 성과를 기대해 볼 수 있는 상황이다. 업계에선 1조4000억~1조5000억원의 몸값을 예상하고 있다.

CVC캐피탈이 IPO에서 다시 매각으로 엑시트 전략을 바꾼 건 해외에 기반을 둔 사모펀드라는 특성 때문이다. 한국 IPO 시장에 대한 이해도가 낮은 상태에서 조 단위 기업가치를 인정받는 상장 기업을 운영하는 데에 부담을 느꼈을 거란 해석도 나온다.

그간 CVC캐피탈은 한국 시장에서 △DM푸드 △해태제과 △머큐리 △대유위니아 △KFC코리아 등에 투자해왔지만 이렇다 할 실적을 내진 못했다고 평가된다. 여기어때 인수가 대표 실적이 된 만큼 투자금 회수에도 공을 들이고 있는 분위기다. CVC캐피탈이 지난 2021년 여기어때의 새 수장으로 정명훈 전 CVC캐피탈파트너스 한국사무소 대표를 선임하면서부터 엑시트 작업에 착수하는 흐름이 읽혔다.

|

최근 투자시장에서 여행 플랫폼 기업들이 체질 개선에 성공해 기업가치를 끌어올린 점도 매각 신호탄이 됐다. 여기어때와 양강구도로 비교대상이 됐던 야놀자는 미국 IPO를 앞두고 있는 것으로 전해진다. 업계에서는 야놀자가 미국 상장에 성공하면 15조~20조원 수준의 몸값을 인정받을 수 있을 것으로 내다본다. 야놀자는 이르면 올해 상반기 중 상장 신청서를 제출할 것으로 예상된다. 마이리얼트립도 6000여억원의 기업가치를 자랑하며 시리즈F 투자를 유치해 자금을 조달했다.

여기어때 관계자는 “매각과 관련해서는 공식적으로 확인된 바가 없다”며 “모든 가능성에 대해 열려 있는 상태”라고 말했다.