|

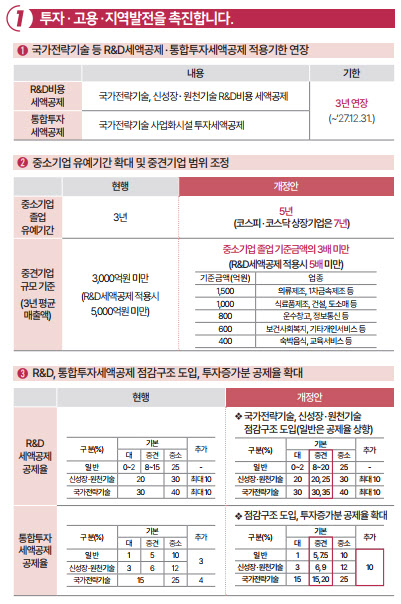

이에 따르면 중소기업을 졸업하더라도 기존에 받던 세제 혜택을 받을 수 있는 적용 기간은 3년에서 5년으로 연장된다. △특별세액감면 △통합투자세액공제 △R&D 세액공제 △고용세액공제 등 중소기업이 받을 수 있는 각종 지원이 축소되기에 중견기업으로 성장하는 것을 주저하는 ‘피터팬 증후군’으로 이어졌다는 게 정부의 진단이다.

특히 코스피·코스닥 상장 중소기업에게는 최대 7년까지 유예 기간을 부여하기로 했다. 직접 금융시장에서의 자금조달과 기업가치 제고(밸류업)을 촉진하는 차원이다.법인세 연결납세제도를 최초 적용한 뒤 중소기업 규정을 적용받는 기간도 3년에서 5년으로 늘어난다.

중견기업의 규모 기준도 조정한다. 현재 기재부가 운영하는 조세특례제한법(조특법)상 중견기업은 ‘매출액 기준 3000억원·R&D 비용 세액공제 기준 5000억원’으로 분류되는데, 이를 ‘업종별 중소기업 매출액 상한의 3배·R&D 비용 세액공제의 5배’로 변경한다는 방침이다. 예컨대 의류·1차 금속 등을 제조하는 중견기업의 매출액 기준은 중소기업(1500억원)의 3배인 4500억원이 되며, R&D 비용 세액공제로는 7500만원까지 올라간다.

정정훈 기재부 세제실장은 “중소기업 매출액 기준이 400억원부터 1500억원까지다 보니 제조업의 경우 중견기업 범위가 중소기업에서 2배만 커져도 조특법상 중견기업에서 벗어나게 된다”며 “업종간 형평성 문제가 있기에 고용이나 투자, 매출이 큰 업종의 경우 중견기업의 범위를 넓히고 작은 업종은 줄이는 방식으로 개선했다”고 설명했다.

올해를 끝으로 일몰 예정인 국가전략기술에 대한 세액공제는 3년 더 늘리겠다는 방침이다. 현재 국가전략기술로 지정된 반도체, 이차전지, 백신, 디스플레이, 수소 등의 기술과 관련해 시설 투자는 15%(중소기업 25%), 연구개발(R&D) 투자는 30∼50%의 세액공제를 받을 수 있다. 신성장·원천기술에 대한 R&D비용 세액공제도 2027년까지 연장할 예정이다. 기업 투자 확대를 유도하기 위해 통합투자세액공제의 증가분에 대한 공제율도 10%까지 상향한다.

|

R&D 세액공제 적용대상은 확대하기로 했다. 인건비에 대해서도 국가전략기술과 신성장·원천기술 연구를 수행하는 경우 공제받을 수 있게 하고, 시설임차료 비용도 공제 대상에 포함시킨다. 임직원이 아닌 일반인들을 위한 인력개발을 교육하는 기업의 경우 이를 인력개발비로 인정해 공제를 적용할 계획이다. R&D에 사용하는 기계장치의 감가상각 기간은 5년에서 3년으로 단축해 법인세 부담도 완화한다.