|

미 노동부에 따르면 1월 소비자물가 상승률은 전년동월대비 3.1%를 기록했다. 전월(3.4%)보다 낮아지긴 했지만 시장 예상치(2.9%)를 웃돌았다. 기조적 물가 흐름을 보여주는 근원 물가상승률(에너지·식료품 제외)은 3.9%로 집계, 시장 전망(3.7%)을 넘어섰다.

특히 주거비 인플레이션 둔화가 부진했다. 임대료(6.1%) 상승이 계속됐고 자가주거비(6.2%) 상승으로 주거서비스(6.0%)의 오름세가 지속됐다. 이에 더해 항공, 숙박 등 단발성 요인이 근원 물가 상승세를 주도했다는 평가다.

이같은 발표가 나오자 미국 국채금리는 장·단기물 가리지 않고 상승했다. 10년물은 14bp(1bp=0.01%포인트), 2년물은 18bp나 뛰었다. 이같은 안전자산 선호심리에 달러화는 0.7% 강세를 보였다.

보고서에 따르면 물가압력이 예상보다 견고한 것으로 나타나면서, 연준의 정책전환 시점이 지연될 것이라는 전망이 증가하는 분위기다. 점진적인 디스인플레이션(물가 하락)이 계속될 것이라는 기대가 여전히 우세하지만, 서비스 물가 고착화에 대한 경계로 연준의 정책완화 시점과 속도에 대한 시장의 기대가 이전보다 후퇴한 것이다.

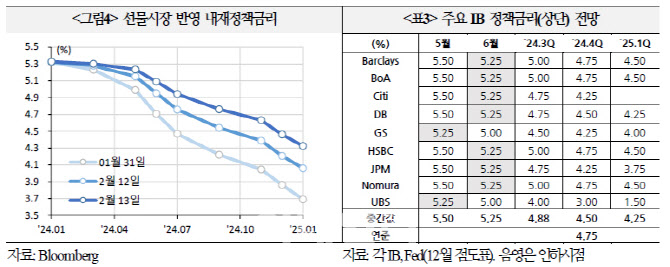

주요 IB 9곳(바클레이스·뱅크오브아메리카·씨티·도이치뱅크·골드만삭스·홍콩상하이은행·JP모건·노무라·UBS) 중 7곳은 연준의 금리인하 시점을 6월로 전망했다. 이들 IB 9곳은 1월 연방공개시장위원회(FOMC) 직후 연중 100~175bp 상당의 금리인하 폭을 예상했지만, 1월 CPI 발표 이후엔 75~125bp로 그 폭을 낮췄다. IB 9곳의 연말 금리 상단값 평균은 4.50%로 집계됐다. 연준이 연간 25bp씩 네 차례 금리를 인하할 것이란 관측이다.

박미정 국제금융센터 부전문위원은 보고서에서 “최근 미국의 성장과 노동시장, 물가 데이터가 견조한 수준을 지속함에 따라 금리인하 개시 및 속도에 대해 연준이 신중한 정책기조를 유지할 것으로 예상된다”고 했다.

|