|

산업은행은 31일 오후 이사회를 열고 대우건설 인수 우선협상대상자로 호반건설을 선정하는 안을 결의했다. 호반건설은 산은이 보유한 대우건설 지분 50.75%(2억1100만여주) 중 40%(1억6600만여주)를 즉시 인수하고 나머지 10.75%(4500만여주)는 산업은행이 2년 뒤에 호반건설에 매각할 수 있는 풋오션을 제공하기로 했다.

호반건설이 제시한 주당 인수가액 7600원을 적용해 환산하면 대우건설 지분 50.75%를 사들이는 가격은 약 1조6200억원이다. 이 가운데 1조3000억원이 산업은행에 우선 지급된다.

호반건설 연매출은 2016년 기준 1조2000억원이다. 호반그룹 건설 계열사까지 확장하면 매출 규모는 6조원 정도로 늘어난다. 호반건설은 현금성 자산이 1조원 이상인 현금 부자로 최근 몇년 간 국내 기업 인수·합병(M&A) 시장에서 큰손으로 주목받아왔다.

대우건설은 과거 대우그룹 해체 이후 2006년 금호산업(002990)에 매각될 당시 금액이 6조4255억원에 달했다. 지금보다 많은 72.1%(2억4466만여주)의 지분이 매각됐고, 주당 가격은 2만6262원으로 당시 주가 1만9000원 선에서 경영권 프리미엄 40% 정도가 추가된 수준이었다.

그러나 인수 금액의 절반 이상(3조5000억원)을 차입해 조달한 금호아시아나그룹은 결국 워크아웃(기업개선작업)에 들어가 2009년 6월 대우건설을 다시 매각하겠다는 결정을 내렸다. 이후 금호산업의 대우건설 인수는 M&A 시장에서 대표적인 ‘승자의 저주’ 사례로 꼽히고 있다.

호반건설의 이번 대우건설 인수금액은 당시보다 크게 낮은 수준이라는 점은 긍정적이다. 대우건설의 시공능력평가 순위는 2005년이나 2017년 모두 3위로 건설업계 내 톱3 위상을 지키고 있는 상황이다.

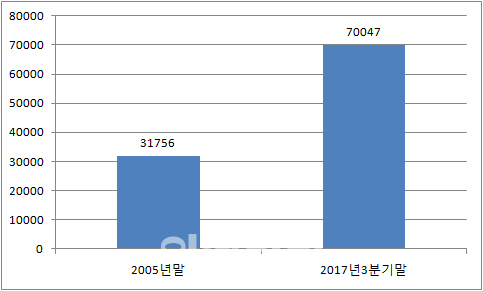

다만 이번 매각은 과거보다 지분 비율이 작아 경영권 프리미엄이 그만큼 작게 반영된 것으로 보인다. 시공능력 순위는 그대로지만 재무 건전성이 나빠진 부분은 인수자에게 부담이 될 수 있다. 대우건설 부채는 2005년 말 3조1756억원에서 작년 9월 말 7조원으로 2배 이상 증가했다.

건설업계 관계자는 “대우건설은 금호산업에 넘어간 이후 본사 사옥이던 서울역 앞 대우센터(현 서울스퀘어) 등 알짜 자산 상당수를 팔았다”며 “당시와는 유형자산 구성이 다르다”고 말했다.

|

!['36.8억' 박재범이 부모님과 사는 강남 아파트는[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500062t.jpg)

![설에 선물한 상품권, 세금폭탄으로 돌아온 까닭은?[세상만사]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500108t.jpg)

![조상님도 물가 아시겠죠… 며느리가 밀키트 주문한 이유[사(Buy)는 게 뭔지]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021500087t.jpg)