현행 NCR 산식이 대형 증권사에 유리하게 작동해 ‘건전성 착시’를 부르는 만큼, 위험 변화를 보다 민감하게 반영할 수 있도록 기존 산식으로 전환 등 규제 재정비가 필요하다는 국책연구기관의 제언이 제기됐다.

|

자산과 부채 규모가 모두 증가한 가운데 전체 증권사의 평균 레버리지 비율은 2010년 6.3배에서 올해 상반기 기준 9.2배까지 뛰었고, 대형 증권사만 따로 떼 보면 5.6배에서 9.4배로 더 큰 폭으로 상승했다. 이는 부채가 자본보다 더 빠르게 늘어 자기자본 비중이 상대적으로 줄었기 때문이다.

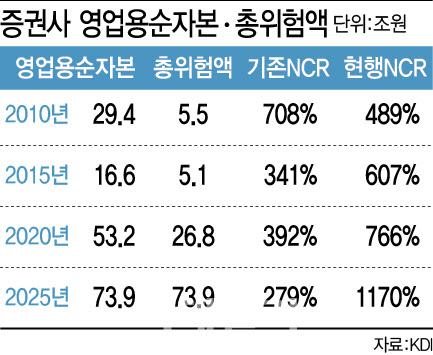

그러나 NCR은 오히려 상승하며 개선된 것으로 나타났다. 전체 증권사의 경우 2010년 NCR 489%에서 2025년 1170%로 상승했고, 5개 대형 증권사는 같은 기간 659%에서 2218%로 급등했다. 레버리지가 확대돼 건전성이 악화하는 상황에서도 지표는 반대로 좋아진 것이다.

홍종수 KDI 연구위원은 “레버리지 상승은 금융기관의 위험 노출 확대를 의미하는데, 현행 NCR은 이에 반대로 반응하고 있다”며 “건전성 규제지표라면 레버리지가 오르면 NCR이 낮아지는 것이 정상이지만, 지금 제도에서는 위험 신호가 제대로 포착되지 않는다”고 지적했다.

NCR은 위험 자산 대비 순자산이 얼마나 되는지를 보여주는 자본 건전성 지표이다. 현행 산식은 ‘영업용순자본에서 위험액을 차감한 값’을 분자로, 인가·등록 업무에 따라 사실상 고정돼 있는 ‘필요유지자기자본’을 분모로 두는 방식이다. 정부가 증권사 대형화를 유도하기 위해 2016년부터 적용한 체계다. 이전에는 영업용순바본을 총 위험액으로 나눈 산식을 사용했다.

현행 산식에서는 자산이 커져도 분모가 늘지 않기 때문에 규모가 커질수록 지표가 개선되는 왜곡이 발생한다. 예컨대 영업용순자본 1조원·총위험액 5000억원인 회사와 영업용순자본 10조원·총위험액 5조원인 회사는 위험 구조가 같지만, 후자의 NCR은 전자의 10배 수준으로 뛴다. KDI는 “규모 확대만으로 건전성이 좋아진 것처럼 보이는 전형적 착시 효과”라고 설명했다.

이에 KDI는 대형 증권사의 자산 및 레버리지 확대에 따른 위험을 정확히 반영하기 위해선 현행 NCR 산식을 기존 NCR 방식으로 전환하고, 중소형 증권사에 대해선 현행 NCR을 유지하는 차등적 접근이 필요하다고 제언했다.

홍 연구위원은 “중소형사에 동일한 규제 강도를 적용하면 불필요한 자본 부담을 초래할 수 있어 현행 NCR 방식이 필요해 보인다”며 “다만 대형사는 기존 산식으로 회귀해 위험을 정교하게 반영하고, 중소형사는 현행 체계를 유지하는 차등적 접근이 필요하다”고 했다.

|

![“명품인 줄” 이부진, 아들 졸업식서 든 가방…어디 거지?[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021100594t.jpg)