정부가 해외진출 기업이 해외 생산시설을 국내로 옮기는 ‘리쇼어링’(reshoring·국내복귀) 촉진을 위해 세제혜택 등 각종 인센티브를 제공하고 있으나, 리쇼어링 기업 다수가 생산성·고용창출 효과도 떨어진다는 국책연구기관의 분석이 나왔다. 리쇼어링 기업에 대한 혜택은 순수 국내기업에 대한 역차별이 될 수 있고 공급망 안정에도 큰 도움이 되지 않는다는 지적이다.

|

정성훈 한국개발연구원(KDI) 연구위원은 22일 발간한 ‘리쇼어링 기업의 특징과 투자의 결정요인’이라는 제목의 보고서(KDI 포커스)를 통해 이같이 발표했다. 이번 보고서는 제대로된 평가없이 리쇼어링 정책이 시행되는 상황에서 정책의 실효성을 따져보기 위해 작성됐다.

국내에서는 2010년대부터 오프쇼어링(offshoring·국내에서 수행했던 생산활동을 해외에 직접 투자한 자회사에 위탁)이 국내 일자리를 빼앗는다는 지적과 함께 리쇼어링이 강조되기 시작했다. 최근 미·중 무역전쟁 등으로 인해 글로벌 공급망 안정화의 중요성이 부각되면서 리쇼어링에 더욱 힘이 실렸다.

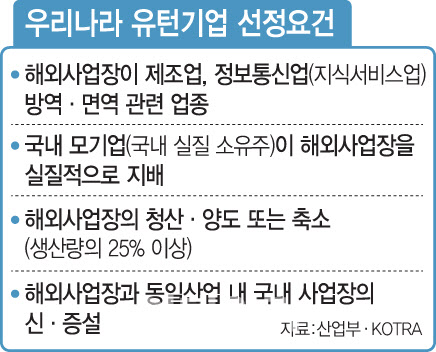

이에 정부는 2013년부터 ‘국내복귀기업(유턴기업) 지원제도’를 도입, 리쇼어링을 적극지원하고 있다. 2023년 세법개정안에도 리쇼어링 기업에 대해 법인세(개인사업자는 종합소득세) 감면을 현재 5년 100%+2년 50%에서 7년 100%+3년 50%으로 연장하는 내용을 담았다. 또 반도체·이차전지 등 첨단전략산업이 국내 복귀 시에는 최소 50%의 투자금액을 현금지원한다.

|

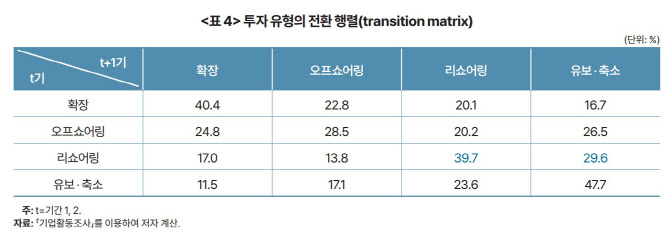

하지만 KDI에 따르면 2010년대 리쇼어링한 다국적 제조기업이 이후 투자를 확장한 비율은 17%에 그친 반면 오히려 투자를 유보·축소한 경우는 29.6%나 됐다. 반면 같은 시기 확장 기업은 투자를 유보·축소한 비율이 17.0%에 그쳤고 40.4%는 투자를 확장했다.

또 고용에서도 리쇼어링 기업의 국내 순투자액 대비 순고용은 10억원당 1.17명으로 확장 기업(1.32명)에 못 미쳤고, 순수 국내기업(해외자회사가 없는 기업·2.48명)과의 격차도 매우 컸다. 결국 투자와 고용촉진을 위해서라면 리쇼어링 기업보다 순수 국내기업을 지원하는 것이 효과적인 셈이다.

|