|

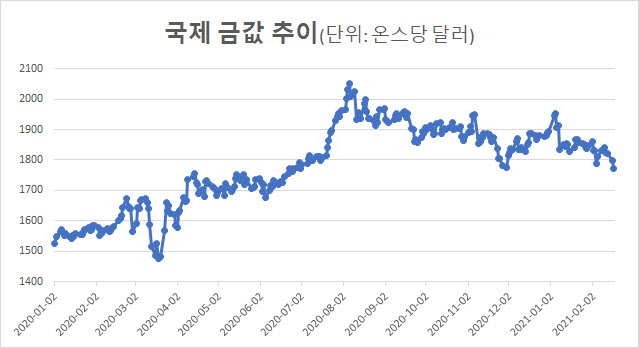

그런데 어찌된 일인지 전세계적으로 인플레이션 우려가 커지고 있지만 금값은 외려 하락하고 있다. 올 들어 국제 금 선물 가격은 5%나 하락, 온스당 1800달러를 하회했다. 금이 반응할 만큼 인플레이션이 나타나진 않고 있다는 분석부터 금과 인플레이션의 상관관계가 낮아졌다는 진단까지 금을 둘러싼 갖가지 의견들이 나오고 있다. 금값 상승보다 하락을 전망하는 해외 투자은행(IB)들도 늘고 있다.

|

17일(현지시간) 뉴욕상업거래소(NYMEX)에서 거래된 4월 인도분 국제 금값은 온스당 1.45% 하락한 1771.10달러에 거래를 마쳤다. 종가 기준으론 작년 6월 25일(1763.10달러) 이후 8개월래 가장 낮은 수준이다. 금값은 올 들어 6.4% 가량이나 하락했다.

금은 작년 코로나19 팬데믹 속에서도 그 어떤 자산보다 가장 빨리 반등했다. 작년 8월초 2000달러를 돌파, 사상 최고치를 기록하기도 했다. 그러나 그 뒤 구리 등 다른 원자재들이 오르기 시작할 때 금은 거꾸로 서서히 고꾸라지기 시작했다. 최근 들어선 1800~1850달러에서 답답한 흐름을 보이다가 2거래일 연속 1800달러를 하회했다.

해외 대다수 IB들은 금값이 오르기보다는 하락할 가능성을 더 높게 보고 있다. 모건스탠리는 올 연말까지도 금이 1800달러 밑으로 떨어질 것이라고 예상했다. JP모건은 올해부터 2024년까지 금은 평균 1900달러가 되겠지만 2025년에는 1600달러까지 떨어질 것이라고 내다보고 있다. 뱅크오브아메리카(BofA)는 금이 2000달러에 달할 것으로 예상했으나 하락 압력이 커지고 있다고 봤다. 2분기 정점을 찍고 하락할 것으로 전망했다.

운용사들은 금 ETF(상장지수펀드)를 일부 내다 팔았다. 미국 증권거래위원회(SEC)에 따르면 세계 최대 자산운용사 블랙록은 작년 4분기 SPDR의 골드쉐어 ETF(티커: GLD)를 270만달러어치 매각했다. GLD에선 자금 유출이 지속되고 있다. 지난 10일 끝나는 주에만 GLD에서 6억1200만달러의 자금이 빠져나갔다.

코메르츠방크의 귀금속 분석가 카르스텐 프리츠는 “투기적 순매수 포지션 정체와 금 ETF의 자금 유출에서 보듯이 금은 현재 시장 환경에서 매우 심각한 역풍에 직면해 있다”고 말했다.

“금리 오르는 한 금값 못 올라”

인플레이션 우려가 커지는데도 인플레이션 헷지 자산으로 알려진 금값이 하락하는 것에 대해선 다양한 의견이 나온다. 일단 금값이 상승할 만큼 인플레이션이 나타나고 있지 않다는 판단이다. 조 포스터 밴에크인터내셔널인베스터스골드펀드(INIVX) 포트폴리오 매니저는 최근 투자전문 매체 시킹알파와의 인터뷰에서 “작년 3, 4월 기대인플레이션율이 0%로 떨어졌다가 지금 2%대로 올랐는데 2%는 지난 20년의 평균 수준”이라며 “금은 인플레이션이 통제 가능한 범위에서 벗어났을 때 반응하는 자산이라 인플레이션이 3%는 넘어야 금이 강해질 것”이라고 밝혔다.

모건스탠리 자산전략가 앤드류 시츠도 “올해 인플레이션이 나타나긴 하나 금값 상승을 지지할 만큼은 아닐 것”이라며 “향후 2년간 물가가 오르더라도 2%를 약간 넘는 수준일 것”이라고 설명했다.

금이 인플레이션을 헷지한다는 근거가 약하다는 분석도 나온다. 마크 허버트는 지난달 마켓워치를 통해 “캠벨 하비 듀크 대학 교수와 TCW의 채권 및 원자재 펀드매니저였던 클라우드 어브의 연구 결과를 보면 금은 1세기가 넘는 기간 동안을 살펴봤을 때에야 인플레이션과 보조를 맞췄다”고 말했다. 즉, 단기간으로만 보면 금과 인플레이션의 상관관계는 약하다는 얘기다.

블랙락에선 금의 성격이 인플레이션 헷지보다 저금리를 헷지하는 데 더 적합하게 변하고 있다는 분석도 있다. 루스 코이스테리치 블랙락 펀드매니저는 작년 10월 보고서에서 “금은 실질 금리가 마이너스이고 이자에 대한 기회비용이 낮을 때 오른다”고 설명했다.

실제로 연초 미국 블루웨이브(민주당이 대통령 뿐 아니라 상원, 하원 모두 장악) 이후 10년물 국채 금리가 오르자 금값은 하락세를 거듭했다. 실제로 조지아주 상원 선거 결과가 나온 1월 6일(현지시간) 10년물 국채 금리는 1.2% 넘어섰고 금값은 1960달러선까지 오르다 하락세로 전환, 2% 넘게 떨어졌다. 10년물 국채 금리가 1.3%를 넘어선 16일, 금값이 1800달러를 하회한 것도 같은 흐름이다. 채권 금리가 올라가면 이자를 주지 않는 금을 보유하는 데 따른 기회비용이 커질 수 있다. 즉, 금과 국채 금리가 반비례 관계에 놓일 수 있다는 얘기다.

제프리 커리 골드만삭스 애널리스트는 “귀금속에 투자하는 것이라면 금보다 차라리 태양 전지판 등에도 사용될 수 있는 은이 더 낫다”고 말했다.