이번 청약에서 주관사를 맡은 한 증권사 관계자는 “확실히 분위기가 다르다”면서 “한동안 IPO를 해도 문의가 없었는데 이번엔 계좌 개설을 문의하거나 비례 전략을 물어보는 투자자들이 꽤 된다”라고 말했다.

현대중공업만큼만 인기 끌어도…1주는 받는다

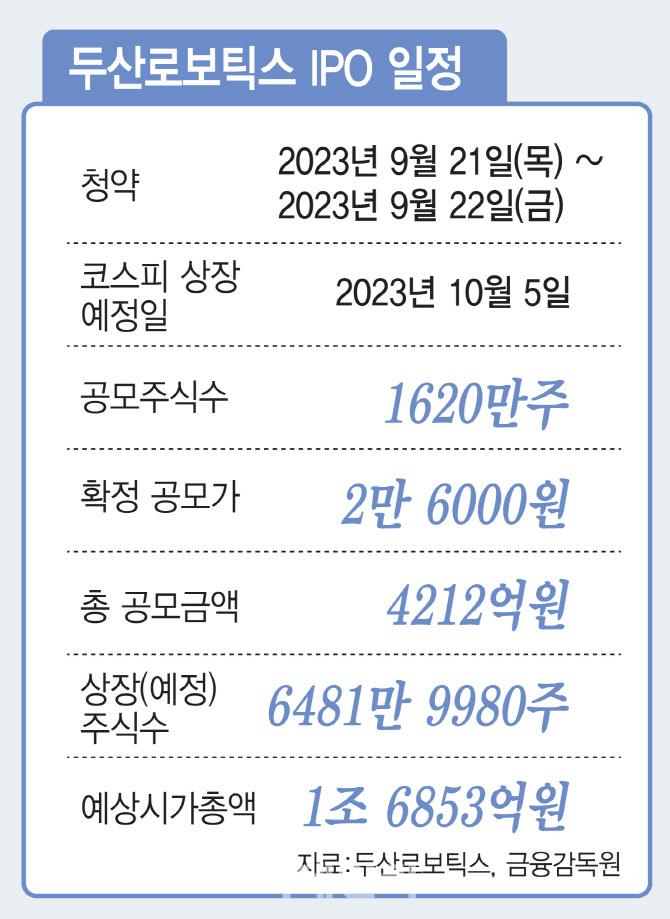

19일 금융투자업계에 따르면 두산로보틱스는 21~22일 양일간 일반투자자들을 대상으로 공모청약에 돌입한다. 두산로보틱스 일반 공모청약은 7개 증권사에서 동시에 진행된다. 앞서 LG에너지솔루션(373220)도 지난해 초 7개 증권사에서 청약을 접수한 바 있다.

다수의 증권사에서 청약이 진행되는 만큼 투자자들의 눈치 경쟁도 치열할 전망이다. 신청 주식 수가 똑같더라도 증권사별 경쟁률에 따라 배정되는 주식 수가 달라지기 때문이다.

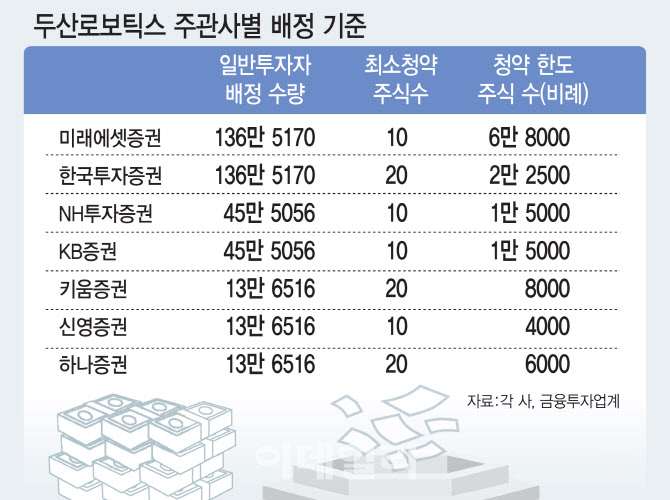

두산로보틱스는 이번 IPO를 통해 1620만주를 발행한다. 이 중 기관과 우리사주가 각각 55%, 20%씩 들고 가고 25%(405만주)를 일반투자자들이 받을 수 있다. 이 405만주도 증권사별로 나뉘는데 공동 대표주관사인 한국투자증권과 미래에셋증권이 일반투자자 몫 배정 수량 136만5170주를 받았다. 공동주관사인 NH투자증권과 KB증권의 몫은 각각 45만5056주다. 인수회사인 키움증권과 신영증권, 하나증권에는 13만6516주가 배정된다.

|

먼저 균등배정의 경우, 7개 증권사 모두 청약 증거금율은 50%로 동일하다. 두산로보틱스의 1주를 사기 위해서는 공모가의 50%인 1만3000원만 있으면 된다는 의미다.

하지만 최소 청약주식 수는 차이가 있다. 7개 증권사 가운데 한국투자증권, 키움증권, 하나증권, 세 곳은 최소 청약주식 수가 20주다. 즉, 계좌당 최소 26만원이 있어야 배정에 응모할 수 있다. 나머지 4개 증권사인 미래에셋증권, NH투자증권, KB증권, 신영증권은 최소청약주식 수가 10주라 계좌에 13만원만 있으면 균등배정을 노려볼 수 있다.

현재로서는 균등배정 청약을 신청하고도 한 주도 받지 못하는 ‘빈손 청약’ 가능성은 크지 않다. 올해 들어 공모 청약에 가장 많은 돈이 몰린 곳은 필에너지였는데 공모규모 956억원에 65만5951명이 청약을 넣었다. 두산로보틱스가 필에너지 수준의 흥행을 거둔다면 균등배분으로 넣어도 3주 정도는 충분히 배정받을 수 있다. 만일 필에너지보다 더 인기가 있던 2021년 IPO 대어 HD현대중공업(329180)(171만3910명 청약)이나 일진하이솔루스(271940)(95만396명 청약) 수준으로 투자자가 몰리면 배정받는 주는 1~2주에 불과할 것으로 보인다.

목돈을 넣어 비례 배정을 노리는 투자자라면 가장 많은 물량을 받은 미래에셋증권을 노려보는 게 좋다. 일반 온라인 고객의 경우 미래에셋증권에서는 8만1000주까지 청약을 넣을 수 있기 때문이다. 한국투자증권(2만2500주)보다도 많다. 반면 신영증권의 경우, 최대 청약 규모가 4000주로 가장 적다.

첫 따따블 될까…흥행 기대감 ‘쑥’

가장 중요한 것은 상장 후다. 시장은 두산로보틱스가 첫 ‘따따블’ 상장(상장 첫날 공모가 400% 수익률) 주인공이 될 수 있을지 주목하고 있다. 공모가 기준 두산로보틱스의 예상 시가총액은 1조6853억원인데, 현재 코스닥 시장에 상장된 레인보우로보틱스(277810)의 시가총액이 3조3285억원인 점을 감안하면 상장 첫날부터 급등할 것이란 전망이 나오고 있다. 양지환 대신증권 연구원은 “두산로보틱스의 2018~2022년 연평균 매출 성장률은 46.1%이며, 2040년 매출액은 약 7600억원으로 전망된다”면서 “최근 로봇 관련 종목의 시가총액 흐름을 고려할 때 두산로보틱스도 상장 후 주가가 상승할 가능성이 크다”고 말했다.

|

증권가는 19~20일(현지시간) 미국의 연방공개시장위원회(FOMC)가 마무리되고 두산로보틱스에 몰렸던 청약자금들이 환불되기 시작하면 증시 전반에 온기가 커질 것으로 기대하고 있다. 두산로보틱스의 환불일은 26일이며 추석 연휴가 끝나는 10월 5일 코스피 시장에 데뷔한다.

![[단독] “뭐라도 해야죠”…박나래, 막걸리 학원서 근황 첫 포착](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300805t.jpg)