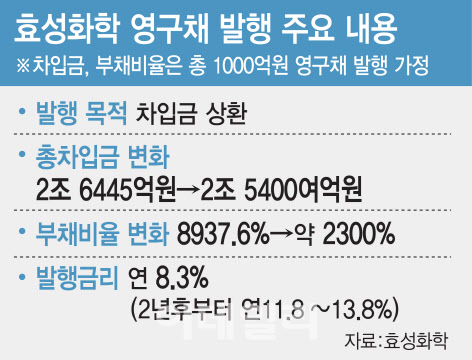

효성화학은 지난 28일 700억원 규모의 국내 무기명식 이권부 무보증사채(채권형 신종자본증권)을 발행한다고 공시했다. 자금조달 목적은 채무상환으로 만기는 30년, 최초이자율은 연 8.30%다. 9월 중 한 차례 더 영구채를 발행해 총 1000억원 수준의 조달을 계획하고 있는 것으로 파악된다. 이는 당초 1500억원 규모의 영구채 발행을 예상했던 것보다는 다소 적은 규모다.

|

이번 영구채 발행으로 효성화학의 부채비율은 개선되겠지만 차입금 부담이 워낙 높았던 만큼 재무적 제약 해소엔 역부족이란 지적이 나온다. 효성화학의 장단기 차입금은 6월말 기준 2조6445억원, 부채비율은 8937.6%다. 영구채를 차입금 상환에 사용할 경우 차입금은 2조5400억여원, 부채비율은 2308.2%로 개선될 것으로 추산된다.

차입 부담은 손익에도 악영향을 미치고 있다. 올 상반기 금융비용만 1331억원에 달했다. 효성화학은 올 상반기 1485억원의 영업손실을 기록했는데, 금융비용까지 더해지며 당기순손실은 2247억원으로 늘었다. 고금리 영구채 발행에 따라 이자 부담은 더 늘어날 전망이다. 영구채는 만기가 길어 부채이지만 자본으로 분류된다. 이자는 일반 부채 대비 상대적으로 높은 편이다.

|

그러나 범용 플라스틱 제품 전반의 업황이 악화한 상태다. 주력 제품인 PP 가격은 올 상반기(1~6월) 톤당 813~1787달러로, 작년 1127~2881달러 보다 크게 하락했다. 오는 2024년까지 PP 증설 물량이 수요 증가분을 초과하며 수익성 개선은 쉽지 않을 것으로 예상되고 있다.

김호섭 한국신용평가(KIS) 연구위원은 효성화학에 대해 “PP에 대한 의존도가 높아 다변화된 제품군을 보유하고 있는 상위 석유화학사 대비 업황 대응능력이 낮다”고 지적했다. 다만 “베트남 정상화로 업계 평균 수준의 수익성 회복이 기대되며 베트남 생산기지의 이점 등이 발현될 경우 중단기 수익성 개선의 모멘텀이 될 수 있다”고 덧붙였다.

그러려면 베트남 법인의 재무구조 개선도 과제다. 주로 차입금에 의존해 신규설비 투자가 이뤄진데다 적자 누적으로 베트남 법인의 부채는 1조6352억원, 자본은 903억원으로 재무상태가 악화했다. 부채비율이 1810.6%에 달한다. 매출액과 영업손실은 각각 3221억원, 1907억원을 기록, 이는 전년 동기 대비 적자폭이 700억원 가량 확대한 것이다. 이 연구위원은 “이번 영구채 발행으로는 근본적으로 정상적 수준의 기업이라 보기엔 역부족”이라면서 “회사가 계획하겠지만 증자나 자산 매각을 통해 추가적 자본확충이 더 이뤄져야 한다”고 말했다.

한국신용평가는 지난 6월 효성화학의 무보증사채와 기업어음 신용등급을 하향 조정한 바 있다. 무보증사채 신용등급은 직전 A(부정적)에서 A-(안정적)으로, 기업어음은 A2에서 A2-로 낮아졌다.

![“아빠 살려줘” 14분간 애원한 남매, 결국 죽였다 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110700001t.jpg)

!['960억 껑충' 빅뱅 대성 ‘유흥업소 논란' 빌딩 어디길래[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110601917t.jpg)