|

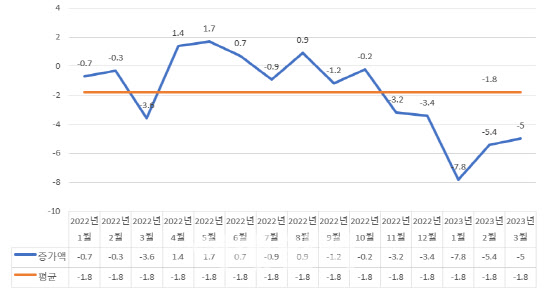

가계대출 감소세 둔화는 주담대 증가가 견인했다. 대출별로 보면 두달 연속 감소하던 주담대가 전월보다 2조3000억원 늘어나 1조원 불어났다. 기타대출은 신용대출이 3조2000억원 줄어들어 총 6조원 감소했다. 기타대출 감소폭은 전월(-4조7000억원)보다 1조3000억원 커졌다. 기타대출 감소세가 더 커졌지만, 주담대가 늘어나면서 전체 가계대출 감소세는 느려졌다.

은행권·제2금융권 가계대출이 모두 감소했다. 3월 중 은행권 가계대출은 7000억원 줄었다. 1월(-4조7000억원), 2월(-2조8000억원)에 이은 석달째 감소세다. 다만, 전월(-2조7000억원) 대비 감소폭은 2조원 축소됐다. 비율로 치면 감소폭이 4분1 정도(26%)로 완화됐다.

|

특례보금자리론은 9억원 이하 집을 담보로 5억원까지 장기 고정금리 분할상환 대출로 빌릴 수 있는 정책 모기지다. 지난 1월31일에 출시돼 3월말까지 25조6000억원이 신청됐다. 대출 실행에 약 한달이 걸려 지난달부터 정책 모기지 대출로 본격적으로 반영된 것으로 풀이된다. 금액기준으로 46%(11조7605억원)가 신규주택 구입 목적용으로 제일 크다. 올해 한시적으로 39조6000억원 규모로 출시돼 35%(14조원)가 남아있다.

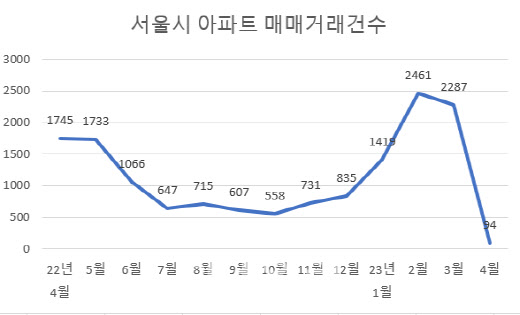

윤옥자 한은 금융시장국 시장총괄팀 차장은 “예년 수준에 비해 아파트 매매거래가 적긴 하지만 지난해 부진을 벗어나 거래가 늘고 있는 부분과 특례보금자리론이 주담대 제반 수요의 상당 부분을 차지한다”며 “일부는 기존 은행뿐 아니라 비은행 주담대가 특례보금자리론 대환 영향도 주담대가 확대된 배경”이라고 설명했다.

|

반면 전세대출(-2조3000억원)·집단대출(-9000억원)·일반개별주담대(-1조9000억원)는 모두 감소했다. 저리의 정책 모기지를 빌려 고금리 일반주담대를 상환하는 것으로 파악된다. 전세대출은 전달 사상 최대 감소폭(-2조5000억원)을 기록했는데, 감소세가 다소 진정됐다. 은행권 기타대출은 신용대출이 2조3000억원 줄면서 전체적으로 2조9000억원 감소했다.

은행을 제외한 제2금융권의 경우, 보험(4000억원)은 소폭 증가한 반면, 상호금융(-4조원)·카드사 등의 여전사(-4000억원)·저축은행(-4000억원)를 위주로 4조4000억원 감소했다. 김태훈 금융위 금융정책과 거시금융팀장은 “지난 9월 이후의 가계대출 감소세가 지속되는 있는데, 가계부채가 안정적으로 관리되도록 모니터링을 지속하겠다”며 “고금리에 따른 가계부채 위험요인이 없는지 지속 점검해나가겠다”고 말했다.

![꺾이지 않는 기세 코스피 3.3%만 오르면 '6000피'[마감]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022001035t.jpg)