|

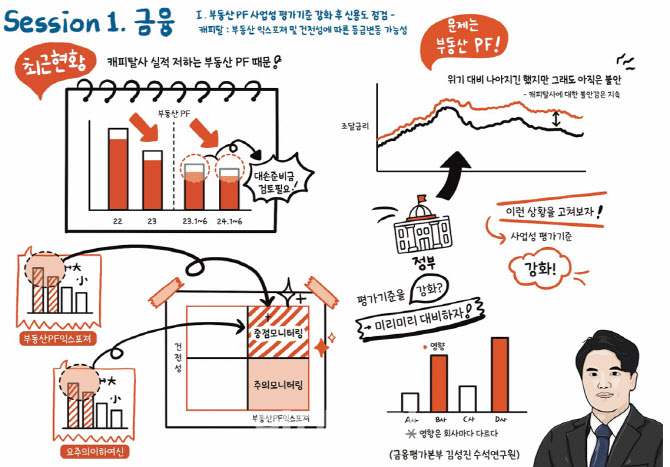

부동산 PF 부실화가 종합금융투자사업자(종투사) 실적에 큰 영향을 미치고 있다. 부동산 PF 부실화로 인해 기업금융(IB) 부문 수수료 수익이 감소하고 대손 비용이 증가하면서 종투사의 수익성이 악화된 것이다. 특히 중소형사는 대형사에 비해 고위험 부동산 PF에 대한 노출도가 높아 피해가 더욱 심각한 것으로 나타났다.

NICE신평은 모니터링 강화 대상 증권사로 중소형사와 대형사 중 △BNK증권 △iM증권 △IBK투자증권 △한화투자증권(003530) △현대차증권(001500) 등을 꼽았다.

윤재성 NICE신평 수석연구원은 “자기자본 1조원 미만의 중소형사는 실적과 자본 완충력 저하 여부를 중심으로 지속적인 모니터링이 필요하다”며 “자기자본 1조~4조원의 대형사 중에서는 부동산 금융 비중이 높고 또 수익성이 저하된 곳을 선정했다”고 발했다.

그러면서 “만일 특별한 대응이 없는 가운데 수익 창출력도 회복되지 않는다면 사업 및 재무안정성에 부정적인 영향이 누적돼 신용도 하향 압력이 점차 커질 수 있다”고 꼬집었다.

|

NICE신평은 모니터링 강화 대상 캐피탈사로 △DB캐피탈 △메리츠캐피탈 △신한캐피탈 △한국캐피탈(023760) △한국투자캐피탈 등 을 꼽았다. 부동산 PF가 자기자본의 100%를 넘는 회사 중 요주의이하여신 비율이 10% 이상인 곳이다.

김성진 수석연구원은 “사업성 평가 기준이 강화된 올해 6월 말 기준 고정이하여신 비율이 타사 대비 3배 가까이 높게 나타나고 있다”며 “모니터링 대상 캐피탈사들이 보수적으로 충당금 적립을 했더라면 사후 관리 단계에서는 손실 발생 가능성이 축소될 수도 있다”고 설명했다.

다만 모회사나 소속된 금융그룹에서 적극적인 지원이 이뤄진다면 등급 하락 압력이 낮아질 수 있다고 전망했다.

김 연구원은 “메리츠캐피탈은 올해 건전성 저하 자산 3000억원을 관계사에 매각했으며, 대주주로부터 2000억원의 유상증자가 있었다”며 “한국투자캐피탈도 600억원 규모 유상증자가 이뤄졌다”고 답했다.

이어 “자체적인 개선 노력과 함께 속해 있는 금융그룹의 실질적인 지원 여부 시 점검해서 신용등급에 반영할 것”이라고 덧붙였다.

|

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)