|

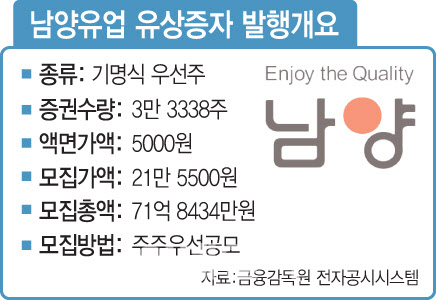

1일 금융감독원 전자공시시스템에 따르면 남양유업은 운영자금 확보를 위해 유상증자 신주발행가액을 기존 21만4000원에서 1500원 상향한 21만5500원으로 정정해 확정했다. 총 모집금액도 애초 71억3433만원에서 5000만원 늘어난 71억8434만원이 됐다.

기명식 우선주 3만3338주를 주주우선공모증자 방식으로 진행되며, 청약예정일은 구주주의 경우 오는 2일까지, 일반공모는 오는 7일에서 8일까지 이뤄진다. 대표 주관사는 NH투자증권이 맡아 납일일은 오는 12일, 신주 상장 예정일은 오는 22일이다. 남양유업의 주가는 지난달 31일 종가 기준 51만7000원, 우선주는 29만9500원을 기록했다.

남양유업은 지난 3월 정기주주총회에서 유상증자를 위한 정관 일부 변경 건을 상정해 가결시키고, 이번 유상증자의 목적을 ‘우선주식 수 미달로 인한 상장 폐지 방지’라고 밝혔다. 남양유업의 유상증자는 지난 2020년 금융위원회가 발표한 우선주 관련 투자자보호 강화방안에 따른 조처다. 지난해 11월 30일 기준 남양유업의 상장 주식 수는 16만6662주로 금융위 기준인 20만주에 미치지 못해 지난 2월 관리종목에 지정됐고, 이달까지 이를 해결하지 못하면 다음달 상장폐지가 진행될 수 있었다.

최근 남양유업의 실적은 내리막길을 타고 있다. 원유가격 상승에 따른 낙농업 업황 악화에 지난 2013년 대리점 갑질 논란을 시작으로 불가리스 사태, 창업주의 외손녀 황하나씨 마약 스캔들까지 돌이킬 수 없는 이미지 실추를 겪으며 적자에서 벗어나지 못하는 모양새다. 올 1분기 영업손실은 157억611만원이며, 유동자산 중 현금 및 현금성 자산이 지난해 말보다 500억원 이상 감소한 280억119만원으로 나타났다. 지난 2019년 3분기부터 계속 영업 적자가 지속하고 있는 것이다.

|

한편, 유상증자로 부담이 커진 소액주주들은 남양유업이 신속한 재판 종결을 통해 경영 정상화가 이뤄지길 바라고 있다. 유상증자를 통해 주식 수가 늘어나면서 기존 주주들의 가치가 희석될 수 있기 때문이다. 홍원식 남양유업 회장 측이 3심에서도 패소하면 보유 주식을 전부 한앤코에 넘겨야 하는 상황인데, 사실상 투자업계에선 시간 문제일 뿐 한앤코의 승리가 확정된 거나 다름없다고 입을 모은다.

앞서 홍 회장 등과 한앤코는 지난 2021년 5월 남양유업 지분(53.08%)을 3107억원에 매각하는 조건으로 주식매매계약(SPA)을 체결했다. 그러나 홍 회장 측은 매각을 미뤄왔고, 결국 같은 해 9월 한앤코에 주식 매매계약 해지를 통보했다. 한앤코는 계약 파기 후 홍 회장 등 남양유업 일가를 상대로 계약의 조속한 이행을 요구하는 소송을 제기하면서 수년째 기나긴 법적 공방을 펼치고 있다.

양측은 그간 쌍방대리·별도 합의서·가족 예우·백미당 분사 등 쟁점과 관련해 첨예하게 대립해왔다. 재판 과정에서 홍 회장 측은 한앤코가 부당하게 경영에 간섭했고, 비밀유지 의무를 위반했다며 계약 무효를 주장했다. 그러나 1심에 이어 2심까지 재판부는 한앤코의 손을 들어줬고, 홍 회장 측은 즉각 상고했다.

이후 대법원은 지난달 13일부터 상고이유 등 법리검토를 시작해 피고인 홍 회장 측 대리인 법무법인 바른과 한앤코 측 대리인 법무법인 화우는 전날까지 두 번의 의견서 제출을 마쳤다. 만약 대법원이 심리불속행 기각 판결을 내면, 4개월 내에 남양유업의 주인이 최종 결정된다. 심리불속행 기각은 재판부가 상고사건 중 상고 대상이 아니라고 판단되는 사건을 심리하지 않고 기각하는 제도다. 상고기록을 받은 날부터 4개월 이내에 판결을 내릴 수 있어 이번 경영권 분쟁은 7월 17일 이내에 최종 승자가 가려질 수 있다.

IB업계 관계자는 “이미 한앤코가 이긴 거나 다름없는 싸움”이라며 “2심에서도 남양유업의 항소가 기각된 만큼 3심에서도 같은 판결이 나올 가능성이 클 것으로 보고 있다”고 말했다.