|

노무라증권은 6일 오전 ‘2021년 하반기 한국 경제 및 주식 시장 미디어 콜’을 통해 코스피지수 전망치를 올해 3500, 내년 3800으로 제시했다. 전년 대비 상승률이 올해는 약 50%, 내년은 약 10%에 달할 것이란 전망이다.

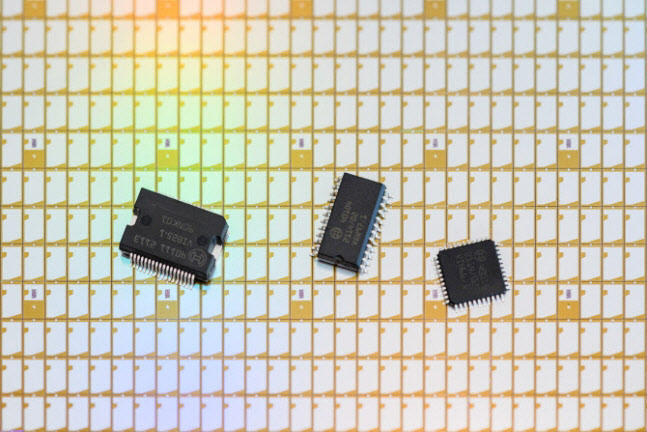

정창원 노무라증권 전무는 “주가에 가장 좋은 조합은 금리가 낮은 상태를 지속하면서 기업 이익이 오르는 골디락스(경제의 높은 성장 속 물가상승이 없는 상태) 상황”이라며 “지난해 코로나19에도 반도체, 일부 시클리컬 섹터, 헬스케어 등에 한국 기업 이익이 10% 이상 늘었는데, 반도체와 특히 시클리컬 섹터 주도로 이익이 굉장히 많이 늘고 있다”고 말했다.

올해와 내년은 반도체 슈퍼사이클에 자동차, 시클리컬 섹터의 이익 기여에 전체 자기자본이익률(ROE)이 고점을 뚫고 올라갈 것으로 봤다. 이에 내년 코스피 이익은 전년 대비 30%가량 늘고, 이중 반도체 이익은 70% 증가를 전망했다.

이 기간 시클리컬 섹터의 상승 요인으로는 전 세계적인 ESG(환경·사회·지배구조) 바람과 환경 규제에 따른 전통적 섹터 강세를 꼽았다. 정 전무는 “과거 철강 섹터는 중국에서 붐이 일어날 당시와 비교하면 (주가가) 굉장히 낮은 수준이지만 철강 가격은 고점에 근접해 있다”며 “조정을 받겠지만 작년에 비해 높은 수준이 유지될 것이다. 화학 섹터의 밸류에이션도 역사적 고점 대비 낮은 수준”이라고 말했다.

운송섹터의 업사이드 가능성도 점쳤다. 정 전무는 “화물 운송가격이 높은 수준에서 고공행진 중이기 때문에 신규 성과로 턴어라운드가 가능할 것”이라며 “한국은 ESG 관련 천연가스 소비가 세계적으로 늘어나면서 가격이 돌아서고, 주가는 아직 고점에 비해 낮은 상태라 업사이드 가능성이 있다고 본다”고 설명했다.

|

또 자동차 섹터에 대해서는 상반기 반도체 공급부족에 따라 일부 타격을 받았지만, 전기차와 한국 자동차들의 고급화와 디자인 개선 영향에 새로운 부흥기를 맞이했다고 평했다. 하반기 반도체 공급 문제가 해소되면 질적 개선이 이뤄지며 주가 업사이드 요인이 많다고 분석했다.

배터리와 바이오 섹터에 대해서는 “LG화학(051910)(LG에너지솔루션), 삼성SDI(006400), SK이노베이션(096770)은 주가 리레이팅(재평가)이 크게 일어났고 앞으로도 수요가 고성장하면서 현재 20%대 이상의 업사이드 가능성을 본다”며 “삼성바이오로직스 등도 작년 주가 랠리가 많았지만 중장기적으로 추세적으로 오를 것으로 예상돼 포트폴리오에 반드시 갖고 있으면 좋을 것 같다”고 언급했다.

아울러 최근 주가 상승 랠리에 주목받은 카카오(035720)와 NAVER(035420) 등 국내에서 신독과점을 형성하고 있는 인터넷 섹터에 대해서도 긍정적으로 바라봤다. 정 전무는 “이들 기업에 앞으로 어떤 규제 리스크가 있을지에 대해 우려가 있지만 여전히 성장성이 크다고 본다”며 “주가가 굉장히 올랐고 리레이팅이 많이 일어났지만 추세적으로 아직 업사이드를 할 수 있다고 본다”고 전했다.

“밸류·이익증가 보고 투자해야”…금리·부품부족 등 변수

하반기에는 전방위적으로 주가들이 섹터별로 로테이션하며 점진적으로 올라갈 것으로 전망했다. 이에 따라 밸류에이션과 이익 증가를 같이 보고 투자해야 한다고 조언했다. 금리 인상에 따른 변동성과 자동차 부품 부족 등은 변수로 봤다.

정 전무는 “과거에도 주가와 금리 인상은 어느 정도 같은 방향으로 간 게 사실이지만 변곡점에서 주가 변동은 상시 있어왔기 때문에 돌다리도 두드려보면서 가야 할 것”이라며 “자동차 부품 부족은 변수지만 오스틴 공장 이슈는 지난 4월 해결됐고 르네사스 화재도 정점을 지나고 있어 3분기 이후부터는 관련 피해주들의 회복도 예상된다”고 말했다.

아울러 “내수 종목 중 상반기 밸류 부담이 해소된 반도체를 하반기 탑픽으로 넣어도 될 것”이라며 “인터넷, 바이오, 경기민감주, 환경 수혜주, 코로나19 정상화 종목들의 하반기 수혜가 예상된다”고 조언했다.

이날 컨콜에서 노무라증권은 삼성전자(005930), SK하이닉스(000660), NAVER(035420), LG화학(051910), 삼성바이오로직스(207940), 현대자동차(005380), POSCO(005490), LG전자(066570), SK텔레콤(017670), 현대중공업, 금호석유(011780), 삼성엔지니어링(028050), 씨에스윈드(112610), 신세계(004170), 메드팩토(235980)를 꼽았다.

![“실종된 송혜희 좀 찾아주세요!”…25년 동안 딸 그리워한 아빠 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021300001t.jpg)