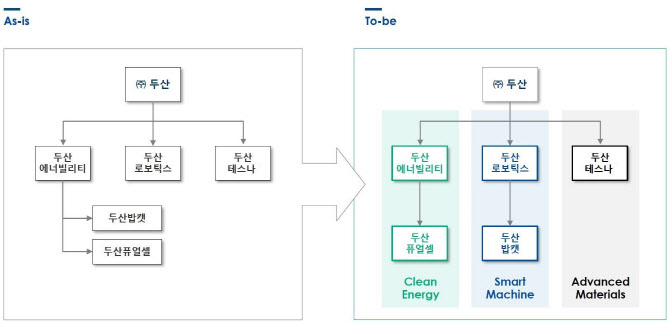

18일 관련업계에 따르면 두산에너빌리티는 사업회사와 두산밥캣 지분 46.06%를 보유한 신설 투자회사로 인적 분할하고, 신설 투자회사를 두산로보틱스가 흡수합병하는 개편안을 진행하고 있다. 이를 통해 두산그룹은 클린에너지, 스마트 머신, 반도체·첨단소재 등 3개 부문으로 사업을 재편한다는 계획이다.

|

이에 대해 한국기업거버넌스포럼은 최근 논평을 내고 “매출 규모가 두산밥캣의 183분의 1인 530억원에 불과하고 무려 192억원의 영업손실을 낸 두산로보틱스와 같은 기업가치로 주식을 바꿔야 하는 충격적인 상황”이라고 지적했다.

두산로보틱스와 두산밥캣의 주식 교환 비율은 자본시장과 금융투자업에 관한 법률 시행령 제176조의5에 따라 주가를 근거로 했다. 이에 따라 두산로보틱스는 8만114원, 두산밥캣은 5만612원의 주식교환가액이 산정됐다. 이번 두산그룹 지배구조 개편에 대해 자본시장법의 상장회사 합병 비율 조항을 악용했다는 비난이 나오는 배경이다.

하지만 장기적인 시각에서 이번 개편안을 바라볼 필요가 있다는 의견도 있다. 최근 건설기계 시장은 무인자동화 추세로 옮겨가고 있다. 반면 기존 모회사였던 두산에너빌리티의 경우 사업 연계성이 떨어진다. 실제로 두산로보틱스과 밥캣은 향후 합병 가능성도 열어두고 있는 것으로 전해진다.

|

또 로보틱스의 경우 2026년 말까지 총 300억원을 투입해 2024년 현재 연간 3200대인 생산능력을 2026년 말까지 연간 약 1만1000 대로 확대할 계획이다. 현재 수원공장 증설을 진행하고, 제2공장 신설 및 자동화 설비를 도입하는 동시에 북미(115억원), 유럽(35억원), 아시아(30억원)등 해외 생산 거점을 확보할 계획이다.

개편안 추진 시점 역시 두산밥캣과 두산로보틱스의 시가총액을 비교했을 때 불가피한 측면이 있다는 분석도 있다. 현재 두산로보틱스 시가총액은 5조3000억원, 두산밥캣은 4조9000억원으로 비슷한 수준에 머물러 있다. 그나마 양측 주주의 반발을 최소화할 수 있는 시점이란 얘기다.

업계 관계자는 “이번 두산그룹의 계열사간 인수합병안을 살펴보면 승계 등 다른 목적이 있다기보다는 그룹의 정상화 과정에서 이뤄지는 사업구조 재편으로 봐야할 것”이라며 “두산밥캣이 두산에너빌리티보다는 두산로보틱스와 시너지 효과가 클 것이라는 기대감이 반영됐다”고 말했다.

![결혼 앞둔 예비신부 사망…성폭행 뒤 살해한 그놈 정체는 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031200001t.jpg)