|

SK이노베이션은 이날 컨퍼런스콜을 통해 2025년까지 그린(Green) 자산 70% 달성 목표를 위한 투자 필요한 상황이라고 유증 결정 배경을 설명했다.

2분기 순부채는 1분기(15조6000억원)와 비교해 감소할 것으로 내다봤다. SK온 프리 IPO (1조7000억원), SK아이이테크놀로지 유상증자(1조1800억원) 를 통한 조달로 부채가 감소할 것이라는 설명이다.

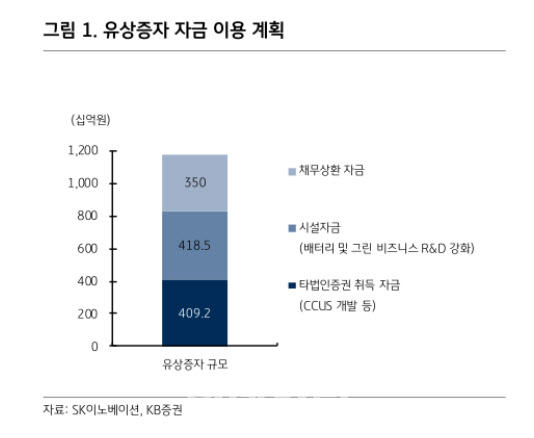

시설자금에 대해서는 그린비즈니스 가속화 위해 차세대 소형 원자로, 수소 암모니아, 에너지솔루션, 폐기물 에너지 전환 등 연구개발(R&D) 역량에 집중할 방침이다.

타법인 취득에 대해서는 수소 암모니아에 924억원, 폐기물 2244억원, 탄소 포집·활용·저장(CCUS) 투자 계획 등에 924억원을 투자할 계획이다.

특히 SK이노베이션의 추가적인 유상증자에 대해서는 “검토하고 있지 않다”고 선을 그었다.

전 연구원은 “2022년 말 SK온향 유상증자 2조원을 집행하지 않았다면 이번 SK이노베이션의 유증도 없었을 것”이라며 “당시 초강세였던 정유 시황이 현재 둔화된 점도 아쉬운 부분”이라고 짚었다.

이어 그는 “장기적 관점에서 SK온의 정상화를 기대하는 경우 주당 가치 하락 (-1.7%) 대비 큰 주가 하락 (-6.1%)을 매수 기회로 삼을 수 있을 것”이라고 덧붙였다.

![이륙 직전 기내 ‘아수라장'…혀 말린 발작 승객 구한 간호사[따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021301816t.jpg)