|

한은은 미국 관세정책 추진이 국내 금융시장에 미칠 영향을 트럼프 1기 관세정책 시행 당시 금융시장 여건과 반응 등을 비교·분석했다. 이에 1기였던 2018~2019년에는 출범 전 주가와 장기금리가 상승하다가 관세정책 실시 이후 국내 수출 기업들의 실적 악화, 경기 둔화 우려 등으로 큰 폭 하락했다고 설명했다.

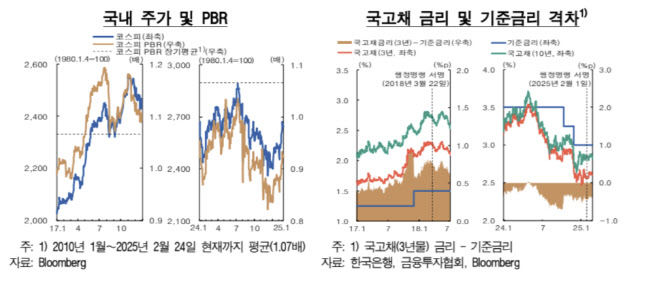

주가의 경우 2017년 중 국내 경기회복 기대 등으로 큰 폭 상승했으나 2018년 7월 이후 미·중 무역갈등 심화 및 장기화 등으로 기업실적 둔화 우려가 부각, 코스피 지수는 2018년 7월서부터 2019년 8월까지 마이너스(-) 13%가 빠지는 등 큰 폭으로 하락했다.

장기금리는 2018년 초까지 국내외 경기 개선세와 글로벌 통화긴축 기대 등으로 상승 흐름을 이어가다가 2018년 3월 이후 미·중 관세 부과, 군사긴장 고조로 경기 둔화 우려가 부각되면서 하락세를 지속했다.

|

또한 조선·방산 등 미국 신정부 정책 수혜업종의 실적 개선 기대가 높은 점도 주가 추가하락을 제한할 가능성이 있다고 봤다.

장기금리는 금리기간구조 모형 분석 결과 장기시장금리가 이미 기준금리 인하 기대를 선반영하고 있으며 금리 인하 국면 후반부로 갈수록 기대단기금리의 상방 압력이 커지는 경향이 있다고 설명했다. 한은 측은 “올해 상반기 중 국고채 공급물량 확대가 예상되는 점 등 수급요인도 금리하락 압력을 일부 상쇄할 것”이라고 짚었다. 이에 트럼프 1기에 비해서는 2기의 관세정책 영향은 다소 제한적일 것이란 분석이다.

트럼프 관세정책이 현재 시장의 예상을 뛰어넘는 수준으로 강화될 경우엔 시장에 미치는 영향도 확대될 수 있을 것으로 보인다. 류창훈 한은 금융시장국 채권시장팀 차장은 “미국의 보편·상호관세가 확대되거나 각국의 보복관세 부과 등 무역분쟁이 확산 또는 장기화되는 경우 주가의 상승 흐름이 되돌려지면서 상당 기간 약세를 나타낼 수 있다”며 “글로벌 위험회피 심리 강화로 미 국채 금리가 하락하는 가운데 국고채 금리도 추가 하락 압력을 받을 가능성이 있다”고 내다봤다.