여러 의견이 복잡하게 얽히는 상황 속, HMM 인수전이 이대로 흐르기만을 바라는 이들도 있다. 원매자들에게 인수금융을 주선할 PEF 운용사와 은행, 증권사들이 그 주인공이다. 최근 마땅한 투자처가 없어 전전긍긍하는 상황에서 높은 이자율로 HMM 인수금융에 참여하는 것을 지나칠 수 없다는 점에는 이견의 여지가 없어서다.

|

|

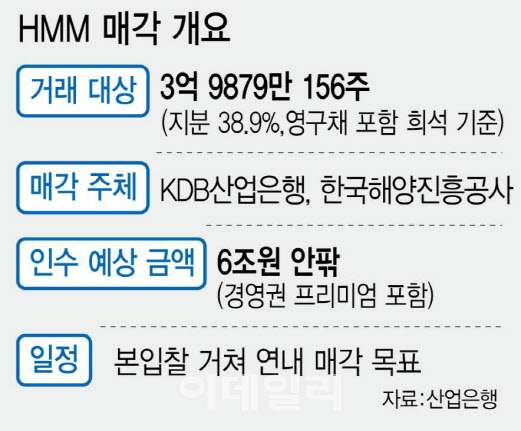

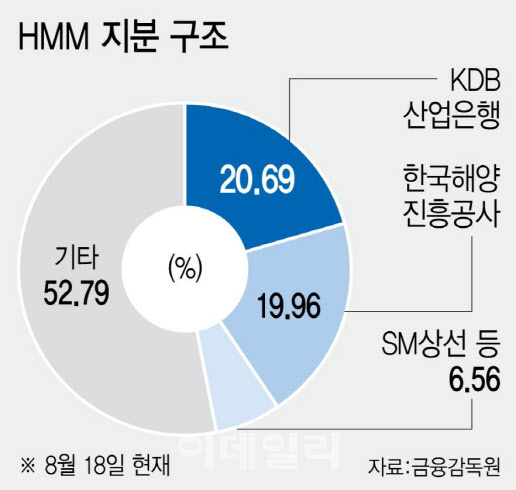

28일 자본시장에 따르면 HMM 매각 주관사인 삼성증권은 지난 21일 HMM 경영권 매각 예비입찰을 마무리했다. 국내에서는 LX인터내셔널과 동원산업, 하림이 참여했고 해외에서는 독일 하팍로이드(Hapag-Lloyd)가 참여한 것으로 전해졌다. 인수 대상은 산업은행과 해양진흥공사가 보유한 주식 1억9879만주에 이들이 보유한 전환사채(CB)와 신주인수권부사채(BW) 등 영구채 2조6800억원 중 1조원을 전환한 주식 2억주를 합한 총 3억9879만주다. 시장에서는 HMM 매각가가 최소 5조원부터 시작할 것으로 보고 있다.

흥미로운 것은 HMM 인수에 나선 후보들의 자금이 넉넉지 않다는 점이다. 원매자별 편차는 있지만, 올해 1분기 기준 인수 후보들의 현금성 자산은 회사에 따라 적게는 2500억원, 많게는 1조7000억원 수준에 불과하다. 금고에 있는 현금을 탈탈 털더라도 1조3000억~4조7000억원 가까운 금액을 추가로 마련해야 한다. ‘새우가 고래를 삼킨다’는 말이 나오는 이유도 이 때문이다.

상황이 이렇자 HMM 매각을 둘러싼 각계 입장이 쏟아지고 있다. 한국해양기자협회(해기협)는 28일 HMM의 매각을 ‘졸속’으로 규정하고 ‘새우가 고래를 삼키는 HMM 매각에 반대한다’는 성명서를 발표했다.

해기협은 “매각 참여기업들이 HMM의 지분을 인수하기 위해서는 4조~5조원 가량을 사모펀드(FI=재무적 투자자)로부터 조달할 수밖에 없다”며 “사모펀드의 속성상 어렵게 회생한 국내 유일의 원양선사인 HMM이 다시 망가질 수 있다”고 우려했다.

외국계 원매자인 하팍로이드로의 매각에 대해서도 반대 뜻을 분명히 했다. 해기협은 “국가 기간산업을 외국계에 매각하는 것이 타당치 못하다는 것은 재론할 필요조차 없다”고 선을 그었다.

반면 HMM에 투자한 소액주주들은 하팍로이드의 인수를 희망하며 엇갈린 행보를 보이고 있다. 이들은 자금 회수 극대화가 궁극적인 목표라면 상대적으로 자금에 여유가 있는 독일 하팍로이드에 HMM 본입찰 참여 기회를 줘야 한다고 주장하고 있다. 침체기에 접어든 해운 업황을 고려하더라도 하팍로이드에 매각하는 것이 기업가치를 끌어올릴 기회라는 입장도 견지하고 있다.

|

매각을 둘러싼 이해관계가 팽팽하게 전개되는 상황에서 자본시장은 예비입찰에 참여한 국내 원매자들이 모두 숏 리스트(적격인수후보)에 오르길 내심 바라고 있다. 어쩌면 올해 최대 규모의 인수금융 큰 장이 열릴 가능성 때문이다.

구체적인 움직임은 벌써부터 일어나고 있다. HMM 인수전에 참여한 하림은 경영참여형 사모펀드(PEF) 운용사인 JKL파트너스와 컨소시엄을 꾸린 데 이어 신한은행, KB국민은행, 미래에셋증권 등에 인수금융 의사를 타진한 것으로 알려졌다. 또 다른 원매자인 동원은 하나은행과 협의 중이라는 얘기가 나오면서 관심을 끌고 있다.

자본시장에서는 숏 리스트 결과에 따라 인수금융에 참여하는 곳은 더 늘 것으로 보고 있다. 매각 흥행을 위해 예비입찰에 참여한 후보자들을 대거 올릴 경우에는 판이 더 커질 수 있다는 것이다.

업계 설명을 종합하면 HMM 인수전에서는 7~8%대 금리가 적용될 가능성이 큰 것으로 알려졌다. 원매자별 자금 사정이나 신용도에 따라 8% 후반도 가능할 것으로 보고 있다. 5000억원 인수금융만 지원해도 연 400억원을 벌 수 있는 ‘나쁘지 않은 장사’인 셈이다.

말도 많고, 탈도 많아진 분위기에 최근 해운업계 분위기를 고려하면 신중해야 한다는 반론도 있다. 다만 현재 구도가 이어진다면 인수금융 큰 장은 막을 수 없을 것이란 견해가 지배적이다. 한 업계 관계자는 “현재 자본시장은 ‘파킹딜’(재무적 투자자에게 지분을 대가로 자금을 빌리는 것)이라도 하겠다는 분위기가 있을 정도로 인수금융에 목을 매는 분위기”라며 “HMM 숏 리스트 선정이 현재로서는 최대 관건이다”고 말했다.

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)