|

장 연구위원은 과거 2000년에서 올해 1월까지 기준금리 조정폭과 코스피 지수 변화를 분석한 결과 기준금리 인하는 총 26회, 기준금리 인상은 21회 이뤄졌다고 분석했다. 그는 “기준금리 인하 시 주가 상승 빈도는 12회, 하락 빈도는 14회로 대체로 대칭적이었다”면서 “기준금리 인상 시에는 상승 빈도가 6회, 하락 빈도가 15회로 하락 빈도가 높았지만 수익률 평균은 -0.38%로 적은 수준이었다”고 짚었다. 기준금리가 조정됐을 때 주가에 특정 패턴이나 이상 등락은 크지 않았다고도 부연했다.

|

이어 “금리인상 충격 시 주가가 하락했지만 불확실성이 커서 유의성이 부족했다”며 “다만 유동성인 M2 감소 충격은 코스피 지수 하락이 비교적 뚜렷했다”고 부연했다. 분석 결과를 살펴보면 M2가 0.2% 감소 시 코스피 지수는 약 2% 하락하는 것으로 나타났지만 1개월 이후 대체로 이전 주가 수준을 회복했다.

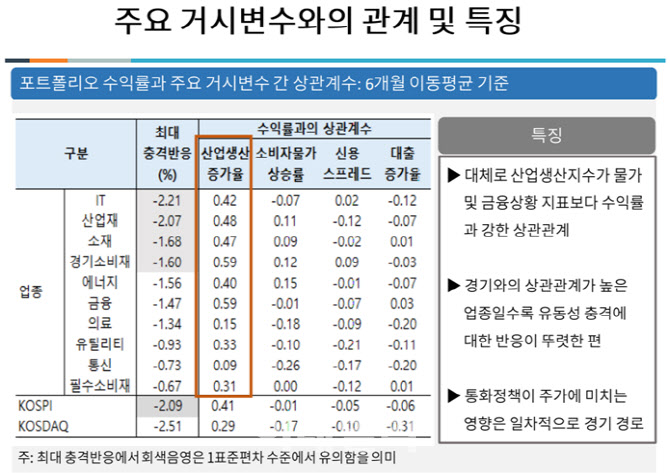

특히 업종별 포트폴리오 수익률과 주요 거시변수 간 상관계수를 보면 대체로 산업생산지수가 물가 및 금융상황 지표보다 수익률과 강한 상관관계를 보였다. 그는 “경기와의 상관관계가 높은 업종일수록 M2 유동성 충격에 대한 반응이 뚜렷했다”고 진단했다.

장 연구위원은 “최근 인플레이션의 경우 수요요인과 공급요인이 동시에 작용한 결과”라며 “향후 공급 측면의 압력이 완화되고 경기 회복에 따른 수요 측 요인의 영향이 커진다면 이에 따른 인플레이션은 주가에 대한 부정적 신호만은 아닐 것”이라고 진단했다.

이어 미국의 연방준비제도(연준·Fed) 금리 인상은 상·하방 충격이 모두 가능하다고 봤다. 그의 분석 결과 연준이 100bp(베이시스포인트, 1bp=0.01%포인트) 인상할 경우 코스피 지수는 약 8% 하락하는 것으로 추정됐다. 장 연구위원은 “인상 충격 가능성만 존재하는 것은 아니며 향후 전개 상황에 따라 상하방 충격 모두 가능하다”며 “특히 실제 정책 금리 결정이 시장 예상보다 낮을 경우에는 완화적인 인상 탓에 실질적으로는 인하 충격이 나타날 수 있다”고 내다봤다.

허준영 서강대학교 경제학부 교수는 “굉장히 시의적절하고 의미있는 연구”라면서 “다만 통화정책 변화에 따라 은행의 신용, 크레딧이 변화하는데 이것이 주가에 미치는 영향을 검증할 수 있는 변수가 반영되지 않아 가계대출 등 신용 변수를 모형에 반영하는 것을 제안한다”고 첨언했다.