|

당시 펄어비스는 1000억원 규모로 회사채 수요 예측을 진행했으나 투자자들의 높은 호응을 이끌어내며 모집금액의 3배가 넘는 3170억원이 몰렸다. 덕분에 펄어비스는 2.52%라는 비교적 낮은 금리에 1470억원을 조달했다.

펄어비스의 만기 회사채 현금 상환 가능성이 대두되는 것은 녹록지 못한 금리 환경 영향이 크다. 금리 인하 시점이 예상보다 늦어지면서 전반적인 조달 금리가 높은 수준에 머무르고 있기 때문이다.

실제 전날 채권시장에서 3년 만기 국고채 금리는 3.413%에 장을 마쳤다. 전 거래일보다 1.0bp(1bp=0.01%포인트) 내린 수준이지만 여전히 3.4%선을 유지하고 있다.

펄어비스의 무보증 회사채 신용등급(A) 3년물 기준 신용평가사 스프레드 평균이 120bp인 점을 고려하면 예상 발행금리는 최소 4.6% 수준이라는 계산이 나온다. 이는 기존에 발행한 회사채 금리 대비 2배 가까이 높은 수준이다.

여기에 펄어비스의 신용도 하향 압박이 점차 거세지고 있다는 점도 불안요소다. 지난해 12월 한국기업평가(034950)(이하 한기평)는 펄어비스의 신용등급을 ‘A’로 유지하고 등급 전망은 ‘안정적’에서 ‘부정적’으로 하향 조정했다. 부정적 등급은 중기적으로 신용등급 하향 가능성이 커졌다는 뜻이다.

펄어비스의 올해 1분기 상각전영업이익(EBITDA)은 70억원으로 전년 동기 대비 5.4% 감소했다. 이에 따른 EBITDA 마진율은 8.6%에서 8.2%로 0.4%p 하락했다. EBITDA는 이자와 세금, 감각상각비, 무형자산상각비 등을 차감하기 이전 이익으로 기업이 영업활동을 통해 벌어들이는 현금 창출 능력을 뜻한다.

EBITDA 마진율은 EBITDA에서 매출을 나눈 것으로 매출 중 감가상각과 세금, 이자 차감 전 이익이 어느 정도 되는지를 나타내는 수익성 지표다. 펄어비스의 현금창출능력은 한국기업평가 신용등급평가 방법론 기준 A에 해당하는 것으로, 지난해 3분기 AA로 평가 받은 것과 비교하면 한 단계 하락한 셈이다.

한기평이 펄어비스의 신용등급 평가 요소 중 △산업매력도 △다각화 △경쟁구조 및 시장지위 △고정거래처 △서비스관리역량 등 상당부분을 현재 신용등급보다 낮은 ‘BBB’급으로 평가하고 있다는 점에서 그나마 높게 평가 받고 있던 현금창출력 저하는 뼈아플 수밖에 없다는 분석이다.

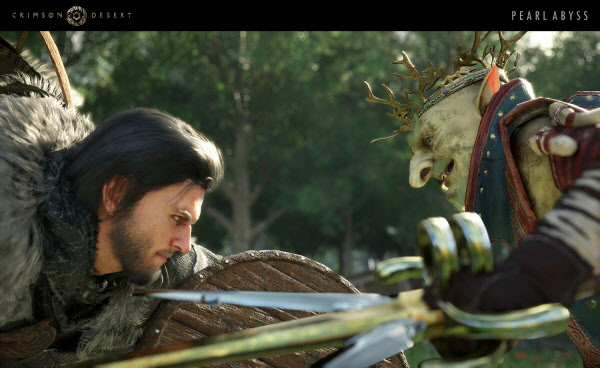

송종휴 한국기업평가 실장은 “붉은사막과 도깨비 등 신작 게임 지연으로 수익 창출능력이 저하된 상황”이라며 “단기간 내 유의미한 외형 성장 및 수익성 개선이 어려워 보인다. 향후 지분 투자 기조 및 재무완충력 등에 대한 모니터링이 필요하다”고 말했다.

다만 시장에서는 신작 출시를 앞두고 자금이 필요한 만큼 시간을 두고 다시금 조달에 나설 가능성이 높다고 보고 있다. 특히 수익성 악화로 현금창출력이 크게 저하된 상황이라 재원 마련이 쉽지 않다는 점에서 이같은 관측에 힘이 실릴 수밖에 없다.

한편 이와 관련 펄어비스 관계자는 “조달 방안과 관련해 구체적으로 정해진 바는 없다”면서도 “현금 등 상환 여력은 충분하다”고 설명했다.