|

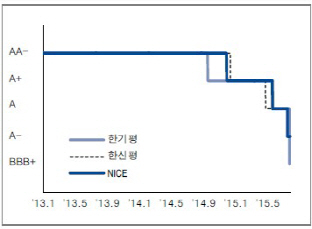

지난 15일 대우조선해양이 해양플랜트 공정 차질 등으로 2분기에 2조~3조원에 이르는 영업손실을 기록할 것이라는 소식이 전해지면서 국내 3대 신용평가사들은 즉각적으로 대우조선해양의 신용등급을 내리거나 하향 검토 대상에 포함한 바 있다. 한국기업평가는 대우조선해양의 신용등급을 하향 검토 대상에 등재한 지 일주일 만에 ‘BBB+’로 강등했고 NICE신용평가와 한국신용평가는 대우조선해양의 신용등급을 하향 검토 대상으로 조정했다.

그간 회사측 공식 발표없이 설(說)로만 제기되던 조선사들의 실적 쇼크가 사실로 드러나면서 신평사들은 등급 추가 조정을 준비하고 있다. 대우조선해양은 사실상 투기등급으로 분류되는 ‘BBB+’까지 떨어진 상태지만 자기자본대비 적자 규모가 워낙 커 유동성 위기 가능성까지 제기되는 만큼 ‘BBB’나 ‘BBB-’까지 내려갈 수 있다는 의견이 힘을 얻고 있다.

3조원을 넘는 2분기 손실을 반영할 경우 자본은 1조5000억원 수준으로 감소하고 부채비율은 900%를 넘어서게 된다. 사채모집위탁계약서상 재무비율 유지 조항에 따르면 부채비율이 500%를 넘어설 경우 사채권자집회의 결의에 의한 기한의 이익 상실 선언이 가능하다. 만일 사채권자들이 1조6500억원에 달하는 회사채 전액을 상환하라고 요구할 경우 곧바로 유동성 위기에 직면할 수도 있다.

대우조선해양 대주주인 산업은행의 지원 규모와 방식 등이 등급 조정의 열쇠가 될 전망이다. 산은은 유상증자와 신규 대출 등의 자금 지원을 모색 중이다. 한 신평사 연구원은 “대우조선해양은 사안이 워낙 큰 만큼 신평사 입장에서도 등급 조정에 신중할 수밖에 없다”며 “산은 유상증자 지원 여부와 부채비율 산정 등을 중점적으로 살펴볼 예정”이라고 말했다.

2분기에만 1조5000억원 넘는 손실을 낸 삼성중공업도 추가 등급 조정을 피해 갈 순 없을 것으로 관측된다. 또 다른 신평사 연구원은 “지난해 1분기에도 대규모 손실을 반영한 바 있는 삼성중공업이 올 2분기에도 1조원을 훨씬 웃도는 손실을 낸 것은 관리능력에 문제가 있다고 볼 수 있다”며 “추가 손실이 안 날 것이라는 보장을 할 수 없는 만큼 등급 강등을 검토할 수 있다”고 판단했다.

현대중공업의 경우 상대적으로 등급 조정 가능성이 작은 것으로 평가되고 있다. 지난해 3조원 규모의 손실을 미리 반영하면서 그에 따라 등급 역시 하향 조정된데다 올 2분기 손실 규모가 1700억원으로 3사 중 그나마 적어 당장 등급 조정이 이뤄지진 않을 것이라는 시각이 많다.

▶ 관련기사 ◀

☞3중고 '조선 빅3', 손실만 4조원대..29일 동시 실적발표

☞"아! 대우조선"…조선·건설사 회사채시장 `꽁꽁` 얼었다

☞産銀, 대우조선 실사 착수.."매각 검토 중"

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)