|

28일 금융당국에 따르면 전날 금융위는 전체회의를 열고 배당 총액을 순이익의 20% 아래로 낮추라는 내용을 담은 ‘코로나19 대응을 위한 은행 및 은행지주 자본관리 권고안’을 의결했다.

금융당국은 코로나19가 장기화할 경우, 일부 은행들의 자본 여력이 충분하지 않을 수 있어 보수적인 자본 관리가 필요하다고 밝혔다. 현재 국내 은행들의 재무건전성이 지난해 9월 말 기준 은행의 총자본비율은 16.04%, 금융지주의 총자본비율은 14.75%로 양호한 편이지만 경기침체가 장기화할 경우는 장담할 수 없다는 이유에서다.

금융당국은 은행의 향후 건전성을 ‘스트레스테스트’ 방식으로 했다. 지난해 10월부터 12월까지 신한과 KB, 하나, 우리, NH, BNK, DGB, JB 등 8개 은행지주회사와 SC제일, 씨티, 산업, 기업, 수출입, 수협 등 6개 은행을 대상으로 1997년 외환위기보다 더 어려운 상황이 온다면 버틸 수 있는가를 본 것이다.

가정은 크게 장기적으로 회복하는 U자형과 침체가 길어지는 L자형으로 나뉜다. U자형은 올해 성장률이 -5.8%를 찍은 후 내년 4.6%, 2023년 상반기 5.9%로 상승하는 상황을 따졌다. 반면 L자형은 올해 성장률이 -5.8%를 기록한 후, 내년도 0.0%, 내후년 상반기도 0.9%의 상승에 그치는 상황을 가정했다. 두 경우 다 모든 은행의 자본비율은 최소의무비율을 넘는 것으로 나타났다. 현재 은행업 감독규정에 따르면 국제결제은행(BIS) 기준 보통주자본비율을 4.5%, 기본자본비율을 6%, 총자본비율을 8% 이상 유지하도록 했다. 하지만 L자형 시나리오에서 상당수 은행이 ‘배당제한 규제비율’을 맞추지 못 하는 것으로 나타났다.

은행과 은행지주는 총자본비율을 10.5% 이상으로 유지해야 하는데, 이에 못 미치면 배당 등에 제한을 받게 된다. 뿐만 아니라 신한 KB 하나 우리 농협금융지주와 산하 은행들은 ‘시스템적으로 중요한 국내 은행’(D-SIB)으로 분류돼 총자본비율이 11.5%를 웃돌아야 한다. 금융위에 따르면 지난해 6월 말 14.54%였던 은행 및 은행지주들의 총자본비율은 L자형 시나리오에서 10.87%까지 하락하는 것으로 나왔다. 최소의무비율 8.0%는 넘기지만 D-SIB의 배당제한규제비율(11.5%)을 밑도는 것이다.

|

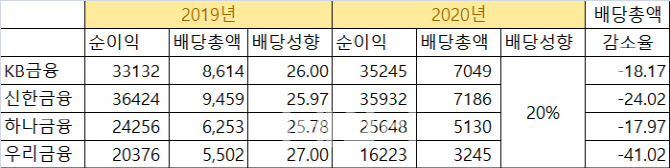

지난해 3월 지급한 국내 4대 금융지주의 배당성향(순이익에서 배당 총액이 차지하는 비중)은 우리은행 27%, KB금융 26.00%, 신한지주 25.97%, 하나금융 25.78% 수준이다. 지방금융지주에서는 DGB금융이 21.18%고 BNK금융 20.86%, JB금융 17.05% 수준이다. 4대금융지주의 경우 배당성향이 5~7% 이상 줄어들 전망이다.

그렇다면 배당은 얼마 가량 줄어들까. 에프앤가이드에 따르면 증권사들은 2019년 3조3132억원의 순이익을 낸 KB금융의 2020년 순이익은 3조5245억원으로 예상하고 있다. 하나금융지주은 지난해 2조4256억원의 순이익을 거뒀고 올해는 2조5648억원 가량의 순이익을 낼 전망이다. 하지만 신한금융의 순이익은 3조6424억원에서 3조5932억원으로, 우리금융은 2조374억원에서 1조6223억원으로 전년보다 줄어들 예정이다. 전년보다 순이익이 줄어들었는데 배당성향을 낮추면 당연히 배당액도 줄어들 수밖에 없다. 실적 전망치를 두고 단순 계산을 해도 KB금융은 지난해보다 배당 총액을 1565억원을, 신한금융은 2273억원을, 하나금융은 1124억원을, 우리금융은 2257억원을 줄일 수밖에 없다.

전통적인 ‘배당주’인 은행이 배당을 힘을 잃는 만큼, 주가는 약세를 보이고 있다. 28일 오후 12시 기준 코스피는 지난해 말 대비 6.9% 상승했지만 KB금융은 5.1%, 신한금융은 0.03%씩 오히려 하락했다.

|

은행권은 물론 주가 하락 압력에 대한 우려도 있지만, 구체적인 배당 권고 가이드라인이 나온 점에 대해 불확실성이 해소됐다는 분석도 있다. 금융지주 한 관계자는 “명확한 기준이 나온 만큼, 이사회 등에서도 구체적으로 논의를 할 수 있게 됐다”면서 “이제까지 구두메시지만 있었을 때는 아무래도 이사회나 주주들의 목소리를 더 따라갈 수밖에 없었다”고 말했다.

서영수 키움증권 연구원 역시 “과거와 같이 창구 지도방식으로 진행됐으면 시장 불신이 더 커질 수 있었다”면서 “은행은 보호산업이자 규제산업이라는 점을 고려할 때 특정시점에서 일정 규제는 불가피하다”라고 평가했다. 뿐만 아니라 스트레스테스트 시나리오 등을 공개한 점도 과거와 달리 설득력을 높였다는 얘기다.

다만 은행권을 둘러싸고 곳간을 더 열라는 추가 압박도 있어 주가의 전망은 밝지 않을 것으로 보인다. 또 다른 금융권 관계자는 “배당에 대해서는 해외 사례도 있는 데다 지난해 내내 이어진 만큼 주가에는 모두 반영이 됐다고 본다”면서도 “이익공유제처럼 새로운 이슈가 점화하면서 투자자들이 우려할 만한 일들은 늘고 있다”라고 말했다.

![마성의 매력 넘치는 무한변신 카…'다재다능' 이상이의 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24113000161t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)