|

국내 신평사들이 LS네트웍스의 신용도를 일제히 강등한 이유는 다음달 만기 도래하는 이베스트투자증권 인수에 따른 차입 부담 때문이다. LS네트웍스는 지난 2008년 G&A사모투자전문회사(PEF)에 재무적 투자자(FI)를 끌어들여 이베스트투자증권을 인수했다. 지난해말 기준 LS네트웍스는 G&A사모펀드의 74.7% 지분을 갖고 있고 G&A사모펀드는 이베스트투자증권의 84.5% 지분을 보유하고 있다.

LS네트웍스는 현재 재무적 투자자들과 2013년 7월에 계약한 지분옵션 계약이 남아 있다. 이들 투자자는 계약 체결 이후 2년이 지나 풋옵션(Put Option·특정 상품을 미래 특정 시점에 특정 가격에 되팔수 있는 권리)을 행사하면 LS네트웍스로부터 투자금을 돌려받기로 돼 있는데 이 금액이 3282억원에 달한다. 2년전 3000억원 규모의 만기 2년짜리 대출을 받은 셈이다.

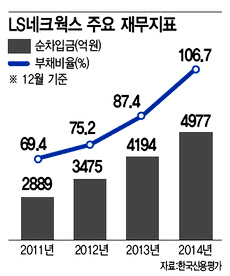

LS네트웍스로서는 이베스트투자증권 인수에 나선 것이 재무구조가 나빠진 원흉이 됐다. G&A사모펀드에 지분 참여를 하면서 순차입금은 2007년말 2434억원에서 올해 3월말 5541억원으로 늘었다.

코 앞에 닥친 문제는 LS네트웍스가 지금의 사업으로 번 돈으로는 이 대출금을 갚을 수 없는 상황이란 점이다. 지난해말 기준 LS네트웍스는 프로스펙스, 스케쳐스, 몽벨 등 브랜드 사업 매출 비중이 47.8%, 자전거 판매와 중계무역 등 유통사업이 48.5%, LS용산타워 임대 매출이 4.1% 수준인데 안정적인 영업이익이 나오고 있는 부문은 매출 비중이 가장 적은 LS용산타워 밖에 없다.

올해 3분기 브랜드 사업에선 8억원 적자를 봤고 유통사업에도 23억원 적자를 기록했지만 LS용산타워에 세들어 사는 삼일회계법인과 한국존슨앤존슨 등의 기업이 임대료를 내 준 덕분에 전체 영업이익 적자는 면했다. LS네트웍스의 1분기 영업이익은 12억원이다.

LS네트웍스는 7월 만기도래하는 3200억원대 차입금을 막기 위해 아스테리움 용산 매각과 함께 LS용산타워 담보 제공 등을 검토하고 있다. 올해 3월말 기준 전체 투자부동산 가치는 5294억원이기 때문에 자산 매각, 담보 제공 등이 진행되면 차입금은 충분히 갚을 수 있다. 그러나 브랜드, 유통사업에서 부진한 상황을 고려하면 재무구조를 선순환으로 돌리는 것은 쉽지 않으리란 전망이다.

한 신평사 관계자는 “사업 경쟁력이 나빠져 실적 부진이 길어지고 연결 재무제표를 기준으로 영업적자가 계속되면 신용등급을 추가로 내릴 수도 있다”고 경고했다.

![한덕수 여야 합의 때까지 헌법재판관 임명 보류하겠다[전문]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600679t.jpg)

!['히로시마 원폭 1500배 에너지' 30만명 희생 인도양 대지진 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600021t.jpg)