|

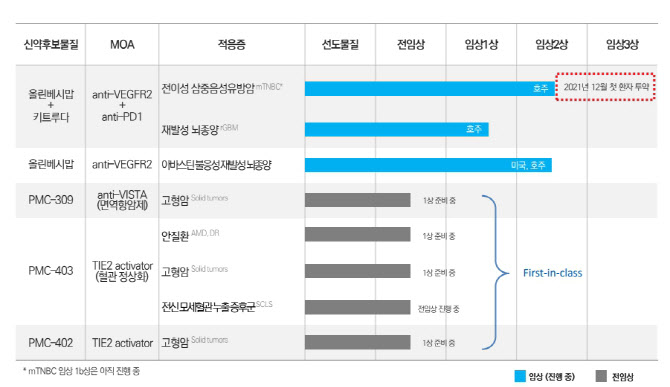

21일 파멥신에 따르면 면역항암제 ‘PMC-309’와 종양 신생혈관억제제 ‘PMC-402’, 안질환치료제 ‘PMC-403’의 비임상독성실험(GLP-TOX)이 마무리 단계에 들어섰다. 파멥신 관계자는 “상반기 중 GLP-TOX 결과가 나올 예정이며 이후 임상프로토콜, 임상디자인 등을 거쳐 연내 임상시험계획(IND)을 신청할 것”이라고 말했다. 계획대로 진척될 경우 임상단계에 있는 파멥신의 핵심파이프라인 수는 연내 5개까지 늘어나게 된다.

이번에 임상 1상 진입을 앞둔 PMC-309는 MDSC(골수유래 면역억제 세포)와 M2 대식세포에 발현된 면역억제세포 VISTA를 타깃으로 해 T세포의 활성을 높이는 면역항암제다. 종양 신생혈관억제제인 PMC-402과 안질환치료제 PMC-403은 TIE2 항체로 비정상 혈관의 정상화를 유도한다. 당초 PMC-309와 PMC-402는 지난해 하반기 중 임상1상에 진입할 계획이었지만 1년여 늦어지면서 PMC-403과 함께 임상1상에 진입하게 됐다. 최근 신약개발 증가로 임상시험 수요가 늘어나면서 임상단계에서도 유의미한 비임상 데이터를 쌓을 수 있는 임상수탁기관(CRO)과 일정을 잡기가 어려웠다는 것이 회사측 설명이다. 세 후보물질은 모두 혁신신약으로 추후 확정될 후보물질별 적응증에 따라 패스트트랙 적용 여부가 갈릴 전망이다.

글로벌데이터2021에 따르면 글로벌 항체의약품 시장은 오는 2026년 3270억달러(약 390조원) 규모로 성장할 전망이다. 항암 항체치료제는 항체의약품 시장의 50%를 차지할 것으로 예상된다. 하지만 시장전망 및 다른 국내 항체기반 바이오 기업들의 시가총액에 비하면 1625억원 수준인 파멥신의 몸값은 낮은 편이다.

항체신약 개발기술력만큼은 인정받는 회사지만 아직 매출을 일으키는 신약물질없이 임상단계의 파이프라인만 추가되고 있어 자금부담이 생기는 것 아니냐는 우려가 나온다. 파멥신의 R&D 비용을 포함한 영업비용은 지난 2020년 255억원이었고 지난해는 3분기 누적 영업비용만 332억원을 넘겼다. 지난 2019년 이래 매년 100억원씩 적자가 늘어나고 있다.

업계에서는 이미 임상 2상에 들어간 파이프라인에는 비용투자가 거의 다 집행됐다고 보고 있다. 문제는 연내 새롭게 임상 1상에 진입할 세 파이프라인에 있다. 지난 2020년 기준 파멥신의 현금성자산은 377억원 수준이지만 통상 하나의 임상 1상에 100억원의 R&D 비용이 필요함을 감안하면 자금사정이 빠듯하다.

파멥신은 지난해 5월 전환사채(CB) 만기로 유동성 위기에 놓이자 같은 해 8월 600억원 규모의 유상증자를 진행한 바 있다. 다행히 당시 청약은 청약률 107.57%를 기록하며 흥행했지만 청약 직후 1만2000원대까지 올랐던 주가는 최근 6300원대까지 떨어진 상태다. 유진산 파멥신 대표는 최근 ‘JP모건 헬스케어 컨퍼런스’에 참가해 글로벌 투자자들에게 파멥신의 핵심 파이프라인을 적극적으로 알리기도 했다.

증권업계 관계자는 “세 후보물질이 본격적으로 임상 1상에 진입하기 전 어떤 물질이든 기술수출이나 라이선스아웃(L/O)이 되지 않으면 몇 개 파이프라인은 드롭이나 딜레이를 해야할 수 있다”며 “유상증자와 같은 방식은 주가에 좋지 않은 영향을 미치므로 선택지가 아니지만 회사의 좋은 데이터들이 계속 대기하고 있으므로 지분투자나 합작법인(JV) 설립과 같은 다른 자금조달 방법도 고민해야 할 것”이라고 설명했다.

파멥신은 시장의 우려에 대해 적어도 올해 운영자금에는 문제가 없다는 입장이다. 파멥신 관계자는 “임상단계에서 가장 비용이 큰 부분은 시료생산비용인데 임상 1상을 앞둔 세 가지 파이프라인의 경우 지난해 모두 각각의 관련기관과 위탁개발생산(CDMO)을 맺었고 지난해 유·무상증자로 올해 임상 진입을 위한 자금도 확보했다”고 말했다. 이어 “아직 임상 프로토콜이 확정되지 않아 정확한 R&D 비용 규모를 알 수 없다”면서도 “자금확보 문제의 경우 지금 당장 공개할 수 없으나 회사차원에서 꾸준히 관련 노력을 하고 있어 세 후보물질이 자금 때문에 임상 1상에 진입하기 어려울 것으로는 생각하지 않는다”고 덧붙였다.

![트럼프 전용기 옆자리 그녀…유리천장 깨고 오른팔 등극[파워人스토리]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000432t.jpg)