이 대출채권을 기초자산으로 유동화증권이 발행되고 있으며, 만약 유동화증권 차환 발행에 어려움이 생길 경우 신한은행과 하나은행이 지원한다.

용산 ‘서울드래곤시티 매입’ 위해 720억 한도 대출

21일 금융투자업계에 따르면 신한서부티엔디제1호위탁관리부동산투자회사(이하 신한서부티엔디제1호리츠)가 서울드래곤시티 호텔 매입을 위해 받은 대출원금 720억원이 오는 12월 2일 만기를 맞는다.

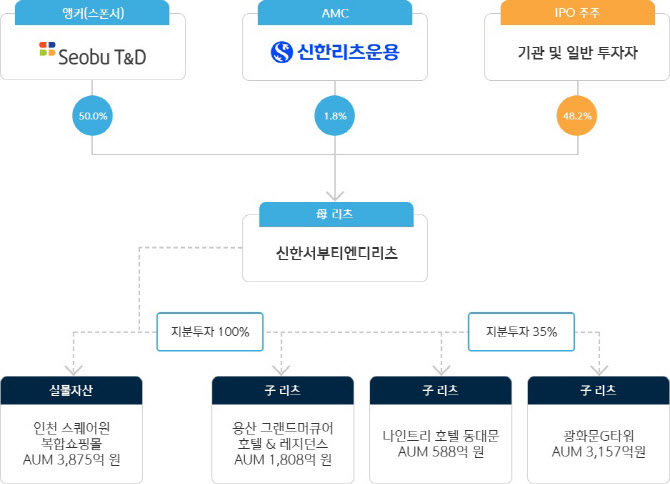

신한서부티엔디리츠는 부동산 취득·관리·개량 및 처분, 부동산 임대차, 개발 등으로 창출한 수익을 주주에게 배당하는 것을 주요 사업으로 하고 있다. 신한과 부동산 개발회사 서부티엔디(서부T&D)가 함께 만들었으며 자산관리회사(AMC)는 신한리츠운용이다.

|

신한서부티엔디제1호리츠는 신한서부티엔디리츠가 지분 100%를 보유한 자(子)리츠다.

앞서 신한서부티엔디제1호리츠는 매도인 서부티엔디로부터 서울 용산구 한강로3가 40-969 외 3필지 관련 대지권과 그 지상 등 건축물인 서울드래곤시티를 매입하는 내용의 부동산매매계약을 지난 2021년 10월 21일 체결했다.

또한 신한서부티엔디제1호리츠는 같은 날 해당 부동산을 서부티엔디에 임대하는 조건의 책임임대차계약도 체결했다. 서부티엔디는 서울드래곤시티를 운영하는 부동산 개발회사다. 부동산 개발·호텔·복합쇼핑몰 등 임대·유통사업, 주차 및 유류판매 사업도 하고 있다.

서울드래곤시티는 총 객실 1700실, 3개동, 최고 40층 규모 호텔이다. 그랜드 머큐어(202실), 노보텔 스위트(286실), 노보텔(621실), 이비스 스타일(591실)의 총 4개 호텔로 구성돼 있다. 건물 3개동이 ‘리을(ㄹ)’ 형태로 지여져 용의 모습을 하고 있다.

|

서부티엔디와 체결한 매매계약 상의 서울드래곤시티 매매대금, 취득세 및 매입부대비용을 조달하기 위해서다. 지아이비에스티제이차는 대출채권 320억원을, 그랜드원큐제일차는 400억원을 보유하고 있다.

두 SPC 모두 상환, 담보, 변제순위 상 동일한 순위를 갖는 대주 중 하나로 참여하고 있다. 대출 만기는 대출실행일(2021년 12월 2일)로부터 36개월이 되는 달에 속하는 대출실행일로, 오는 12월 2일이다.

대출원금은 만기 일시 상환되는 조건이며, 조기상환 가능하다. 대출이자는 3개월 단위로 설정된 매 이자기간의 말일에 약정된 고정금리를 적용해서 후급된다.

신한·하나은행, 320억·400억 유동화증권 매입보장

두 SPC는 신한서부티엔디제1호리츠에 대해 보유하고 있는 대출채권을 기초자산으로 유동화증권을 발행하고 있다. 유동화는 부채담보부증권(CDO) 형태로 이뤄졌다. CDO는 회사채나 금융기관 대출채권, 여러 개 주택담보대출을 묶어 만든 신용파생상품의 일종이다.

두 SPC가 유동화증권 발행으로 자금을 조달해서 신한서부티엔디제1호리츠에 대출을 실행하고, 신한서부티엔디제1호리츠가 지급하는 대출 원리금 및 유동화증권 차환발행대금 등을 재원으로 일련의 유동화증권을 차환 발행하는 구조다.

지아이비에스티제이차의 경우 제12회차까지 자산유동화 전기단기사채(ABSTB)를 발행하면 만기가 오는 12월 2일 도래한다. 신한은행은 이 유동화거래의 주관회사이자 자산관리자, 업무수탁자, 유동화증권 매입보장기관, 유동성 공여기관을 맡고 있다.

그랜드원큐제일차는 제10회차까지 자산담보부기업어음(ABCP)을 발행하면 만기가 오는 12월 2일로 동일하다. 이 유동화거래의 주관회사는 하나은행이며 자산관리자, 업무수탁자, ABCP 매입보장 및 신용공여기관, 유동성 공여기관도 담당한다.

유동화증권의 기초자산인 대출채권 상환 여부는 서울드래곤시티의 임대운영, 개발 및 처분 등을 통한 운용성과 또는 담보가치에 기반한 자금재조달 능력 등에 따라 달라질 것으로 예상된다.

두 SPC는 기초자산 만기와 원리금 지급일정 등을 고려해서 일련의 유동화증권을 차환 발행하므로, 차회차 유동화증권 미매각에 따른 유동화증권 차환발행 위험이 존재한다.

두 SPC는 이같은 위험을 통제하기 위해 지난 2021년 11월 각각 신한은행, 하나은행과 약정을 맺었다. 지아이비에스티제이차는 신한은행과 유동화증권 매입보장약정을, 그랜드원큐제일차는 하나은행과 유동화증권 매입보장 및 신용공여 약정을 체결했다.

신한은행은 기초자산의 기한이익상실 등 유동화증권 발행 중단사유가 발생하는 경우, 기존에 발행한 유동화증권 상환을 위해 지아이비에스티제이차가 발행하는 신용공여어음을 320억원 한도로 매입할 의무를 부담한다.

또한 유동화증권의 각 발행일에 시장에서 다 매각되지 않은 잔여 유동화증권이 있는 경우 잔여 유동화증권을 약정된 할인율에 매입할 의무를 부담한다.

하나은행도 그랜드원큐제일차가 차환 발행하는 ABCP 중 각 발행일에 판매되지 않은 잔여 ABCP를 400억원을 한도로 매입해야 한다.

또한 기초자산의 기한이익상실 등 ABCP 발행 중단사유가 발생해서 그랜드원큐제일차가 ABCP 원리금 등 특정 항목에 대한 지급의무를 이행할 자금이 부족한 경우 하나은행이 해당 부족자금을 400억원 한도 내에서 그랜드원큐제일차에 대출할 의무가 있다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)