|

이와 함께 금융당국은 은행들의 건전성 확보를 위해 추가 자본을 적립하는 제도를 본격 도입키로 했다.

|

16일 금융위원회는 전날 열린 ‘은행권 경영·영업 관행·제도 개선 태스크포스(TF)’ 3차 실무작업반 회의에서 은행들의 성과급 등 보수체계와 관련한 방안을 논의했다고 밝혔다.

먼저 금융당국은 성과급은 보수 체계를 공시하는 방안을 추진한다. 주주와 시장으로부터 성과급 규모와 지급 기준이 합리적인지 평가받도록 하겠다는 것이다.

특히 성과급 평가 항목 중 수익성 비중을 줄일 가능성이 높다. 금융위가 이날 공개한 5대 은행(KB국민·신한·하나·우리·NH농협)의 단기성과급 정량지표에서 수익성이 차지하는 비중은 은행별로 32~45%였다. 외국계은행의 수익성지표 평가 배점이 30% 미만 수준인 것과 비교하면 국내 은행들의 수익성 비중이 상당히 높다. 반면 자본적정성은 최대 10%에 불과했으며 지표로 사용하지 않는 은행도 존재했다.

또한 성과급 지급시 단기적 성과 뿐 아니라 장기적 성과까지 평가하고, 지급방법도 이연지급하는 방안을 검토한다. 또 지급수단도 현금 뿐 아니라 주식·스톡옵션 등으로 다변화하는 방안도 논의 중이다.

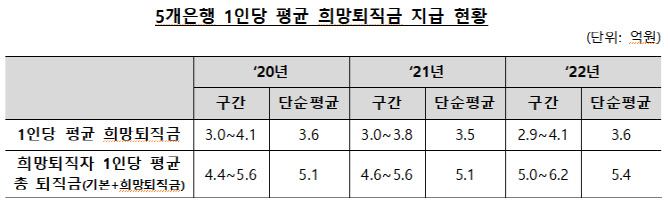

희망퇴직금에 대해서도 주주들의 평가를 받게 하는 방안을 검토하고 있다.

김소영 금융위 부위원장은 “성과보수가 제 기능을 다할 수 있도록 외부적 요인보다는 실질적 성과에 따라 중장기적인 측면을 고려해 지급할 필요가 있다”며 “이러한 측면을 충분히 고려해 성과보수체계를 투명하게 공시하는 등 은행권이 스스로 개선하는 노력이 중요하다”고 말했다.

이어 “희망퇴직금은 상당히 큰 규모의 비용이 소용되는 의사결정인 만큼 주주총회 등에서 주주로부터 평가받는 방안을 검토할 필요가 있다”고 말했다. 희망퇴직금 지급수준과 관련해선 “주주와 국민 정서에도 부합해야 한다”고 했다.

희망퇴직금과 성과급 체계 손질에 나선 것은 은행들이 ‘돈잔치’를 벌이고 있다는 비난이 거세지면서다. 은행들이 역대 최대 실적을 갈아치우고 있는 것은 코로나와 저금리 기조에서 대출규모가 급증하고 최근 금리 상승에 따라 이익이 늘어난 영향이 큰데, 이자장사로 벌인 돈으로 막대한 성과급을 지급하는 게 정당하냐는 문제의식이다. 5대 은행의 지난해 성과급 규모는 1조9595억원, 퇴직금 규모는 1조5152억원으로 총 3조4747억원이 지급됐다. 이는 당기순익(12조6908억원)의 27.4%에 달한다.

|

이날 회의에선 위기 대응 능력인 손실흡수능력 제고 방안도 논의했다. 글로벌 금융시장의 불확실성이 큰 만큼, 자본확충 등을 고려해야한다는 취지다.

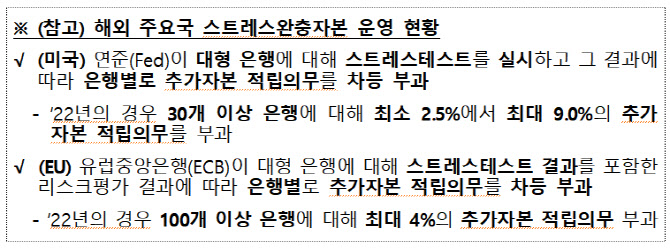

금융당국은 은행별로 스트레스 테스트 결과에 따라 추가자본 적립의무를 부과하는 ‘스트레스 완충자본 제도’를 도입키로 했다. 현재 당국은 위기를 가정해 대응할 수 있는지를 보는 스트레스 테스트를 실시하며 자본적정성 등 손실흡수능력을 점검하고 있지만, 테스트 결과 미흡한 경우 자본을 추가로 쌓도록 감독조치하는 법적 근거가 없는 상황이다.

이미 해외에서는 미국 연방준비제도(Fed)와 유럽중앙은행(ECB) 등이 추가 자본을 쌓도록 하는 제도를 시행중이다. 지난해 Fed는 자국 30개 은행에 최소 2.5%, 최대 9.0%의 추가 자본 적립의무를 부과한 바 있고, ECB도 100개 이상 은행에 최대 4%의 추가 자본을 쌓도록 했다.

아울러 금융위는 은행에게 경기대응완충자본(CCyB)도 부과할 방침이다. CCyB는 신용 팽창기엔 최대 2.5% 추가자본을 적립토록 하고 신용 경색이 발생하면 자본적립 의무를 완화해 자본을 사용하도록 하는 제도다. 금융위는 오는 2~3분기 중 CCyB를 본격 적용할 계획이다. CCyB 제도는 지난 2016년 도입됐지만, 코로나19 확산 시기에는 경기 불확실성을 고려해 적립이 부과된 적 없다.

김 부위원장은 “최근 SVB(실리콘밸리은행) 사태 등으로 금융시장의 변동성·불확실성 우려가 높아진 만큼 금융권의 건전성 제고가 중요한 시점”이라며 이러한 제도 추진 배경을 강조했다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)