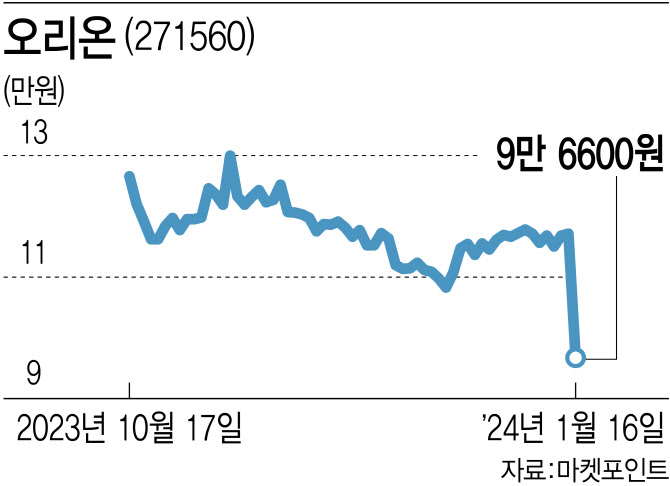

◇오리온, 레고켐바이오 품자…52주 신저가

마켓포인트에 따르면 16일 오리온(271560)은 전 거래일보다 2만500원(17.51%) 내린 9만6600원에 거래를 마쳤다. 지난 2022년 9월 7일(9만4100원) 이후 처음이다. 레고켐바이오(141080)도 장 초반 상승세를 보이기도 했지만 결국 4.74% 하락한 5만2200원에 마감했다.

|

다만 오리온의 레고켐바이오 인수 소식에 증권가에서는 실적 타격에 대한 우려와 시너지 효과에 대한 의구심을 보내고 있다.

박상준 키움증권 연구원은 “(레고켐바이오 손익은) 올해 2분기부터 오리온 전사 손익에 반영될 것”이라며 “현재 일회성 손익을 제외한 레고켐바이오의 경상적인 영업손실은 연구개발(R&D) 투자비 등에 기인해 400억∼500억원 수준”이라고 추산했다. 그는 이어 “실적 전망측면에서 연결 회계 처리 여부가 관건”이라며 레고켐바이오 손익이 연결 회계 처리된다면 오리온의 영업이익은 10% 이상 하향 조정되고 실적 가시성이 크게 낮아질 것으로 내다봤다.

뿐만 아니라 바이오라는 이종 사업 투자에 대한 시너지 효과가 의심스럽고 이번 인수로 음식료 업체의 ‘실적 안정성’이 희석될 수 있다는 평가다.

◇OCI홀딩스, 한미약품 ‘빅딜’ 속 3일째 미끄러져

한미약품과 빅딜을 단행한 OCI도 주식시장에서 된서리를 맞고 있다. 이날 OCI홀딩스(010060)는 전 거래일보다 7.46% 내린 9만6800원에 거래를 마쳤다. OCI홀딩스는 OCI그룹과 한미약품그룹 간 통합을 발표한 지난 12일부터 이날까지 3거래일 연속 하락세를 이어갔다.

앞서 OCI와 한미그룹은 지난 12일 현물출자와 신주발행 취득 등을 통해 그룹간 통합에 대한 합의 계약을 각 사 이사회 결의를 거쳐 체결했다. 이번 계약에 따라 OCI홀딩스는 한미그룹의 지주회사인 한미사이언스 지분 27.0%(구주 및 현물출자 18.6%, 신주발행 8.4%)를 취득하고, 고(故) 임성기 회장의 장녀인 임주현 한미사이언스 전략기획실장 등 주요 주주는 OCI홀딩스 지분 10.4%를 취득한다.

정경희 키움증권 연구원은 “유상증자 10%에 따른 지분 희석 문제가 있고, 단기간 안에 이종 사업과의 시너지 효과 및 수익성 개선 가능성은 크지 않다”면서 “과거 국내 화학산업 내 (사업영역) 확장 사례에서 간혹 실패한 경우가 있기에 보수적인 입장을 견지할 것”이라고 지적했다.

다만 강동진 현대차증권 연구원은 “그동안 OCI홀딩스의 주력 사업인 폴리실리콘 사업이 경쟁이 심하고 변동성이 높다는 점은 저평가의 원인이었는데, 이번 계약을 통해 내부 유보 현금을 성장성 높은 사업에 투자하게 돼 변동성 높은 기존 사업의 비중이 작아지게 됐다”며 “저평가 문제가 해소될 것”으로 기대했다.

한편 한미사이언스(008930)는 빅딜 후 상승세를 이어가더니 이날 상한가를 기록하며 5만6200원에 마감했다. 창업주의 장남 임종윤 한미약품 사장이 그룹 간 통합 결정에 반발하자, 향후 경영권 분쟁 발생에 따른 지분 경쟁을 기대하는 투자자도 많아지고 있다. 박재경 하나증권 연구원은 “송영숙 한미약품그룹 회장이 이번 계약으로 마련한 현금으로 잔여 상속세를 납부할 계획이라고 밝힌 만큼, 한미약품 오너 일가 지분에 대한 오버행 우려가 일단락된 점도 긍정적”이라고 덧붙였다.

![메가캐리어 대한항공…4년 만에 이룬 조원태의 ‘큰 날개'[증시 핫피플]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000069t.jpg)

![‘여대 거른다' 괴담까지…계속되는 ‘동덕여대 사태'[사사건건]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000071t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)