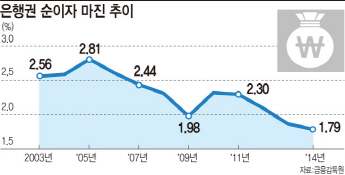

◇은행권, NIM 직격탄..수익성 악화 불가피

|

정희수 하나금융경영연구소 개인금융팀장은 “2011년 이후부터 기준금리와 순이자마진이 같이 가는 동조화 현상이 뚜렷해졌다”며 “지난해에 이어 올해도 기준금리가 내려간 이상 은행의 수익성이 더 악화할 가능성이 크다”고 말했다.

김우진 한국금융연구원 연구위원도 “기준금리가 10%에서 25bp 인하하는 것과 2%에서 25bp 인하하는 건 천양지차로서 이미 많이 낮은 상태에서 25bp가 하락해 하락률로는 10% 이상”이라며 “NIM 하락이 은행의 수익성에 부정적 영향을 미치는 것은 당연하다”고 말했다.

◇보험사, 뾰족한 역마진 해소책 없어 ‘울상’

보험사들도 기준금리 인하와 지급여력비율 규제 강화까지 부담이 커져 수익성 악화가 가중되고 있다며 볼멘소리를 내고 있다. 저금리 기조의 장기화로 보험사들의 역마진은 더 심화할 전망이다.

자산운용에서 금리 차이에 따른 적자폭을 줄이기 위해 삼성·한화·교보생명 등은 각 사별로 긴급회의를 소집하는 등 대응책 마련에 나섰다. 금융감독원에 따르면 지난해 6월말 기준 생보사의 고금리 확정이율 계약(140조 6000억원) 비중은 99조 9000억원(71.1%)은 이른바 삼성·한화·교보생명 등 ‘빅3’에 몰려 있다.

삼성생명은 ‘초저금리 대비 비상 태스크포스(TF)’를 통해 이번 기준금리 인하로 발생할 수 있는 앞으로의 이차역마진(자산운용을 통한 이익이 보험금에 얹어 지급해야 할 이자율에 못미치는 적자 상태) 규모와 투자 포트폴리오 변화 등 대책안을 마련키로 했다. 교보생명도 관련 부서 간 대책회의를 열고 결과를 신창재 회장에게 보고하기로 했다.

보험사는 자산운용에서 금리 차이에 따른 적자폭을 줄이기 위해 저축성 보험의 공시이율을 낮추는 한편 수익성을 높이기 위해 투자 다변화를 꾀한다는 계획이지만 당장 닥쳐올 이차역마진을 없앨 묘수가 없다고 하소연하고 있다.

보험업계 한 관계자는 “한은의 기준금리가 공시이율 산정에 즉각적인 영향을 끼치진 않지만 공시이율 산정 기준인 국고채·회사채가 영향을 받는다”며 “장기적으로는 공시이율이 하락할 수밖에 없다”고 말했다. 이에 따라 현재 3% 중반대의 저축성보험 공시이율이 최저 2% 후반대까지 떨어질 것으로 보인다.

◇카드·캐피탈사, 조달비용 하락..이익개선 효과

자금을 대부분 3~5년의 회사채로 조달하는 카드·캐피탈 업권에 있어 금리 인하는 호재다. 앞으로 발행할 채권에 지급할 이자가 떨어진다는 것을 의미하기 때문이다.

금융감독원에 따르면 지난해 여신전문금융채권 발행규모는 31조 2158억원으로 전년 대비 5조원 증가했으며 카드사 순익도 2조원을 넘어섰다. 만약 이전과 같은 규모로 올해도 여전채 발행이 이뤄질 경우 카드·캐피탈 업계가 지불해야 할 이자비용은 단순계산으로만 7800억원이 절감된다. 다만 장기채가 단기채보다 금리 인하 폭이 작다는 점에서 이번 금리 인하분이 고스란히 여전채 금리 인하로 이어질지는 의문이다.

함정식 여신금융연구소장은 “경기가 안 좋아져서 금리를 내린 것인데 회사 경영이 안 좋아지는 것은 당연한 결과”라며 “이런 리스크가 향후 금리에 반영될 영향을 봐야 한다”고 설명했다.