|

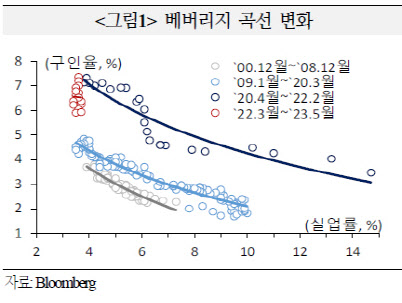

보고서에 따르면 미국의 지난 5월 구인율은 5.9%로 정점을 찍었던 작년 3월(7.4%) 대비 1.5%포인트 하락했다. 반면 실업률은 3.7%를 기록, 작년 3월(3.6%) 대비 0.1% 상승했다. 과거 70년간 구인율이 정점에 도달한 이후 2년간 실업률이 예외 없이 상당폭(평균 2.1%포인트) 상승했지만, 이번엔 소폭 상승한 데 그쳐 경기 연착륙 낙관론을 뒷받침했다.

국금센터는 낙관론 측면에서 골드만삭스 등이 향후 실업률 상승이 제한되면서 노동시장 냉각이 가능할 것으로 전망했다고 전했다. 골드만삭스는 2% 물가목표에 부합하는 ‘일자리-노동자’ 격차를 200만명으로 제시, 해당 격차가 작년초 600만명에서 현재 300만명으로 축소됐다며 노동시장 균형이 상당히 회복됐다고 분석했다.

|

국금센터는 현재 베버리지 곡선이 연착륙 가능성을 시사하고 있지만, 통화긴축 정책시차 효과 등을 감안할 때 향후 실업률 상승 전환 등에 따른 고용, 경기 악화 가능성에 유의할 필요가 있다고 분석했다. 통화긴축 여파에 따른 경기하강이 예견된 상황에서 실업률이 앞으로도 계속 낮은 수준을 유지하긴 어렵다는 시각이다.

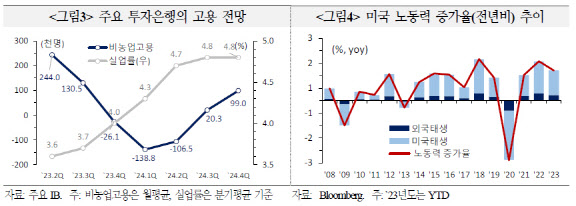

해외 투자은행(IB), 경제 연구소 등이 의견을 같이 했다. 보고서에 따르면 BNP파리바그룹은 “작년초는 전례없이 높은 구인 수준이었기 때문에 기업들이 채용난으로 해고를 자제하면서 구인만 대폭 하락할 수 있었지만, 경기 둔화와 대출기준 강화 추세를 감안할 때 해당 추세가 지속될 가능성은 제한적”이라고 전망했다.

캐피탈이코노믹스(Capital Economics)는 “최근 2년간 급격한 이민 증가로 노동공급 개선에 따른 수급불균형 해소 효과가 있었으나 이민이 팬데믹 이전 추세를 거의 회복하면서 향후 추가적인 성장 여지는 제한적”이라며 “인구 고령화도 장기적으로 노동참여에 구조적인 하방 요인”이라고 봤다.

또한 노무라 증권은 향후 실업률 급증을 점쳤다. 노무라 증권은 올해 미국의 연간 실업률을 3.8%, 내년 5.0%로 전망했다.