|

23일 업계에 따르면 올해 전 세계 ESS 시장은 전년 대비 44% 늘어난 160억달러(약 20조원) 규모에 이를 것으로 예상된다. 탄소중립을 향한 각국의 친환경 에너지정책 기조가 강화하면서 신재생에너지 보급이 확대되고 이에 따라 ESS 시장도 커지는 셈이다. 오는 2030년이면 관련 시장 규모가 2620억달러(약 330조원)까지 성장할 수 있다는 분석도 나온다.

다만 현재 ESS 시장은 중국이 주도하고 있다. 불과 3년 전만 하더라도 한국 업체가 시장점유율 절반 이상을 차지하고 있었지만 그 사이 중국 기업들이 시장을 장악했다. 특히 지난해 ESS 시장은 안전성 기반의 저출력 시장 중심으로 커지면서 LFP(리튬·인산·철) 배터리 선호가 높아져 중국 업체들의 성장이 더욱 도드라졌다.

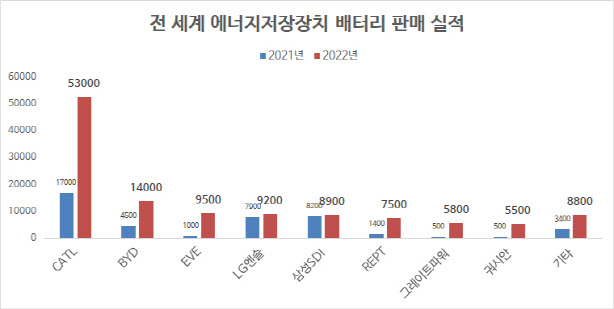

SNE리서치의 최근 조사 결과에 따르면 중국 CATL은 지난해 ESS 배터리로 53000메가와트시(MWh)를 판매, 시장점유율 43.4%로 실적 1위를 기록했다. 그 뒤는 2위 BYD(14000MWh·점유율 11.5%)를 시작으로, 3위 EVE(9500MWh·점유율 7.8%), 4위 LG에너지솔루션(9200MWh·점유율 7.5%), 5위 삼성SDI(8900MWh·점유율 7.3%) 순이었다.

중국 배터리 기업의 전 세계 ESS 시장점유율이 78%에 달하는 데 반해, 국내 배터리 기업의 점유율은 14.8%에 그쳤다. 전년 대비 성장률에서도 LG에너지솔루션이 16%, 삼성SDI가 9%를 기록하는 사이 CATL 212%, BYD 211%, EVE 850% 등 중국 업체들은 세자릿수 성장률을 보였다.

|

이에 국내 배터리 기업들도 저가형 배터리를 앞세워 ESS 시장 탈환을 준비하고 있다. 전 세계적으로 신재생에너지가 확산하면 ESS 시장이 배터리 업체들의 추가 성장 요인으로 작용할 수 있어서다. 이는 전기차 배터리 시장만큼 성장할 ESS 배터리 시장을 중국 업체에만 넘겨줘서는 안 되는 이유다.

LG에너지솔루션(373220)은 최근 ESS용 LFP 배터리를 공개하며 ESS 시장을 공략하겠다는 뜻을 적극적으로 드러냈다. LG에너지솔루션은 LFP 배터리 제품화가 마무리되면 중국 난징 공장과 한국 오창 공장에서 본격적인 생산에 돌입할 예정이다.

삼성SDI(006400) 역시 LFP 배터리에 대응할 NMX(코발트 프리) 배터리를 개발하고 있다. 또 손미카엘 삼성SDI 중대형전지 전략마케팅 부사장은 지난 1월 “전지 소재, 공법, 시스템 등을 개선한 전력용 ESS 신제품을 올해 하반기 내 공개할 것”이라며 “하이니켈 NCA 양극재와 신공법을 적용해 에너지 밀도를 약 15% 이상 높인 제품”이라고 설명하기도 했다.

현재 ESS 배터리를 생산하지 않는 SK온도 조만간 ESS 시장에 나서겠다는 뜻을 내비치고 있다. SK온은 지난 22일 발표한 사업보고서에서 “미국 지역과 신재생에너지 연계용 ESS에 집중하고 있으며, 장기적으로 성장 잠재력이 높은 차량 충전 사업용 ESS, 선박용 ESS 시장 등도 개척할 예정”이라고 설명했다.

강동진 현대차증권 연구원은 “지금까지 배터리 산업의 중장기 성장 잠재력은 전기차 시장의 성장에 제한돼 있었지만, 앞으로 재생에너지·전력산업·열관리 등 다양한 산업에서의 ESS 사업 성장 가능성이 반영될 것으로 판단된다”며 “이는 배터리 산업의 중장기 성장 전망을 높이는 요인이 될 것”이라고 말했다.

![외국행 꿈에 엄마가 걸림돌…친모 살해 뒤 옆에서 잠든 아들[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021200006t.jpg)