|

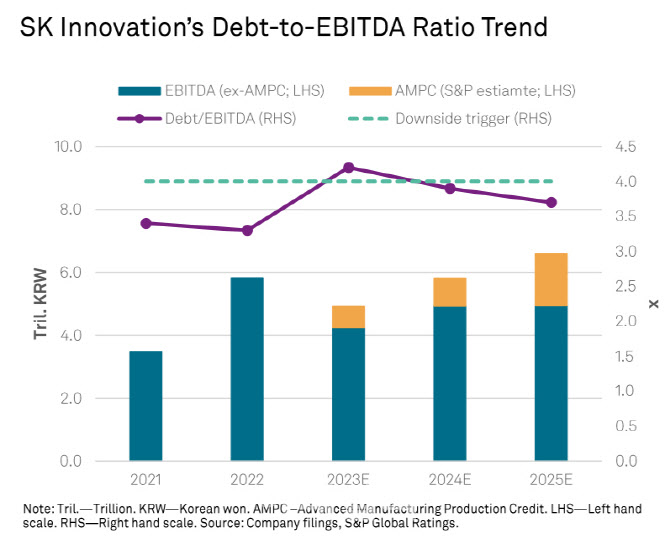

김제열 S&P 아태지역 기업 신용평가 이사는 지난 20일 ‘한국 기업 및 금융기관 신용도 전망’ 세미나에서 “최근 완료된 1조원을 다소 상회하는 유상증자를 비롯해 여러가지 펀딩 노력과 미국 인플레이션 감축법(IRA)의 생산세액공제(AMPC) 보조금을 지난 2분기(1670억원)부터 반영하며 이익창출능력이 개선됐다”고 배경을 설명했다.

배터리 소재사업 자회사인 SK아이테크놀로지 상장(2조2000억원)과 SK엔무브 지분 40% 매각(1조1000억원), 주유소 및 서린사옥 매각(약 1조원), SK온 유상증자(1조3000억원) 등을 통해 자금조달이 이어지고 있다.

AMPC 보조금은 차츰 늘어 2025년 1조원을 넘어설 것으로 보고 있다. 이에 지난해 1조원 이상의 영업적자를 기록한 SK온의 영업흐름이 차츰 개선될 것으로 예상된다.

그러나 설비투자(Capex) 규모는 올해 10조원으로 정점을 찍은 뒤 향후 2년후에도 연간 6조~7조원 규모 투자가 예정돼 있다. 이는 SK이노베이션의 영업활동을 통한 현금흐름을 웃도는 규모다. SK이노베이션이 증자를 통해 급한불을 껐지만 앞으로도 부채가 더 늘어날 것이란 이야기다.

|

이 비율은 기관이 기업에 대출해줄 때 주요 고려 요소다. 에비타(영업활동현금흐름 대용)를 부채로 나눈 것으로, 몇 년의 영업활동현금흐름으로 부채를 모두 상환할 수 있는지 가늠하는 지표다. 즉 이 비율이 2배이면 2년 동안 재무조달에 의존하지 않고 영업활동을 통해 부채를 상환할 수 있단 의미다.

김 이사는 “앞으로도 차입금이 증가할 것으로 예상되고 배터리 투자액이 우리 예상을 상회할 가능성도 있는 만큼 등급하향 압력은 존재한다”면서도 “증자나 보조금 인식 등 개선된 부분을 반영해 신용등급을 조정했다”고 말했다.

앞서 무디스도 SK이노베이션의 기업 신용등급을 ‘Baa3′로 재확인하고 주주배정 유상증자가 재무구조 개선에 도움이 됐다고 평가하면서 등급 전망을 기존 ‘부정적’에서 ‘안정적’으로 상향 조정했다.

SK이노베이션은 유상증자 조달 금액의 70% 이상인 8277억원을 미래 에너지 영역 투자와 이를 뒷받침하는 연구·개발(R&D) 에 사용할 계획이다. 나머지 3156억원은 재무구조 개선에 사용할 예정이다.