브릿지론 만기보다 이른 시점에 브릿지론을 본 프로젝트파이낸싱(PF)으로 전환한 다음 착공에 나설 예정이다. 설계변경이 승인되는 시점은 다음달 중순으로 예상되며, 실제 착공은 오는 11월로 예상된다.

◇ 다음달 설계변경 승인·11월 착공 예상

20일 금융투자업계에 따르면 서울역 북부역세권 개발사업 관련 브릿지론 6000억원이 오는 10월 28~29일 만기 도래한다. 연내 본PF를 받고 첫 삽을 뜰 예정이다.

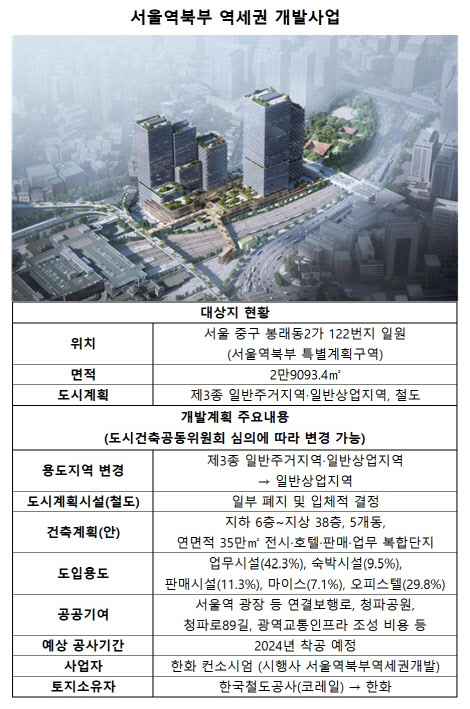

이 사업은 서울역사 뒤에 있는 중구 봉래동2가 122번지 일대 유휴 철도용지 2만9093.4㎡에 주거형 오피스텔, 오피스, 숙박시설 등을 신축·개발·분양하는 사업이다. 한화그룹이 약 2조원 규모 자금을 투입한다.

|

5개 건물로 구성된 복합단지를 연결보행로로 서울역 및 인근과 연결해서 편의성을 높일 예정이다.

‘서울역북부역세권개발’이 시행을 맡고 있다. 서울역북부역세권개발의 주주 및 지분율은 △한화임팩트(구 한화종합화학) 40% △한화커넥트 29% △한화 29% △한화호텔앤드리조트 2% 순이다. 한화 건설부문이 시공사로 참여한다.

한화 컨소시엄은 서울시에서 이 사업 관련 건축허가를 작년 12월에 받았다. 현재는 건축계획 변경에 따른 설계변경이 중구청에 접수돼서 검토를 받는 중이다. 설계변경이 승인되는 시점은 다음달 중순으로 예상되며, 실제 착공은 오는 11월로 예상된다.

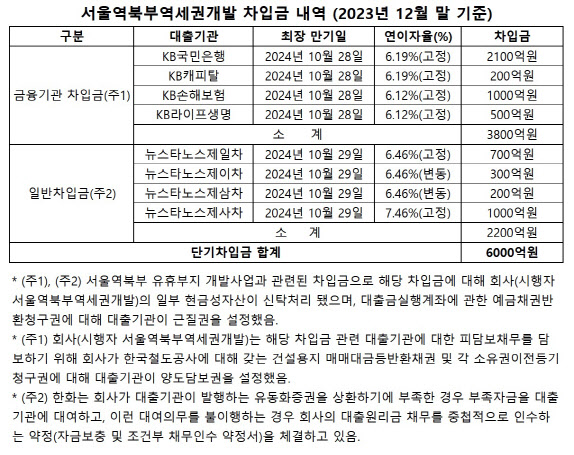

서울역북부역세권개발이 받은 단기차입금은 6000억원이다. 금융기관 차입금 3800억원(오는 10월 28일 만기), 일반차입금 2200억원(오는 10월 29일 만기)으로 나뉜다.

|

서울역북부역세권개발이 해당 차입금 관련 대출기관에 대한 피담보채무를 담보했다. 이를 위해 서울역북부역세권개발이 한국철도공사에 대해 갖는 건설용지 매매대금등반환채권 및 각 소유권이전등기청구권에 대해 대출기관들이 양도담보권을 설정했다.

양도담보란 물건의 소유권을 채권자에게 이전하는 방법으로 채권을 담보하는 경우를 폭넓게 이르는 말이다. 대출기관들은 서울역북부역세권개발이 돈을 갚지 못했을 때 소유권을 이전할 권리를 갖게 된다.

◇ KB증권·한화, 상환자금 부족시 지원사격

일반차입금 세부내역을 보면 △뉴스타노스제사차 1000억원 7.46%(고정금리) △뉴스타노스제일차 700억원 6.46%(고정금리) △뉴스타노스제이차 300억원 6.46%(변동금리) △뉴스타노스제삼차 200억원 6.46%(변동금리) 순이다.

앞서 특수목적회사(SPC) 뉴스타노스제일차 등 대주단은 사업시행자 서울역북부역세권개발 등과 작년 10월 대출약정을 체결했다. 대주단은 이 약정에 따라 총 원금 7400억원 한도에서 순차적으로 대출을 실행했다.

이 대출은 △트랜치A-1 2300억원 △트랜치A-2 1500억원 △트랜치B-1 2600억원 △트랜치B-2 1000억원으로 구분된다. 대주 간 주요 담보 및 상환순위는 트랜치A, B 대출 순이다.

이 중 SPC 뉴스타노스제일차는 대출약정금 1500억원의 트랜치B-1 대주로 참여해서 최초인출일(작년 10월 31일)에 원금 700억원의 대출을 실행했다.

잔여 약정한도(800억원) 이내에서 후속 인출이 가능하며, 대출원금은 대출만기일인 오는 10월 28일에 일시상환하는 조건이다.

뉴스타노스제일차가 700억원 규모 자산유동화기업어음(ABCP, 제1회차)을 발행해서 조달한 자금으로 사업시행자인 서울역북부역세권개발에 대출해주고, 서울역북부역세권개발이 지급하는 대출원리금 등을 재원으로 기존에 발행한 ABCP를 상환하는 구조다.

|

뉴스타노스제일차가 서울역북부역세권개발의 후속 인출요청에도 ABCP 등 유동화증권을 정상적으로 발행하지 못하는 경우 자금부족이 발생할 수 있다. 뉴스타노스제일차는 이같은 위험을 통제하기 위해 KB증권과 사모사채 인수확약서를 체결했다.

이에 따르면 KB증권은 뉴스타노스제일차가 발행한 유동화증권의 상환에 필요한 자금이 부족한 경우 뉴스타노스제일차가 발행하는 사모사채를 800억원 한도 이내에서 인수해야 한다.

또한 뉴스타노스제일차는 시공사로 참여하는 한화와 자금보충 및 조건부채무인수약정서(자금보충약정)를 체결해 ABCP의 상환 가능성을 높였다.

뉴스타노스제일차가 어느 ABCP 상환채무 지급기일에 자금 부족이 발생해서 그 부족한 액수를 빌려줄 것을 청구할 경우 한화는 어떤 상계나 공제 없이 즉시 그 금액을 수납관리계좌에 입금하는 방식으로 자금을 대여해야 한다.

또한 SPC 뉴스타노스제사차는 대출원금 1000억원의 트랜치B-2 대주로 참여했다. 대출실행일은 작년 10월 31일, 대출만기일은 오는 10월 28일로 뉴스타노스제일차와 동일하다.

뉴스타노스제사차가 1000억원 규모 ABCP를 발행해서 조달한 자금으로 서울역 북부역세권 개발사업의 시행자인 서울역북부역세권개발에 대출을 실행하고, 서울역북부역세권개발이 지급하는 대출원리금 등을 재원으로 기존에 발행한 ABCP를 상환하는 구조다.

유동화 거래의 주관회사 및 자산관리자는 KB증권으로 동일하며 자금보충제공자도 한화로 동일하다.