|

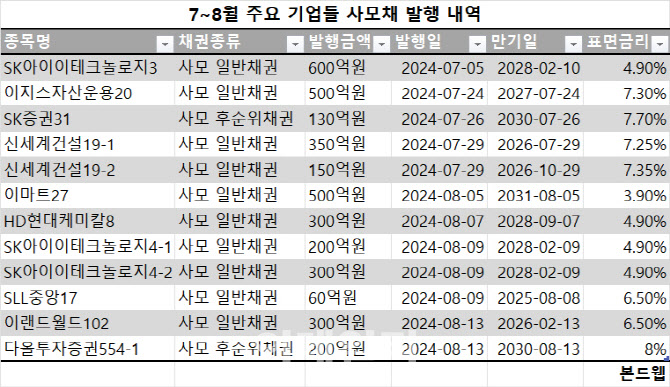

사모채를 발행할 때는 증권신고서 제출과 발행금리 결정을 위한 기관투자자 대상 수요예측과 같은 단계를 거칠 필요가 없다. 기관이나 증권사 등과 개별적으로 조건을 맞춰 발행해 비교적 금리 수준이 높은 편이다.

SKIET는 지난 9일 3년 6개월물로, 총 500억원 규모의 사모 회사채를 발행했다. 금리 수준은 연 4.9%다. SKIET는 지난 6월 창사 이래 처음으로 사모채를 조달한 이후 세달 연속 사모채를 찍었다.

지난 2월에는 수요예측에 흥행하며 성공적으로 공모채 시장에 데뷔하기도 했으나, 지분 매각설이 나오면서 비교적 발행 부담이 적은 사모채로 시선을 돌린 것으로 관측된다.

SK IET의 대주주는 SK이노베이션으로 지분 61.2%를 보유 중이다. SK이노베이션은 SKIET 지분 매각을 포함해 포트폴리오 조정을 검토하고 있는 것으로 알려졌다. 자금을 마련한 뒤 SK온 등 지원이 필요한 그룹 내 계열사에 투입하기 위해서다.

공모채 발행 시 투자설명서를 통해 발행회사의 의무 및 책임을 담은 사채관리계약서를 공시한다. 지난 2월 공모채 발행에서 SKIET는 사채관리계약서 제2-5조의2 ‘지배구조변경 제한’을 통해 원리금지급의무 이행이 완료될 때까지 발행회사의 지배구조 변경 사유가 발행하지 않도록 한다는 의무를 명시했다. SKIET로서는 지배구조 변경 가능성이 있는 현재 상황에서 굳이 공모채를 찍으며 위험 부담을 안을 필요가 없다.

이어 신용등급과 등급전망 하향 이슈가 있는 기업들도 사모 시장을 찾았다. 신용등급 하향은 해당 기업에 대한 투자자의 투자 심리를 위축시키는 데다 기업 입장에서 공모채 발행 금리를 높인다.

올해 들어 이마트의 신용등급은 ‘AA’에서 ‘AA-’로, 신세계건설은 ‘A’에서 ‘A-’로, SLL중앙은 ‘BBB+’에서 ‘BBB’로 한 단계씩 낮아졌다. HD현대케미칼의 경우 신용등급은 ‘A’로 유지했으나, 등급전망이 ‘안정적’에서 ‘부정적’으로 낮아졌다.

이중 이마트는 매년 공모채 시장을 찾는 정기 발행사였으나, 올해 들어 투자수요 확보에 대한 불확실성이 높아지자 사모채 조달로 자금을 확보했다. 지난 2월 3500억원 규모 공모채를 발행한 이후 신용등급이 하락하자 3월 200억원, 5월 110억원, 6월 100억원, 7월 500억원 등 사모채 발행을 이어오고 있다.

다만 이마트는 ‘AA-’급 신용도로 이번 사모채 발행 금리를 연 3.9%로 낮췄다. 차입구조 장기화를 꾀하는 점도 긍정적이다. 이번 사모채는 7년물로 오히려 지난 2월 공모채(2·3년물)보다 차입 구조를 장기화했다.

또 부동산 프로젝트 파이낸싱(PF) 리스크가 높아진 금융업종도 사모채 시장을 찾았다. 이지스자산운용은 사모 회사채를, SK증권과 다올투자증권 등 중소형 증권사들은 사모 후순위채를 찍었다.

|

![독극물 처리? 그냥 싱크대에 버려 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26020900001t.jpg)

!['120억' 장윤정·도경완의 펜트하우스, 뭐가 다를까?[누구집]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/02/PS26020800099t.jpg)