|

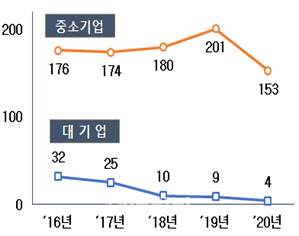

28일 금융감독원에 따르면 채권은행의 2020년 정기 신용평가 결과 부실징후기업이 전년보다 53개 줄어든 157개사로 집계됐다. 작년보다 53개 줄어든 것이다.

정기신용위험평가는 채권은행이 ‘기업구조조정촉진법’을 바탕으로 전체 신용공여 기업 중 부실징후기업을 선별하기 위해 실시한다. A부터 D까지 네 등급으로 나뉘는데, 통상 C와 D등급은 구조조정이 필요한 부실기업으로 판단한다. 통상 C등급은 워크아웃 절차를 진행하고 D등급은 사실상 법정관리에 들어간다.

|

부실징후기업들의 금융권 대출은 2조3000억원이다. 이 중 은행의 몫이 1조8000억원(78.3%)으로 집계됐다. 부실징후기업 여신에 대한 대손충당금을 추가로 적립하면 2355억원을 더 쌓아야 한다. 금감원은 “은행의 손실흡수 능력 등을 고려하면 은행 건전성에 미치는 영향은 크지 않을 것”이라면서 “대손충당금 추가 적립을 하더라도 국내 은행들의 BIS 비율은 0.01%포인트 하락하는데 그칠 것”이라고 내다봤다.

◇‘코로나19 지원책’ 효과…선제적 구조조정 필수

하지만 부실징후기업이 줄어든 요인을 뜯어보면 안심하기엔 이르다는 분석이 나온다. 부실징후기업이 줄어든 가장 큰 이유는 코로나19 위기에 대응하기 위한 금융권의 유동성 지원 덕분이기 때문이다. 금융위원회에 따르면 지난 2월 7일부터 이달 4일까지 은행 등 금융권의 기업 유동성 지원은 261조1000억원에 달한다. 금융권은 코로나 위기를 겪는 기업을 대상으로 신규대출은 물론 대출연장, 이자상환 유예 등을 제공했다. 자금이 지원되면서 기업의 연체율 역시 작년 10월 말 0.60%에서 올 10월 말 0.42%로 0.18%포인트 줄었다. 회생신청을 하는 기업 수도 지난해 1월부터 11월까지 920개에서 올 1월부터 11월까지 809개로 떨어졌다.

느슨한 신용위험평가 잣대도 한몫했다. 금융당국은 코로나19 상황을 고려해 상반기에 실시하던 대기업 신용위험평가를 하반기로 연기했고 코로나19의 일시적 영향은 제외하고 평가했다.

금융지원이 끊기면 부실기업이 속출할 수 있다는 불안감도 커 미리 대응에 나서야 한다는 목소리도 크다. 금융당국도 같은 생각이다. 윤석헌 금감원장은 최근 “잠재부실이 한꺼번에 터지기 전에 선제적인 기업 구조조정이 꼭 필요하다”면서 “기업, 자본시장, 채권은행 모두의 변화가 필요하다”라고 말한 바 있다.

금감원은 부실징후 가능성이 큰 기업(B등급)에 대해 ‘신속금융지원 프로그램’을 운영해 채권금융사와 함께 만기연장, 신규자금 지원을 전제로 기업에 자구 계획 이행을 강조할 방침이다. 또 부실징후기업이 조기에 경영정상화를 이룰 수 있도록 워크아웃 등 구조 조정에 속도를 내고 워크아웃을 신청하지 않는 기업에 대해서도 채권은행이 사후 관리를 강화하도록 지원할 계획이다.

!['7억8000만원' 로또 1등 남편 살해한 여성이 한 말 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122400001t.jpg)