핵심은 소득세를 거두는 과세 대상 중 하나로 이전에 없던 ‘금융투자소득’을 새로 만든 것이다. 그것이 주식양도세다. 정부는 주식을 사고팔 때 내는 증권거래세를 단계적으로 내리기로 했다. 폐지를 기대했지만 이번 세제개편에는 빠졌다.

세금을 매길 때 주식 거래에서 손해와 이익을 합쳐서 따지는 손익 통산을 해주는 것도 이번 세제 개편의 새로운 내용이다. 주식 투자 시 수익이 나면 무조건 세금을 걷는지 ‘동학개미’의 궁금증을 기획재정부 설명자료를 토대로 문답풀이 해본다.

|

-자본시장법상 모든 금융투자상품으로부터 발생하는 소득에 과세하는 것이다. 원금 손실가능성(투자성)이 있는 증권(채무증권, 지분증권, 수익증권, 파생결합증권, 증권예탁증권, 투자계약증권)과 파생상품이 대상이며 모든 금융소득 방법(상환, 환매, 해지, 양도 등)을 포괄해 세금을 매긴다. 이자소득과 배당소득, 양도소득 등으로 나뉘어 있던 금융투자로 벌어들이는 소득을 ‘금융투자소득’이라는 틀로 묶어서 과세한다.

△2023년부터 주식양도소득세를 전면 도입한다고 했다. 그전에 팔아야 하나

-정부는 주식양도소득세 전면 도입 전에 세금을 피하려고 대규모 주식 매도가 발생할 가능성을 고려해 보완조치를 마련했다. 2023년 전에 산 주식을 2023년 이후에 팔 때는 주식을 산 시점을 2022년 말로 정했다. 이를 ‘의제취득시기’라고 명명했다. 예를 들어 2021년에 1000만원어치를 산 주식이 2022년말에 4000만 원, 2023년에는 6000만 원으로 올랐다고 가정하자.

주식을 팔 때는 2022년 말에 산 걸로 인정해 취득 가격을 4000만원으로 해준다. 이렇게 되면 2023년에 주식을 팔아도 2000만원의 추가 수익은 그대로 가져간다. 따라서 기본공제를 받고 나면 양도소득세를 내지 않아도 된다.

△주식을 팔아 수익이 100원이라도 나면 무조건 양도소득세를 내야 하나

-그렇지 않다. 주식 양도소득세를 전면 도입하면서 기본 공제액을 2000만원으로 정했다. 2000만원까지의 수익에 대해서는 양도소득세가 없다는 의미다. 기존에 내던 증권거래세는 내야 한다. 세율은 단계적으로 낮아진다. 7000만원어치의 주식을 팔았다면 지금은 거래세율 0.25%를 적용해 17만5000원을 내야 하는데 2023년부터는 세율이 0.15%로 낮아져 10만5000원만 내면 된다. 주식 양도 수익이 2000만원이 되지 않는다면 기본공제 적용으로 양도소득세를 내지 않아도 된다.

|

-이때부터는 양도소득세를 내야 한다. 세액은 ‘(수익―기본공제액)×세율’로 정한다. 1억4000만원어치 주식을 팔아 4000만원의 수익을 얻었다면 4000만원에서 기본공제액 2000만원을 빼고 남은 2000만 원이 세금 부과 대상이다. 여기에 세율을 곱해야 하는데 세금 부과 대상이 3억원 이하면 세율 20%, 3억원이 넘으면 25%다. 이에 따라 2000만원의 20%인 400만원이 양도소득세다. 증권거래세도 내야 한다. 거래액은 1억4000만원에 증권거래세율 0.15%를 곱하면 21만원이다. 양도소득세와 거래세를 합한 총 세금은 421만원이다.

△A주식에서 이익을, B주식에서 손실을 봤다. 결국 전체 주식투자에서는 손실이 났다. 세금은

-이번 세제개편안에서 새로 신설한 부분이 금융투자소득 ‘손익통산’이다. 손익통산이란 손해와 수익을 합쳐서 따져 세금을 결정하는 것이다. A주식에서 3000만원 수익이, B주식에서 5000만원 손해를 봤다면 전체 손익은 2000만원 손해다. 손해가 나면 양도소득세를 내지 않아도 된다.

△해외 주식과 국내 주식에 같이 투자했다면 세금은

-현행 제도에서는 두 경우 모두 증권거래세만 냈다. 새 제도에서는 모두 양도소득세와 증권거래세를 내야 하는데, 국내 주식과 해외 주식의 기본공제 한도가 다르다. 국내 주식 양도소득은 2000만원까지 공제해주고 해외 주식과 비상장주식, 채권, 파생상품 소득은 모두 합쳐 250만원까지 공제해준다. 국내 주식을 팔아 3000만원을 벌었고, 해외 주식을 팔아 500만원을 벌었다면 국내 주식 양도차익은 기본공제 2000만원을 뺀 후 1000만원에 대해, 해외 주식 양도차익은 250만원 공제 후 250만원이 과세 대상이다. 총 1250만원에 대한 양도소득세, 양도금액에 대한 증권거래세를 내면 된다.

△손실과 이익을 따지는 기간은

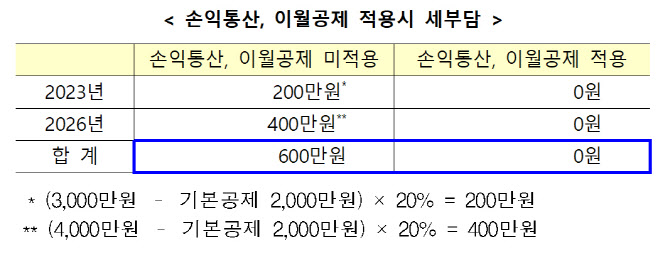

-최장 3년까지는 ‘이월공제’를 할 수 있다. 세금을 매길 때 2023년에 난 손해를 2026년까지는 고려해준다는 뜻이다. 2023년에 주식 투자에서 3000만원 손해가 났고 2026년에 5000만원 수익이 났다고 치자. 2026년 금융투자소득세를 계산할 때 우선 5000만원에서 기본공제액 2000만 원을 뺀다. 3000만원이 남는데. 다시 3년 전에 났던 손해 3000만원을 빼면 손익은 0이 된다. 세금을 안 내도 된다.

|

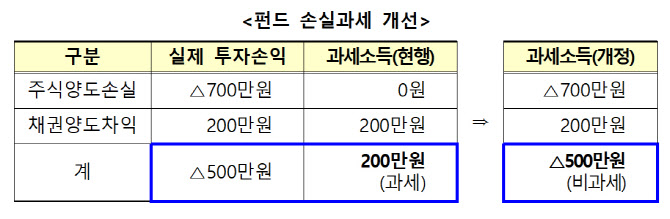

-손익 통상 개념을 적용한다. 예를 들어 A펀드에서 500만원 손해를 봤는데 채권을 팔아서 200만원을 벌었고 주식을 팔아 700만원을 손해를 봤다면 둘을 합쳐 500만원 손해를 봤기 때문에 세금을 내지 않아도 된다. 2022년부터 모든 펀드에 3억원 이하 금융투자소득 세율 20%를 적용한다.

△그럼 서로 다른 펀드의 손익은 어떻게 따지나

-여기서도 손익 통상개념을 따지는데 손해난 펀드에 대해서는 세금을 내지 않아도 된다. 예를 들어 A펀드와 B펀드에 가입했다고 치자. A펀드에서는 1000만원 수익을, B펀드에서는 800만원의 손실이 발생했다면 200만원에 대한 금융투자소득 세율(3억원 이하 20%)을 적용해 40만원을 내면 된다. 손실이 났다면 낼 필요가 없다.

△금융투자소득 신고는 어떻게 하나

-기본적으로 투자자가 돈을 맡긴 금융사를 통해서 원천징수 한다. 매달 월급을 받을 때 회사에서 소득세를 떼고 주는 것과 같은 개념이다. 금융사를 통하지 않은 금융투자소득이나 금융사가 불분명하다고 봐서 원천징수하지 않은 금융투자소득은 반기에 1번씩, 1년에 2번 예정 신고를 해야 한다. 금융투자소득이 3억원을 넘어서 세율 25%를 적용받거나 손익 통산으로 세금 환급을 받아야 할 때 등은 매년 5월 말까지 전년도 금융투자소득에 대한 과세표준과 세액을 확정신고한다.