|

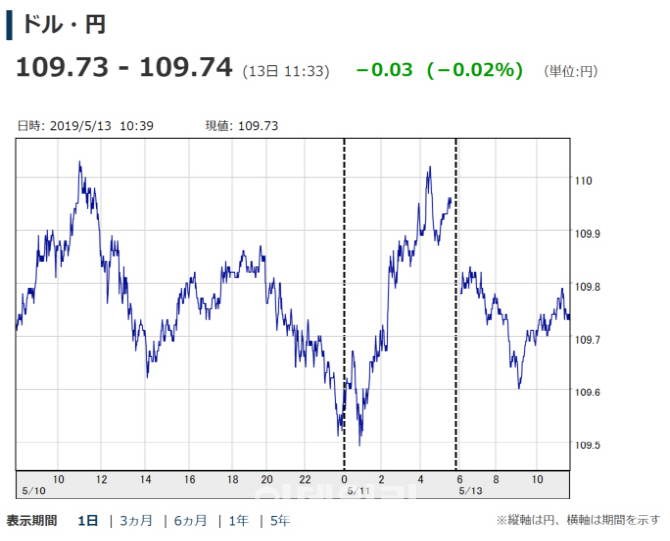

13일 오전 11시 33분 기준 일본 도쿄 외환시장에서 달러-엔 환율은 109.73엔에 거래되고 있다. 이는 전 거래일 대비 0.03엔(0.02%) 떨어졌다.

주말 사이 미국 워싱턴 D.C에서 열린 미·중 무역협상이 아무런 성과 없이 끝났고, 오히려 갈등이 증폭됐다는 우려에도 거의 변동성이 보이지 않고 있는 것이다.

이 배경에 대해 일본 경제지 니혼게이자이신문은 엔화 가치를 결정하는 구조가 달라졌기 때문이라고 평가했다.

그동안 미국의 금리 인상에도 엔화 가치가 낮게 유지될 수 있었던 배경에는 일본 기업의 수출 호조가 있었다. 미국은 기준금리를 꾸준히 인상해 2.25~2.50%인 반면, 일본은 마이너스(-) 0.1% 수준의 금리를 유지하고 있다. 금리 차이가 확대되면 글로벌 투자자금은 이자를 더 많이 주는 나라로 빠져나간다. 이에 따라 엔화는 약세, 달러는 강세가 된다. 그러나 지난해 일본 기업들의 호(好)실적이 이어지면서 수출대금이 엔화로 전환될 것이란 기대가 엔화 가치를 지탱해왔다.

그러나 지난해 말부터 이 상황은 180도 뒤바뀌었다.

미국 연방준비제도(Fed)는 올해 초 연방공개시장위원회(FOMC)를 열어 금리 인상 기조를 사실상 포기했다. 금리 인하 가능성에 대해서는 차단했지만, 도널드 트럼프 미국 대통령은 금리 인하 압박을 강화하고 있다. 시장 역시 금리 인하를 기대하는 중이다. 미·일 금리 차이가 줄어들면서 엔화 약세 압력은 줄어들었다.

이에 반해 일본의 수출 경기는 지난해 12월부터 고꾸라져 올해 3월까지 4개월 연속 1년 전 수준을 밑돌고 있다. 2018년 전체 무역수지도 3년 만에 적자로 돌아섰다. 엔화보다 달러가 더 많이 필요하게 된 것이다. 이는 엔화 약세 압력으로 작용해 금리 차 축소에 따른 영향을 상쇄했다.

다만 이렇다 하더라도 최근 미·중 무역갈등이 심화되는 이런 상황은 엔화 자산으로 투자자금을 쏠리는 현상을 야기할 가능성이 크다.

그러나 이 역시도 상쇄할 요인이 하나 더 발생했다. 바로 올해 일본 기관투자자들이 보유한 막대한 일본 국채 상한기한이 돌아온다는 것이다. 이는 곧 엄청난 현금 자산이 돌아온다는 것이고, 일본 기관투자자들은 초저금리로 운용이 어려운 일본보다는 미국 등을 중심으로 한 외국 자산에 이 돈을 투자할 가능성이 크다.

최근 헤지(엔화 선물 매수) 비용이 늘어나면서 기관투자자들이 헤지를 하지 않는 외화투자 규모를 늘리고 있는 것 역시 엔화 강세 압력을 줄이고 있다. 실제 일본생명보험은 2019년 자산운용방침에서 헤지를 한 외국 채권 투자는 전년도 대비 비슷하거나 줄이겠다고 밝힌 반면, 헤지를 하지 않는 외채 투자는 늘리겠다고 밝힌 바 있다.