|

이날 보잉 주가는 이 보고서 영향 등으로 전거래일대비 7.3% 급락한 161.02달러에 마감했다. 이는 2년래 최저가다.

|

매튜 에이커스는 보잉의 잉여현금흐름이 상당히 악화될 것으로 내다봤다. 그는 “보잉은 지난 10년간 매우 안정적으로 항공기 생산이 증가했고 투자 필요성도 크지 않아 엄청난 잉여현금흐름을 창출할 수 있었다”며 “제품 주기상 앞으로도 연간 100억달러 이상의 현금흐름을 창출해야 하지만 품질 이슈에 따른 항공기 인도 지연과 이에 따른 추가 비용 발생, 새로운 항공기 투자 주기 진입 및 생산비 증가 등으로 잉여현금흐름 창출에 한계가 있어 보인다”고 지적했다. 항공기 개발 비용이 추가적인 생산 증가를 상쇄할 수 있다는 지적이다.

그는 이어 “2026년과 2027년 잉여현금흐름 규모는 시장 컨센서스를 15~20% 밑돌 것”이라며 “2027년까지 주당 잉여현금흐름이 정점에 도달할 것”으로 내다봤다. 또 2030년까지 모든 현금이 소진될 수 있다고 분석했다.

가파르게 증가하는 부채 역시 보잉 주가에 부담이 될 전망이다. 매튜 에이커스는 “2분기 말 기준 보잉의 부채 규모는 530억달러에 달했다”며 “코로나 이전 정상화 시기(2018년말)의 부채 규모가 110억달러였던 것을 고려할 때 우려스럽다”고 평가했다. 이어 “항공기 개발 투자 및 부채 상환을 위해 자본 조달은 불가피해 보인다”며 “2026년까지 300억달러를 조달할 가능성이 크고 이는 발행주식수를 30% 이상 늘려 주주 가치가 상당 부분 희석될 것”이라고 평가했다.

그는 “보잉이 투자를 하지 않을 경우 현금흐름은 개선될 수 있지만, 에어버스와의 경쟁에서 밀리고, 투자를 할 경우 대규모 자본 조달이 불가피하다는 점에서 보잉은 어려운 결정을 내려야 한다”고 말했다.

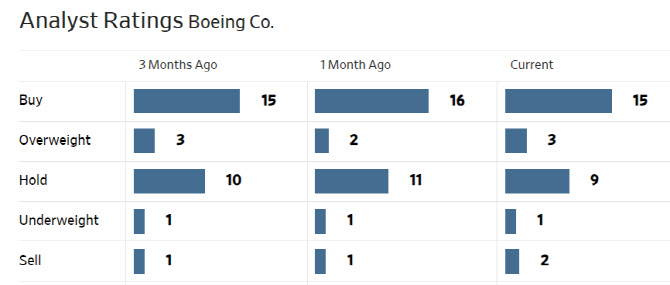

한편 월가에서 보잉에 대해 투자의견을 제시한 애널리스트는 총 30명으로 이 중 18명(60%)이 매수(비중확대 및 시장수익률 상회 등 포함) 의견을 유지하고 있다. 평균 목표주가는 213.6달러로 이날 종가보다 33% 높다.

|

◆네이버 기자구독을 하시면 흥미롭고 재미있는 미국 종목 이야기를 빠르게 받아보실 수 있습니다. 미국 주식이든 국내 주식이든 변동엔 이유가 있습니다. 자연히 모든 투자에도 이유가 있어야 합니다. 그 이유를 찾아가는 길을 여러분과 함께 하겠습니다.

이데일리 유재희 기자가 서학 개미들의 길잡이가 되겠습니다. 매주 화~금 오전 8시 유튜브 라이브로 찾아가는 이유 누나의 ‘이유TV’ 많은 관심 부탁드립니다.