|

한국신용평가는 지난 25일 길림시철로투자개발유한공사(이하 길림시철로)의 무보증 사모사채 신용등급(A) 전망을 ‘안정적’에서 ‘부정적’으로 하향 조정했다고 1일 밝혔다. 자체 이익창출력이 미흡해 보조금 수익에 의존적이고 재무구조와 커버리지 지표가 열위한 수준인 점을 반영해 등급 전망을 낮췄다는 게 한신평 설명이다.

길림시철로는 길림시 국자위가 지분 100%를 보유한 국유기업(SOE)이다. 길림시 내 자산규모 기준 2위, 길림성 내 5위로 65개 종속회사와 10개의 공동기업(JV) 등을 관리하고 있다. 다수 자회사를 통해 수도 공급, 수리공사, 도시 인프라 건설, 부동산 개발, 정부공사관리 등 공공성 높은 사업을 수행 중이다. 수도 사업은 지역 내 독점적 사업지위를 확보했다. 각종 인프라 개발과 공공사업의 투자·융자 플랫폼 역할도 수행한다.

다만 자체 이익창출력이 미흡하고 보조금 수입에 의존적인 수익 구조를 보유했다는 평가다. 원종현 기업평가본부 실장은 “섬유·펄프 등 판매 사업부문은 열위한 생산효율과 업황 부진으로 영업적자가 지속되고 길림시의 저렴한 수도 요금체계로 수도 공급 부문 영업수익성은 낮은 수준”이라고 평가했다.

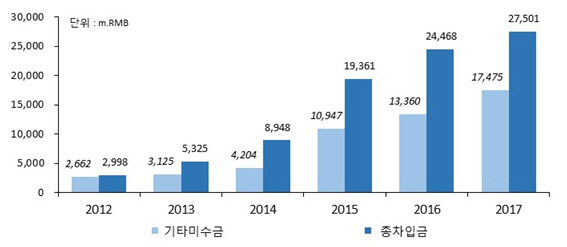

작년말 기준 기준 부채비율 146%, 상각전영업이익(EBITDA)대비 총차입금은 42배 수준으로 재무부담이 과중한 수준이다. 순차입금은 2012년말 25억위안에서 작년말 266억위안으로 확대됐다. 영업현금 창출은 제한적인데 자산 회수기간이 장기여서 유동성 부담도 있다. 그는 “시정부 연계성, 주요 영위사업 공공성, 지속 보조금 유입과 자산 현물출자 등을 감안하면 시 정부의 유사시 지원 가능성이 인정된다”면서도 “길림시는 지급 행정구로 상위 행정구역대비 중앙 정부의 지원가능성은 상대적으로 낮다”고 설명했다.

향후 모니터링 요인은 길림시 산하 SOE 인수 또는 지원, 인프라·부동산 개발 관련 투자 등으로 재무부담 증가세가 지속되는 지 여부다. 본원 영업현금 창출이 제한적인 상황에서 적절한 재무부담 관리가 이뤄지지 않는다면 신용등급 하향 압력이 확대될 수 있다는 판단이다. 반면 채권 회수, 투자속도 조절 등을 통해 차입부담 증가가 통제될 경우 등급전망이 ‘안정적’으로 조정될 수 있다.

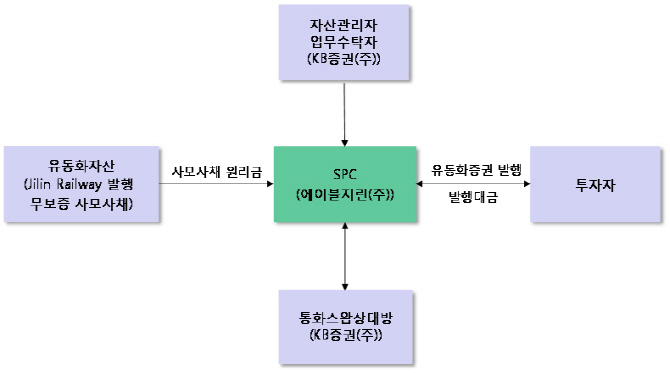

올해 3월 국내서 발행한 김치본드(달러화표시 채권)인 길림시철로 무보증 사모사채의 등급전망 하향 조정은 유동화회사 에이블지린이 발행한 2471억원 규모의 유동화증권에도 영향을 미칠 전망이다. 에이블지린은 2억5000만달러 규모의 해당 사채 중 2억3400만달러의 사모사채 기초로 두 번에 걸쳐 유동화증권(ABCP, 사모사채)을 발행했다. 한신평은 ABCP와 사모사채에 각각 ‘A2’, ‘A’의 신용등급을 부여했다. 해당 유동화증권은 KB증권이 통화스왑기관과 특수목적법인(SPC) 업무수탁·자산관리자로 참여하고 있다.

|

기초자산인 길림시철로 발행 사모사채에는 발행사 파산 또는 회생절차 신청, 사채원리금 미지급 외에도 경영권 변동사유 발생과 신용평가등급 변경, 행정절차 미이행 등이 기한의 이익상실 사유로 사채인수계약서에 규정됐다. 해당 사유가 발생하면 발행사는 즉시 사채를 변제해야 하는 의무를 부담하게 된다.

길림시철로 관련 유동화증권은 발행사 신용도에 직접 연계된 만큼 발행사 신용도 변동을 지속 모니터링할 예정이다. 김 실장은 “공공사업 비중, 사업 확장에 따른 재무부담 추이, 길림시 국자위 100% 지분 구조 변동 여부 등이 중요한 모니터링 대상”이라며 “발행사가 역외채권을 발행하고 상환하는 일련의 과정에 영향을 미칠 수 있는 중국 정부의 외환감독 규제와 지방 정부 채무관리 정책 등도 예의주시할 것”이라고 말했다.