|

20일 금융감독원 전자공시시스템에 따르면 이마트의 올해 상반기(1~6월) 총매출액은 8조489억원으로 잠정 집계됐다. 이는 전년 동기 대비 1.6% 감소한 수치다.

사업부별로는 할인점과 트레이더스 매출이 지난해 같은 기간과 비교했을 때 1.9%, 1.1%씩 줄었다. 노브랜드, 일렉트로마트, 토이킹덤, 몰리스펫샵 등을 포함한 전문점 매출은 1.3% 늘어나 매출 감소폭을 줄였다.

유통업은 구조적 특성상 납품대금 지급을 위해 현금성 자산을 필요로 한다. 이마트는 회사채 시장을 통해 활발한 자금 조달을 이어가고 있다. 올해 들어서만 1월, 6월 회사채 시장을 통해 각각 3900억원, 5000억원 규모의 회사채를 찍어냈다.

이마트는 1월에 발행한 회사채 3900억원 전액을 만기가 도래하는 전자단기사채와 회사채의 채무상환 자금으로 사용했다. 6월에 발행한 회사채는 절반 이상인 3600억원을 운영자금으로 썼다. 이어 삼성전자와 LG전자 등에 지급하는 상품대금으로 5335억원을, 전자단기사채 상환으로 1400억원을 사용할 예정이다.

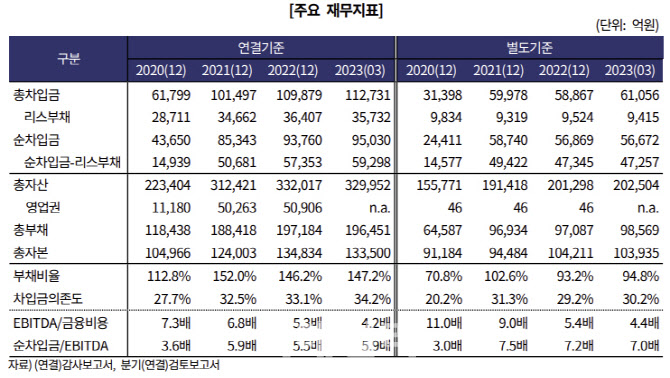

이마트는 △2021년 1조6154억원 △2022년 1조6120억원 △2023년 3월 말 1조9237억원 등 꾸준히 현금성 자산의 규모를 늘리고 있다. 1년 내 만기가 도래하는 단기성차입금도 △2021년 3조804억원 △2022년 3조2098억원 △2023년 3월 말 3조5976억원으로 동시에 늘고 있으나, 유동성위험은 낮다는 평가다.

윤성국 나신평 연구원은 “이마트의 안정적인 상각전영업이익(EBITDA) 창출력(연결 기준, 2020~2022년간 연평균 1조4579억원), 자본시장 내 높은 신인도, 보유 유형자산 등을 활용한 유동화 및 담보차입 여력 등을 종합적으로 고려할 때 단기 유동성위험은 극히 낮은 수준”이라고 진단했다.

◇ 차입금의존도 33.1%…“점진적 완화 예상”

그간 공격적으로 투자해왔던 이마트는 자산유동화를 통해 실탄을 마련하고 있다.

지난 2021년 이마트는 이베이코리아(현 지마켓) 지분 80%(3조5591억원), 스타벅스커피코리아(현 SKC컴퍼니) 지분 17.5%(4860억원), 더블유컨셉코리아 지분 100%(2616억원), SK와이번스(현 SSG) 지분 100%(1000억원) 등을 연이어 인수했다.

이에 따라 차입금이 크게 늘었다. 올해 3월 말 기준 이마트의 차입금은 11조2731억원으로, 지분 인수 전인 2020년(6조1799억원)과 비교했을 때 두배가량 늘어났다. 부채비율과 차입금의존도는 146.2%, 33.1%를 기록하고 있다.

이마트는 점포 매각과 세일 앤 리스백 방식(매각 후 재임차)으로 자금 확보에 나섰다. 현재 매각이 완료된 점포는 대구광역시 감삼점과 광주광역시 동광주점이다. 두 지점은 코로나19로 인해 오프라인 매장 이용객 수가 줄면서 수익성이 급격히 나빠졌다. 올해에는 이마트 부천 중동점과 서울 명일점의 매각을 진행 중이다. 명일점의 경우 세일 앤 리스백 방식으로 재임점한다는 계획이다.

대규모 투자자금 유출로 차입 부담이 가중됐으나, NICE(나이스)신용평가와 한국기업평가는 이마트의 신용등급을 ‘AA(안정적)’로 평가했다. 신평사들은 신용등급 하향 변동 요인으로 차입금의존도 30% 이상을 내세웠다.

장미수 한기평 연구원은 “대규모 투자에 따른 차입 부담 급증으로 현재 이마트의 차입금의존도(33.1%)가 하향 변동 요인을 충족한 상태”라면서 “그러나 비용 구조 개선, 경영 효율화를 통한 수익성 제고, 효율성 중심의 투자정책으로의 전환, 보유 자산 매각 등으로 점진적으로 재무 부담이 완화될 것”이라고 전망했다.

|