일개 투자자의 주장이라 치부하기엔 주주들의 관심이 커지고 있다. 다만 고금리 국면과 경기 침체에 대응하기 위한 자본 건전성 과제도 있어 금융지주들이 적극적인 주주 친화에 나설진 의문이다.

|

16일 업계에 따르면 행동주의 펀드인 얼라인파트너스자산운용(얼라인)은 KB금융(105560) 신한지주(055550) 하나금융지주(086790) 우리금융지주(316140) JB금융지주(175330) BNK금융지주(138930) DGB금융지주(139130) 7곳에 공개 주주서한을 보내 주주환원 정책의 이사회 결의와 공시 발표를 요구했다. 국내 상장 은행들은 자산건전성·자본비율 등이 우수하지만 부족한 주주환원으로 주식시장에서 저평가를 받고 있다는 게 얼라인의 지적이다.

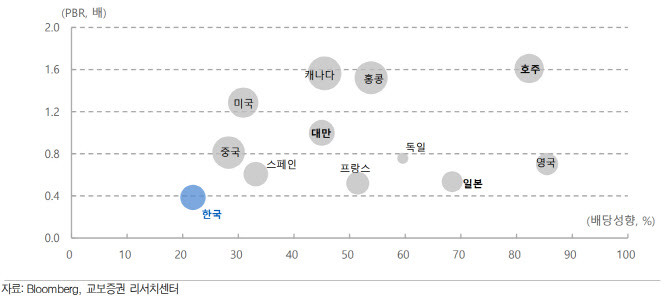

얼라인에 따르면 국내 은행 평균 주가순자산비율(PBR)은 0.31배인 반면 해외 은행은 평균 1.28배에 달한다. 미국 JP모건이 1.52배, 뱅크오브아메리카 1.09배고 낮은 편인 씨티은행(0.48배)도 한국보다 높다. 저평가의 이유는 국내 은행들의 실적은 개선됐음에도 주주환원은 미진하기 때문이라는 판단이다.

삼성증권이 담당하는 KB금융 등 8개 은행의 연간 순이익은 코로나19 전인 2019년 11조9443억원에서 지난해 18조3798억원(추정)으로 6조원 이상 늘어날 전망이다. 금융지주 순이익 증가에는 금리 상승기 은행들의 이자수익 호조 영향이 크다.

반면 지난해 기준 국내 4대 금융지주(KB·신한·하나·우리)의 배당성향(순이익대비 배당금 비중)은 26% 수준이다. 금융지주 순이익이 1조원이었다면 주주 배당은 2600억원에 그쳤다는 의미다.

|

KB금융지주의 경우 당기순이익이 2020년 3조4146억원에서 지난해 4조7939억원으로 28% 가량 증가가 예상되지만 배당성향은 같은 기간 23.0%에서 25.5%로 10% 정도 늘어나는데 그쳤다. 그동안 거둔 이익 중에서 주주보다 은행이 가져가는 규모가 더 커진 셈이다.

해외 주요 은행과 비교해서도 국내 은행들의 배당성향은 낮은 편이다. 교보증권의 올해 예상 배당성향 추정치를 보면 미국 US뱅크코프 43.6%·JP모건체이스 34.7%, 영국 HSBC홀딩스 36.7%, 일본 미쓰비시UFJ 37.7%로 대부분 우리보다 높다.

◇“경기 침체, 배당 급격히 올릴 수 없어”

얼라인은 JB금융 지분율을 14.0%를 보유했지만 우리금융 지분율은 1%에 불과하다. 다른 금융지주는 위임장을 받아 주주행동에 나설 예정이다. JB금융을 제외하면 사실상 금융지주측과 의결권 대결에서 승산이 높지 않은 것이다.

하지만 금융지주들은 주주들의 단체 움직임을 예의주시하고 있다. 은행주의 배당 상승에 대해 기존 주주들의 기대감이 높아질 뿐만 아니라 신규 주주들도 지속 유입되기 때문이다. 한 은행권 관계자는 “얼라인 자체만 놓고 본다면 영향이 크지 않지만 개인 주주들의 위임 여부를 감안할 때 마냥 무시할 수만은 없는 상황”이라고 전했다.

실제 얼라인의 공개 주주서한 소식이 알려진 후 KRX은행지수는 작년말 606.12에서 이달 13일 700.04로 13.4% 올랐다. 은행 대장주인 KB금융 주가는 13일 5만7400원으로 반년여만에 5만7000원대를 돌파하기도 했다.

금융지주들도 주주친화 정책에 나서는 모습이다. 신한·하나·우리금융은 최근 들어 잇달아 분기별 배당을 실시하고 있다. 신한금융은 지난 2일 신한경영포럼에서 보통주자본 비율 12% 초과분은 주주에 환원하겠다고 밝히기도 했다.

|

유동성커버리지비율(LCR) 등 자본 건전성과 관련한 규제도 배당 확대에는 천장이 될 수 있다. 현재 LCR은 85%까지 완화됐는데 7월 당초 수준인 100%로 정상화될 예정이다. 이를 맞추기 위해 은행의 자본 확충 노력이 필요할 수도 있다.

경기 침체에 대응하고 신성장동력을 확충하기 위해 ‘실탄’을 확보할 필요성도 있다. 지금도 금융권에서는 크고 작은 인수합병(M&A)이 지속 발생하고 있다. 은행권 희망퇴직 비용과 충당금 설정 등의 이슈도 걸림돌이다.

한편 얼라인은 다음달 9일을 공개 주주서한 답변 기한으로 정했다. 얼라인측은 “얼라인의 제안은 규제 수준인 자본비율을 유지하고 M&A 등 자본도 적립하면서 주주환원을 실시하자는 것”이라며 “지속 가능한 사회·경제적 이익을 위해선 은행주의 저평가 극복이 우선”이라고 밝혔다.

![[단독]SNS 성범죄 증거 삭제 막는다…'불법 영상물 보전명령 도입'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900101t.jpg)

!["성관계 요구 알려질까"…십년지기 숨지게 한 일가족[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24112900003t.jpg)