11일 예탁결제원 증권포탈사이트 세이브로에 따르면 지난 8일 기준 ELS의 발행 종목 수는 총1만9552건. 발행잔액은 59조8995억원으로 집계됐다. 2013년 이맘때의 발행잔액이 36조6071억원인 점을 감안하면 불과 2년 사이 63%의 성장을 한 셈이다.

펀드의 몰락 이후 대박 상품이 없어진 증권가지만 최근 2~3년 동안 주식연계증권(ELS)이 중위험·중수익 상품으로 각광 받았다. 저금리시대에 일정 수준으로 지수가 하락하지 않으면 연 6~7%의 금리를 받을 수 있는데다 월 지급식 상품,

|

그러나 ELS 시장이 확대되며 건전성과 유동성이 충분한지에 대한 우려의 목소리도 나오고 있다. 자칫 증권사들이 출혈경쟁 식으로 상품 내놓기에만 혈안이 돼 있다는 것이다.

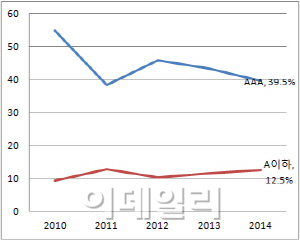

초기 ELS는 외국계 IB가 위험방지(헤지)기능을 수행하고 국내 증권사는 상품을 파는 경우가 대다수였다. 그러나 최근 들어 자체적으로 헤지하는 증권사가 증가하고 있다. 그런데 이를 위해 보유하는 채권의 내용을 보면, AAA급의 비중은 줄어들고 A급 이하의 채권은 증가하고 있는 상황.

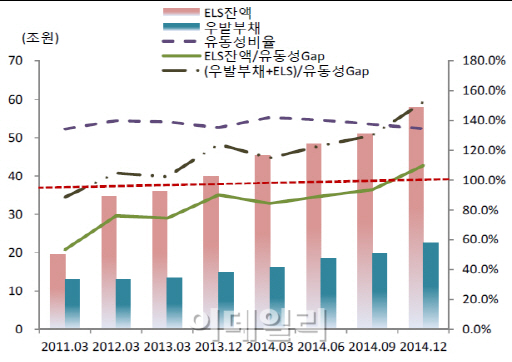

유동성에 대한 지적도 나온다. 안나영 한국기업평가 연구원은 “경상적인 상황뿐만 아니라 금융 환경이 급변하거나 발행사의 이슈로 대규모 상환이 나타날 수 있고 우발부채가 현실화될 경우의 대응력도 분석해야 한다”고 말했다.

실제로 유동성 자산에서 유동성 부채를 뺀 ‘유동성 갭(gap)’ 대비 ELS 잔액 비중은 계속 증가하고 있다. 우발부채와 ELS의 조기상환을 모두 고려했을 경우, 유동성 갭 대비 비중은 지난해 말 152% 수준이다.

결국 이에 금융위원회는 2016년부터 레버리지비율이 1100% 이상인 증권사에 대해 경영개선권고를 내리기로 했다. 또 이 비율이 1300%를 넘으면 임원진 교체, 영업정지 등의 경영개선요구가 뒤따르게 된다. ELS는 증권사가 자기신용을 담보로 발행하는 구조이다보니 회계상 부채로 인식된다. 이 제도가 시행되면 레버리지 비율이 높은 일부 증권사에서 ELS 발행에 머뭇거리게 될 것이라는 의견도 나온다.

그러나 최창규 NH투자증권 연구원은 “달러 ELS 등 글로벌 자산배분 형태로 구조적인 변화를 시도 중”이라며 “ELS의 인기는 계속될 것”이라고 판단했다.

안나영 연구원은 “ELS 시장을 안정적이고 지속적으로 성장시키기 위해 저위험·고유동 자산 중심의 투자로 리스크를 통제해야 할 것”이라고 조언했다.

|

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)