|

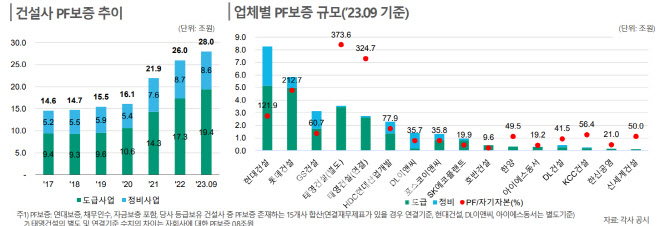

현재 주요 건설사의 부동산 프로젝트파이낸싱(PF) 보증 규모는 지난 9월 말 기준 28조원까지 증가했다. 경기 위축에 사업성이 저하되면서 본 PF로의 전환이 지연되는 데다 차환 과정에서 이자 비용이 늘어났기 때문이다.

김 이사는 “A급 이하 신용도면서 자기자본 이상의 보증을 제공하고 있는 회사는 롯데건설, 태영건설로 두 기업에 대해 모니터링을 강화하고 있다”면서 “중견 건설사의 경우 사업장이 대부분 지방에 소재하고 있는 경우가 많고 분양률이나 사업 지연으로 현금 흐름도 저하되고 있다”고 밝혔다.

석유화학 업종에 대해서는 중국을 중심으로 한 대규모 설비 준공으로 공급 부담이 커졌으며, 경기 위축에 따라 석유화학 제품이 수요 부진을 겪고 있다고 분석했다.

김 이사는 “실적이 저하된 상황에서 대규모 투자가 필요하다”며 “석유화학 업계에 대해 신용도 관점에서의 모니터링이 필요한 상황”이라고 덧붙였다.

한편, 향후 국내 기업의 신용도 방향성을 가늠할 수 있는 한신평의 등급 전망 부여 현황을 살펴보면 지난 9월 말 기준 긍정적 16개, 부정적 21개로 부정적 전망이 우위를 차지하고 있다. 올해 3분기까지 신용등급 상향 조정은 5건, 하향 조정은 12건으로 등급상하향배율(업다운레이쇼)도 0.4배로 집계됐다.

김 이사는 “일부 긍정적 요인도 존재하지만 산업 전반적으로 수요 부진, 고금리·고유가·고환율 등 부정적 영향에 따라 신용도 하향 우위가 이어질 것”이라고 전망했다.

내년에도 대규모 회사채 발행을 예상했다. 그는 “지난 2019년부터 대규모로 발행됐던 일반 회사채 3년물이 2022년부터 차례로 만기가 도래하면서 2024년에도 상고하저 기조에 따라 대규모 회사채 발행이 예상된다”고 했다.

이어 “거시 환경 불확실성으로 AA급 기업의 회사채 발행 비중이 올해 75.8%까지 상승했다”며 “시장이 안정화되기 전까지는 A급 이하 회사채 발행 시장 여건은 여전히 좋지 않을 것”이라고 덧붙였다.

|

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)