|

앞서 한국은행은 지난 8월 기준금리를 0.50%에서 0.75%로 25bp(1bp=0.01%포인트) 올린 데 이어, 11월엔 0.75%에서 1.00%로 재차 금리를 인상한 바 있다. 시장에서는 한은이 내년도 약 2회 금리를 인상할 것으로 보고 있다.

다만 문제는 부채다. 옥 애널리스트는 “한국은 아시아 국가 중 국내총생산(GDP) 대비 기업 부채 비율이 높은 편에 속하면서도 대출 증가 속도가 빠르다”며 “코로나19 발생 이전부터 기업의 부채 상환 능력은 지속해서 악화하는 추세”라고 전했다.

이어 “현재 대출 연장, 원리금 상환 유예 등의 정책으로 자산 건전성이 유지되고 있지만, 향후 경기 상황과 정부 지원책에 따라 은행 자산 건전성에 상당한 영향을 미칠 수 있다”고 우려했다.

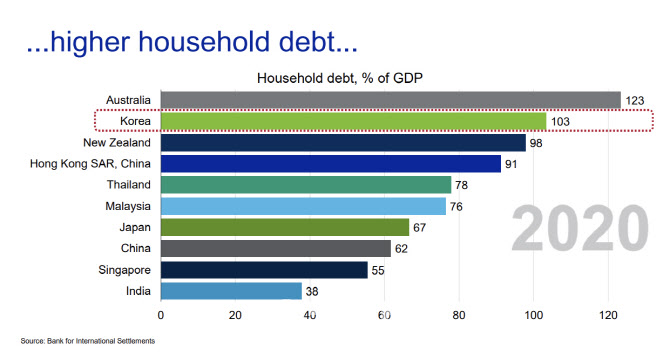

가계부채 역시 심각한 상황이라는 게 옥 애널리스트의 분석이다. 그는 “한국의 가계 대출 수준 또한 아시아 지역에서 상당히 높은 편이고 증가 폭도 상당히 빠르다”면서 “이처럼 기업 및 가계 부채 비율이 높아진 상황에서 금리 인상 도래는 은행권의 핵심 리스크”라고 진단했다.

|

다만 “시장 금리 상승에 따른 NIM확대와 신용 비용 증가 요인이 서로 상쇄하는 효과가 있다”면서 “전반적으로 은행권의 수익성은 안정적으로 유지될 것”이라고 전망했다.

그는 “정부 지원이 정상화하면서 아무래도 낮은 수준의 신용 비용은 지속하기 어려울 것으로 예상된다”면서도 “예상보다 자산 건전성 악화 폭이 커도 은행들은 충분한 대손 충당금을 적립해 불확실성에 대비하고 있다”고 설명했다.

한편 옥 애널리스트는 은행권이 주목해야 할 변화로는 중앙은행의 디지털화폐(CBDC) 도입을 꼽았다. 그는 “중국은 파일럿 실험을 진행하고 있으며 한국도 파일럿 실험을 준비 중”이라며 “도입 및 방법에 따라 기존 은행업과 결제시스템과 관련해 상당한 파급력을 가질 것”이라고 덧붙였다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)