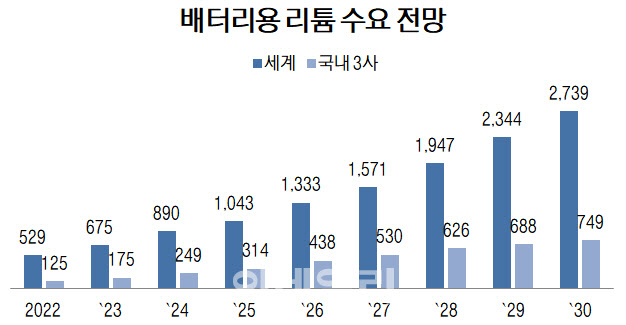

11일 에너지 시장조사업체 SNE리서치에 따르면 전 세계 배터리용 리튬(탄산리튬환산 기준) 수요는 오는 2030년 273만9000톤(t)에 이를 전망이다. 이는 올해(52만9000t)보다 5배 넘게 늘어난 수준이다. 특히 LG에너지솔루션(373220)·삼성SDI(006400)·SK온 등 국내 배터리 3사의 리튬 수요는 올해 12만5000t에서 2030년 74만9000t으로 6배 가까이 급증할 것으로 점쳐지고 있다.

SNE리서치 관계자는 “(전기차 배터리) 수요 급증과 공급 불안정으로 2025년부터 리튬 부족이 전망된다”며 “국내 기업들이 배터리(이차전지) 시장 내 입지를 유지하기 위해서는 장기적이고 지속 가능한 리튬 확보에 힘써야 할 것”이라고 말했다. 배터리 업계에서도 원료 수급 불균형은 일찌감치 예측한 부분이다. 친환경·저탄소 시류에 발맞춰 전기차, 에너지저장장치(ESS) 등에 대한 수요가 계속 늘어나는데 공급은 한정돼 있기 때문이다.

|

특히 리튬은 올해 들어서만 벌써 40% 넘게 올랐다. 올해 첫 거래일인 지난달 4일 기준 1kg당 264.5위안이었던 탄산리튬 가격은 이달 9일 377.5위안으로 42.7%나 올랐다. 탄산리튬 가격 급등세가 본격화한 지난해 7월 말(1kg당 80위안)과 비교하면 370% 넘게 상승했다. 같은 기간 코발트(t당 7만715달러)와 망간(t당 1685달러) 등 다른 핵심 소재들도 지난해와 비교해 가격이 오른 건 마찬가지다.

문제는 국내 배터리 업체는 원료 수입 대부분을 중국에 의존하고 있어 향후 ‘수급 비상’이 걸릴 것으로 점쳐지고 있다. 중국 전기차 시장이 급격히 커지면서 자국 내 원료 수요를 감당하기도 벅차기 때문이다. 중국은 유럽과 미국을 포함한 전 세계 전기차 배터리 시장에서 2년 만에 다시 점유율 50%를 넘어섰다. 중국자동차공업협회(CAAM)에 따르면 지난해 중국 내에서만 팔린 전기차는 352만대로 전년 대비 157%나 급증했다.

중국이 자국 전기차 시장 성장을 위해 배터리 원료를 꽉 쥐고 통제하면 국내 배터리 업체는 원료 수급에 타격이 올 수밖에 없다. 이에 배터리 소재 공급처를 다변화하고, 직접 니켈 등 광산업체와 장기 공급계약을 맺거나 지분을 투자해 원자재를 미리 확보하는 상황이다.

LG에너지솔루션은 지난달 독일 ‘벌칸 에너지(Vulcan Energy)’와 수산화리튬 공급 계약을 맺고 2025년부터 2029년까지 5년간 수산화리튬 4만5000t을 공급받기로 했다. 이는 한 번 충전으로 500km 이상 주행이 가능한 고성능 전기차 약 110만대 분의 배터리를 제조할 수 있는 양이다. 또 캐나다 시그마리튬, 호주 라이언타운 등 리튬정광(수산화리튬의 원료)을 생산하는 광산업체와도 손을 잡았다.

SK온도 코발트 생산 세계 1위 업체 스위스 글렌코어어(Glencore)와 장기 계약을 맺고 지난 2020년부터 코발트를 공급받고 있다. 2025년까지 6년간 코발트 약 3만t을 공급받는다. 특히 광물자원뿐 아니라 폐배터리에서 수산화리튬을 추출해 이를 활용한다. SK온의 모회사인 SK이노베이션(096770)은 올해 ‘폐배터리 재활용 데모 플랜트’에 양산성을 검증하고, 2025년부터 미국, 중국, 유럽에 3개 공장에서 생산 가동에 들어갈 계획이다.

삼성SDI도 지난 2020년 11월 호주의 QPM의 테크(TECH) 프로젝트에 참여해 3~5년간 매년 6000t의 니켈을 공급받고 있다. 이외에도 구체적인 공급처를 밝히진 않았지만, 지분 투자와 장기 구매 계약을 등을 통해 양극재 원료를 안정적으로 수급받을 계획이다.

업계 관계자는 “중국은 글로벌 교역에서 여전히 중요한 배터리 원료 가공국이지만 생산 의존도를 가능하면 조금씩 낮춰야 한다”며 “특히 정부 차원에서도 미래 먹거리산업의 승패를 좌우할 광물자원 확보 경쟁을 위해 자원외교 및 지원에 적극 나서야 할 것”이라고 말했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)