|

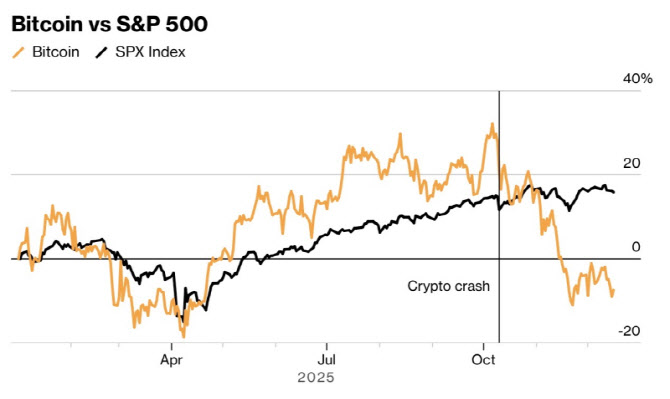

이처럼 부진한 비트코인 수익률은 올 가을 가상자산시장을 강타한 고(高)레버리지 비트코인 포지션의 연쇄 청산 이후 본격화했다. 과도한 레버리지가 풀리며 투자심리가 크게 흔들렸고, 거시경제 불확실성이 커지는 가운데 변동성이 큰 자산에서 자금이 빠져나가는 흐름은 더 빨라졌다. 게다가 도널드 트럼프 미국 대통령이 중국 및 다른 주요 교역 상대국을 상대로 오락가락식의 관세 위협을 가한 것도 큰 영향을 미쳤다.

다만 일부 전문가들은 연말 상대적으로 컸던 비트코인 하락세가 절세를 염두에 둔 일시적인 포지션 조정 영향이 컸던 만큼 연초에는 비트코인이나 가상자산에 대한 투자 저변 확대나 규제 완화 등을 기반으로 한 새로운 반등이 가능하다는 전망이 만만치 않다.

실제 최근 씨티리서치(Citi Research)는 가상자산 상장지수펀드(ETF) 라인업 확대가 투자자들의 비트코인 투자 접근성을 높일 것이며, 가상자산 산업 전반에 대한 각 국의 규제 완화와 정책 지원도 비트코인 반등을 촉발시키는 촉매가 될 것으로 기대했다.

|

샌더스 애널리스트는 또한 내년에 미국 의회가 가상자산 산업의 규율을 정비하는 시장구조 법안(market structure bill)을 통과시킬 것으로 예상하면서 이 역시 비트코인에 긍정적 요인이 될 수 있다고 덧붙였다. 그는 “내년 미국에서 시장구조 법안이 통과될 것으로 예상되고, 전 세계적으로도 규제 활동이 진행되는 등 규제 환경은 여전히 긍정적”이라고 썼다.

전 세계에서 가장 많은 비트코인을 보유하고 있는 스트래티지(옛 마이크로스트래티지)와 같은 기업이 최근 비트코인 하락 와중에서도 보유 비트코인을 매도하지 않고 있다는 점도 시장에 안도감을 줄 것으로 보인다.

니콜라오스 파니기르초글루 JP모건 가상자산 스트래티지스트는 이달 초 보고서에서 “스트래티지의 기업가치(EV) 대비 비트코인 보유액 비율(enterprise-value-to-bitcoin-holdings ratio)이 1.0 이상을 유지하면서 회사가 비트코인을 매도하지 않을 수 있다면 시장은 안도하게 될 것”이라며 “이 경우 시장은 비트코인 가격의 최악 구간은 지나갔다고 판단할 가능성이 크고, 그렇게 되면 비트코인 가격도 내년에 반등을 시작할 것”이라고 내다봤다.

그는 “현재로선 스트래티지의 기업가치 대비 비트코인 보유액 비율이 1.0을 확실히 상회하며 버티고 있는 점이 고무적”이라며 “또한 향후 배당과 이자 지급을 위해 회사 측이 14억달러 규모의 준비금(reserve fund)을 조성한 점도 긍정적인데, 이는 최대 2년치 지급액을 충당할 수 있어 회사가 가까운 시일 내 비트코인을 팔아야 할 가능성을 더 낮춰 춘다”고 덧붙였다.

다만 일각에서는 오랜 기간 비트코인을 보유해 온 투자자들 중에는 내년에 ‘크립토 학살’로 불리는 더 큰 폭의 가격 하락이 올 수 있다며 대비하는 이들도 있다. 이는 비트코인의 전통적인 4년 주기설이 내년 추가 조정을 시사하기 때문이다. 4년 주기설은 비트코인 채굴 보상이 4년마다 절반으로 줄어드는 반감기(halving)와 연동된 역사적 가격 패턴으로, 이에 따르면 비트코인은 반감기 이후 구간에서 통상 80% 이상의 큰 폭 조정을 겪어왔다. 가장 최근 반감기는 2024년이었다.

하지만 제이미 레버턴 리저브원(ReserveOne) 최고경영자(CEO)는 이날 CNBC와의 인터뷰에서 “내년 미국에서 가상자산 산업이 역사적인 수준의 규제 완화와 정책적 지원을 받을 수 있는 만큼 비트코인의 4년 주기설은 약화하고 있다”고 봤다. 그는 “오히려 내년에 비트코인이 새로운 사상 최고가를 기록할 것이라고 본다”며 “그렇게 된다면 역사적으로 통용됐던 4년 주기설이 사실상 폐기되는데 쐐기를 박는 계기가 될 것”이라고 말했다.