|

13일 투자은행(IB) 업계에 따르면 삼성증권이 대표 상장 주관을 맡은 △노브랜드 △하스 △그리드위즈는 최근 상장 예비심사 승인을 받고 IPO를 본격적으로 추진 중이다. 각 사 투자설명서 및 증권신고서에 따르면 삼성증권은 △노브랜드 168억원 △하스 163억원 △그리드위즈 476억원 등 약 807억원의 주관 실적을 올릴 전망이다.

노브랜드는 오늘부터 이틀간 일반투자자 대상 청약에 돌입했다. 노브랜드는 글로벌 패션 브랜드들의 의류 제품을 직접 디자인 및 제작해 수출하는 디자인 플랫폼 하우스다. 대형 할인점 브랜드부터 스페셜티 스토어 브랜드, 온라인·SNS 기반 미래지향적 브랜드, 프리미엄 브랜드까지 망라한다. 상장 대표 주관은 삼성증권이 맡았다.

하스는 오는 16일부터 22일까지 수요예측을 진행하고 24일 공모가를 확정할 예정이다. 하스는 치과에서 사용하는 의료기기와 소재를 만드는 업체로 기술특례상장을 통해 코스닥 진입에 도전했다. 하스는 오는 6월 증시에 입성할 것으로 점쳐진다.

에너지 데이터 기술기업 그리드위즈는 코스닥 상장을 위해 금융위원회에 증권신고서를 제출하고 본격적인 공모 절차에 착수했다. 그리드위즈는 에너지 데이터 기술 중심의 사업을 전개하고 있다. 회사는 △전력수요관리(DR) 사업을 중심으로 △이모빌리티(EM) 사업 △에너지저장시스템(ESS) 사업 △태양광(PV) 사업 등으로 사업 영역을 확장하고 있다.

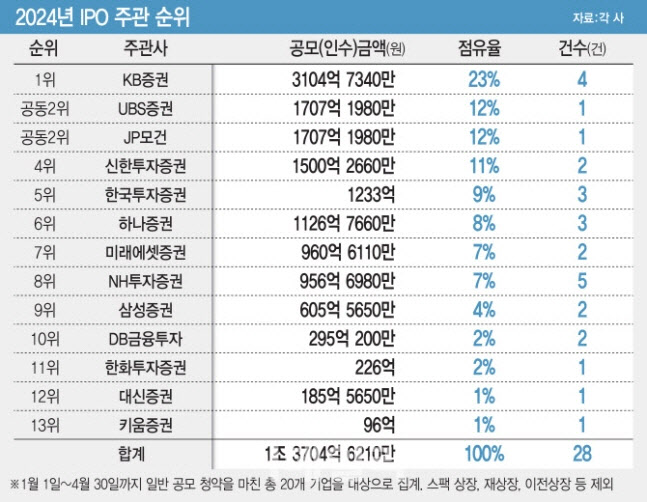

최근까지 삼성증권은 IPO 주관 시장에서 별다른 두각을 드러내지 못했다. 지난 4월 말 기준 IPO 주관 순위에서 9위에 오른 삼성증권은 606억원의 트랙레코드를 쌓았다. 이닉스 상장 주관에서 쌓은 실적 420억원과 HD현대마린솔루션 인수회사로 참여해 올린 186억원이 실적의 전부다.

IB 업계에선 삼성증권이 최근까지 눈에 띄는 성과는 없지만 테크 기업의 딜 수임에서 다른 증권사 대비 두각을 드러내고 있다는 평가가 나온다, 실제로 지난해 삼성증권은 반도체 후공정업체 기가비스의 IPO를 흥행시키면서 기대 이상의 성과를 보이기도 했다.

또 비전AI 올인원 솔루션 기업 슈퍼브AI, 반도체 팹리스 기업 포인투테크놀로지 등의 대표 주관사로도 선정되기도 했다. 이외에도 비바리퍼블리카, 빗썸 등 대어급 IPO의 상장 주관 사단에도 합류하면서 경쟁 우위를 확보하기 위한 노력을 이어가는 모양새다.

삼성증권의 상장 작업은 하반기부터 본격화할 전망이다. 삼성증권이 대표 주관을 맡은 아이빔테크놀로지는 최근 상장 예비심사 승인을 받았고, 아이스크림미디어, 와이즈넛 등은 예비심사를 청구한 상태다. 증권업계 관계자는 “삼성증권은 조단위 기업가치를 평가받는 대어급 기업뿐 아니라 반도체·로봇 등 테크 기업의 주관사를 잇따라 맡으면서 저력을 입증하고 있다”며 “실적을 쌓을 수 있는 대형 딜 위주로 IPO를 진행해 시장에서 입지를 다질 것으로 보인다”고 설명했다.

|

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)