|

[이데일리 박정수 기자] 한국예탁결제원(이하 예탁원)이 해외주식을 비롯한 외화증권 결제수수료를 인하할 여력이 있음에도 비싼 수수료를 챙기면서 원성을 사고 있다. 특히 외화주식 결제금액의 절반을 차지하는 미국의 경우 현지 수수료보다 3배나 비싸게 받고 있어 비용 부담을 고객에게 전가하고 있다는 지적을 받고 있다.

◇美 주식 거래 건당 5달러…현지서는 건당 0.5달러

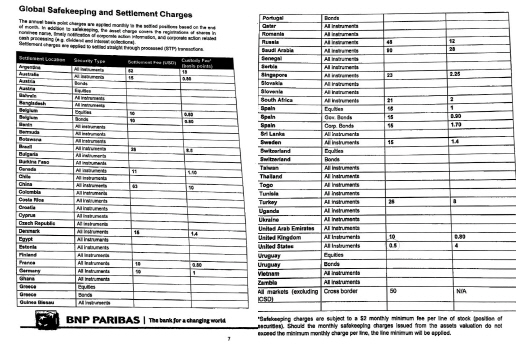

22일 금융투자업계에 따르면 예탁원은 미국 주식 결제수수료를 건당 5달러(약 5480원, 원·달러 환율 1096원 기준)를 징구하고 있는데 미국 현지 보관기관(BNP파리바)을 통해 직접 보관할 경우 건당 0.5달러만 물면 되는 것으로 확인됐다. 한 업계 관계자는 “예탁원은 외국 보관기관에 지불하는 비용 등에 대한 자료 제공을 요구해도 번번이 거절해왔는데 이렇게 현저한 차이를 보일 줄 몰랐다”며 “예탁원이 외화증권 결제대금을 통한 이익 대부분을 외국 보관기관에 보낸다고 했지만 실은 비싼 수수료를 챙기고 있었던 셈”이라고 지적했다.

|

앞서 예탁원은 10월1일부터 해외 33개 시장의 외화증권 결제수수료를 평균 37% 인하했다. 하지만 정작 거래가 많은 미국 등은 제외해 지탄을 받은 바 있다. 지난달 정무위원회 국정감사에서도 지상욱 바른정당 의원이 “거래가 적은 남아공 등 수수료를 대폭 인하하는 얄팍한 산수로 평균 인하률을 낮추는 꼼수를 썼다”고 지적한 바 있다. 당시 이병래 예탁원 사장은 “외화증권 결제수수료를 통한 수익의 70%는 외국 보관기관이 가져간다”며 “수수료를 조정하면서 미국 등 국가는 투자규모를 늘려가면서 다른 지역에 비해 수수료를 많이 낮췄다”고 답했다. 예탁원 주장을 고려해도 미국 주식 결제수수료 건당 5달러 가운데 1.5달러를 예탁원이 가져가 현지보다 3배나 비싸다. 결국 예탁원은 미국 주식에 대해서도 충분한 인하 여력을 가지고 있는 셈이다.

◇눈감고 귀닫은 예탁원…“낮출 만큼 낮췄다”

|

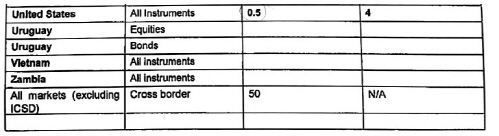

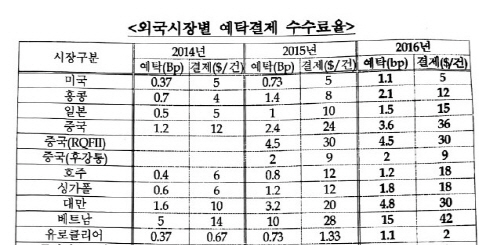

예탁원측은 수수료를 이미 낮출 만큼 낮췄다는 입장이다. 하지만 예탁원이 외화증권 비용을 부과한 지난 2014년 이후 미국은 4년째 주식 결제수수료가 5달러로 같다. 더구나 예탁 수수료는 꾸준히 올렸다. 2014년 미국증권 예탁 수수료율은 0.38bp(1bp=0.01%)였으나 2015년에는 0.73bp로, 지난해와 올해엔 1.1bp 수준까지 높였다. 이 기간 예탁원의 국제업무 수수료를 보면 2011~2013년 38억~45억원 수준에서 2014년부터 54억원으로 증가했고 2015년 74억원, 2016년 108억원까지 늘었다. 지난해 외화증권예탁결제수수료 수입이 90억4000만원(지출 64억2000만원·영업수지 26억2000만원) 수준으로 국제업무 수수료 대부분이 외화증권 수수료 수입이다.

예탁원 관계자는 “이제야 외화증권 수수료가 손익분기점을 넘어가는 수준”이라며 “금융투자업계에서는 수수료 부담이 있다고 하나 내부에서도 인건비와 전산개발비, 운용비 등을 따지면 예탁원이 가져가는 이익도 적다”고 말했다. 특히 “지난 2014년부터는 감사원 지적을 받아 수수료를 징수했을 뿐”이라며 “최근 2~3년새 외화증권시장이 정상궤도에 올랐고 주요국 수수료는 많이 낮아진 상황이다. 당분간 수수료 인하 계획은 없다”고 강조했다.

|

◇“투자자 보호위해 어쩔수 없다” vs “독점 강제 불합리한 규제”

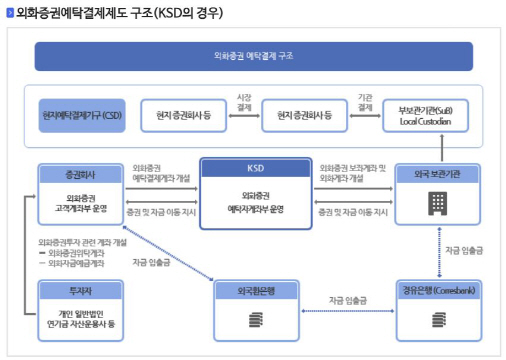

국내 투자자가 해외 주식에 투자할 경우 집중예탁 의무(금융투자업자의 고유재산도 대상)에 따라 예탁원을 통해야만 한다. 이에 대해 예탁원측은 외국 증권사가 파산했을 경우 투자자 보호를 위해 현 체제를 유지할 수밖에 없다고 주장한다. 업계에서는 예탁기관을 통해 외국 보관기관을 연계하는 경우는 거의 없으며 금융투자업계가 자유롭게 해외 예탁기관을 정하는 게 일반적이라는 견해다.

또다른 업계 관계자는 “외화증권 대상 예탁원 의무집중예탁제도는 해외 주요국 사례를 봐도 일본을 제외하고는 흔치 않은 제도”라며 “무엇보다 외화증권은 해당국가 중앙예탁기구(미국의 경우 DTCC)에 안전하게 보관돼 있어 투자자가 손해 볼 위험은 외국보관기관 파산, 예탁원 파산, 증권회사 파산의 경우다. 하지만 외국 보관기관 파산사례는 전례가 없고 국내외법상 외화증권을 예탁원에 보관한 경우에도 소유권 이전 효력이 인정하지 않는 상황에서 증권사 파산시 투자자 재산은 보호된다고 볼 수 없다”고 꼬집었다. 또다른 관계자도 “예탁원을 경유해 외화증권을 보호한다고 해서 투자자 보호가 강화되는 것은 아니다”며 “투자자, 증권사 고유분에 대해 의무적으로 예탁원을 통해 외국 보관기관에 결제, 보관하도록 독점적으로 강제하는 것은 불합리한 규제”라고 지적했다.

|

![초등 여동생 5년간 성폭행한 오빠...부모 ‘외면' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111700007t.jpg)

![모르는 학생 '수학여행비' 대신 내준 학부모...왜? [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111600311t.jpg)