|

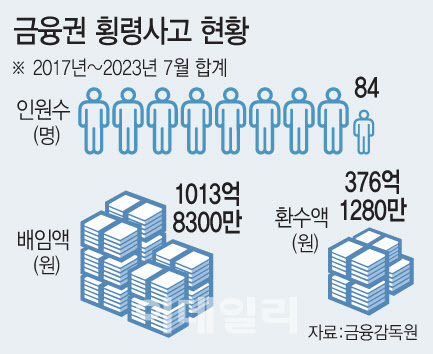

연도별로 살펴보면 △2017년 26억2550만원(5명) △2018년 171억7860만원(28명) △2019년 264억980만원(6명) △2020년 16억8120만원(27명) △2021년 217억9640만원(6명) △2022년 209억5000만원(8명)으로 연평균 151억원 정도의 배임 사고가 발생했다. 올해는 1월부터 7월까지 107억4200만원(4명)의 배임이 발생했다.

배임 금액 기준으로 은행업권이 426억8650만원(42.1%)으로 가장 많았다. 이어 보험업권 262억4100만원(25.9%), 증권업권 215억6910만원(21.3%), 카드업권 108억8700만원(10.7%) 순으로 집계됐다.

반면 환수는 제대로 진행되지 않고 있다. 7월말 기준 금융업권 전체 환수액은 376억1280만원으로 37.1%에 그쳤다. 특히 카드업권의 환수액은 3억8700만원으로 3.6%에 불과했다.

이와 관련 BNK금융 측은 “금감원의 검사 결과 잠정 횡령 금액은 2988억원이며 이는 여러 차례 돌려막기로 한 금액을 단순 합계한 것으로 실제 순 횡령액은 595억원”이라고 해명했다.

KB국민은행은 직원들은 미공개 정보를 이용해 127억원의 부당이득을 챙겼다가 적발됐다. DGB대구은행은 고객 동의 없이 주식계좌 1000여개를 불법 개설한 사실이 드러났다.

이에 정부는 윤한홍 국민의힘 의원을 통해 금융사 최고경영진의 내부통제 책임을 강화하는 ‘금융회사의 지배구조에 관한 법률 일부개정법률안’을 발의했다. 이번 법안의 핵심은 ‘책무구조도’ 도입이다. 개정안은 내부통제의 최종 책임자로 최고경영자(CEO)를 명시, 대형 금융사고나 조직적인 비위 발생시 CEO도 처벌할 수 있는 법적근거를 마련했다.

강 의원은 “금융업권의 배임사고는 임직원의 준법의식 취약과 내부통제 체계의 실효성 미흡과 금감원의 관리·감독 소홀에 기인한 것”이라며 “금감원은 최근 끊이지 않고 생겨나고 있는 금융업권 횡령 및 배임과 관련해 전체 금융업권과 함께 CEO까지 책임을 묻는 강력한 내부통제 개선 방안을 마련해야 할 것”이라고 말했다.