|

한국은행이 11일 발간한 ‘금융기관 대출행태서베이 2분기 동향 및 3분기 전망’에 따르면 은행, 신용카드회사 등 총 204곳 국내 금융기관의 여신업무 총괄담당 책임자들은 국내은행 대출태도가 기업에 대해서는 강화, 가계에 대해서는완화적 태도를 유지할 것으로 전망했다. 이번 조사는 지난달 15일부터 30일까지 약 2주간 진행했다.

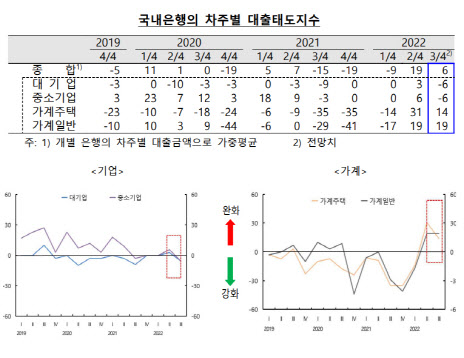

은행의 대출태도지수는 3분기 6을 기록해 지난 2분기 19를 기록한 것에 이어 2개 분기 연속 플러스 흐름을 이어갔다. 지수가 플러스로 상승하면 은행권의 대출 태도가 완화돼 대출 영업을 확대한다는 의미다. 가계 주택과 일반 대출에 대한 태도지수는 각각 14, 19로 지난 2분기 31, 19를 기록한 것에 이어 플러스 흐름을 유지했다. 금융감독원은 3월 자율적인 가계대출 관리 체계 마련을 유도하겠다고 밝혔고, 금융위원회가 지난달 총부채원리금상환비율(DSR) 규제 확대 적용을 통한 시스템 기반 가계부채 관리와 서민·실수요자 내집마련을 돕기 위한 대출 우대 등을 핵심으로 한 가계대출 규제 정상화 방안을 발표하면서 이 같은 흐름이 이어졌다.

반대로 기업에 대한 대출태도는 작년 이후 가장 까다로워질 것으로 예상된다. 대기업, 중소기업에 대한 대출태도지수는 각각 -6을 기록해 지난해 3분기 이후 1년 만에 다시 마이너스로 돌아섰다. 직전 분기까지만 해도 대기업, 중소기업에 대한 대출 태도지수가 3, 6을 기록해 플러스였다가 마이너스 흐름으로 돌아선 것이다. 한은 관계자는 “기업에 대한 대출태도는 대내외 경기상황에 대한 불확실성 증대, 여신건전성 관리 필요성 등으로 강화될 것으로 전망된다”고 설명했다.

올해 3분기중 대출 수요는 기업은 글로벌 경기침체 우려 확대 등 불확실성이 이어지는 가운데 회사채 발행 시장 위축과 같은 자금 조달 여건 악화까지 겹치면서 운전자금 수요 등이 이어져 2분기 수준의 증가 흐름이 이어질 것으로 보인다. 올 4월 이후 3년 만기 회사채(AA-) 금리는 대기업 대출금리를 웃돌고 있다. 대기업 대출금리에서 회사채금리를 뺀 수치는 지난해 12월 45bp(1bp=0.01%포인트)에서 올해 5월 -43bp로 바뀌었다.

|

가계대출 수요는 은행권 규제 완화 기조에도 불구하고 기준금리 인상에 따른 이자부담 등에 규모가 큰 주택담보대출 등을 중심으로 수요 둔화세가 나타날 수 있어 감소세를 보일 것으로 예상됐다. 은행의 가계대출 전년 동기 대비 증가율은 지난해 1월 11.4%에서 올해 4월 2.8%까지 줄어든 상태다.

3분기중 신용위험은 가계와 기업 모두 증가할 것으로 예상된다. 기업 신용위험은 대내외 경제여건의 불확실성등의 영향으로 증가세가 지속될 전망이다. 특히 중소기업의 경우엔 일부 취약업종과 영세 자영업자의 채무상환능력 저하 등으로 신용위험이 높아질 수 있다. 가계대출의 신용위험 역시 한은의 기준금리 인상, 글로벌 통화긴축 기조 강화로 인한 금융채 급증 등에 따라 채무상환 부담이 크게 높아질 것으로 보인다.

국내은행의 신용위험지수는 올 3분기 38을 나타냈다. 지난해 내내 10 안팎을 움직이다가 올해 2분기 26으로 높아졌고, 3분기엔 30대로 더 큰 폭 오른 것이다. 차주별로 보면 대기업의 신용위험지수는 11로 양호했지만 중소기업과 가계는 각각 31, 39를 나타냈다.

한편, 상호저축은행 등 비은행 금융기관의 대출태도는 모든 업권에서 강화될 것으로 예상된다. 비은행금융기관별 대출태도지수는 올 3분기 -39를 기록해 지난해 2분기 이후 6개 분기 연속 마이너스를 기록했다.

상호저축은행, 상호금융조합, 생명보험회사는 대내외 경제여건의불확실성 확대와 금융감독당국이 DSR 규제대상을 7월부터 총대출액 1억 초과(기존2억 초과) 차주로 확대하는 등 거시건전성 관리 강화 노력, 기준금리 상승 등의 요인이 더해진 영향이다. 신용카드회사도 가계의 채무상환능력 우려 등으로 대출태도가강화로 전환될 것으로 보인다.